いまさら聞けない?「ドル化」、「脱ドル化」って何?②

このページで知れること(目次)

【中国の米国覇権への挑戦】

【米国の石油生産増加(中東依存度低下)】

【ロシアのウクライナ侵攻に対する米国の経済制裁】

【米FRBの急激な金利引き上げ】

【ドル覇権終幕への長いプロセスの始まりか?】

前回は現在の世界の基軸通貨アメリカ・ドルについて、「ドル化」という言葉の意味とその背景、成り立ちを説明しました。

今回はそのアメリカ・ドルから離れようとする動き、またはアメリカ・ドルの信認の揺らぎなど「脱ドル化」を説明していきましょう。

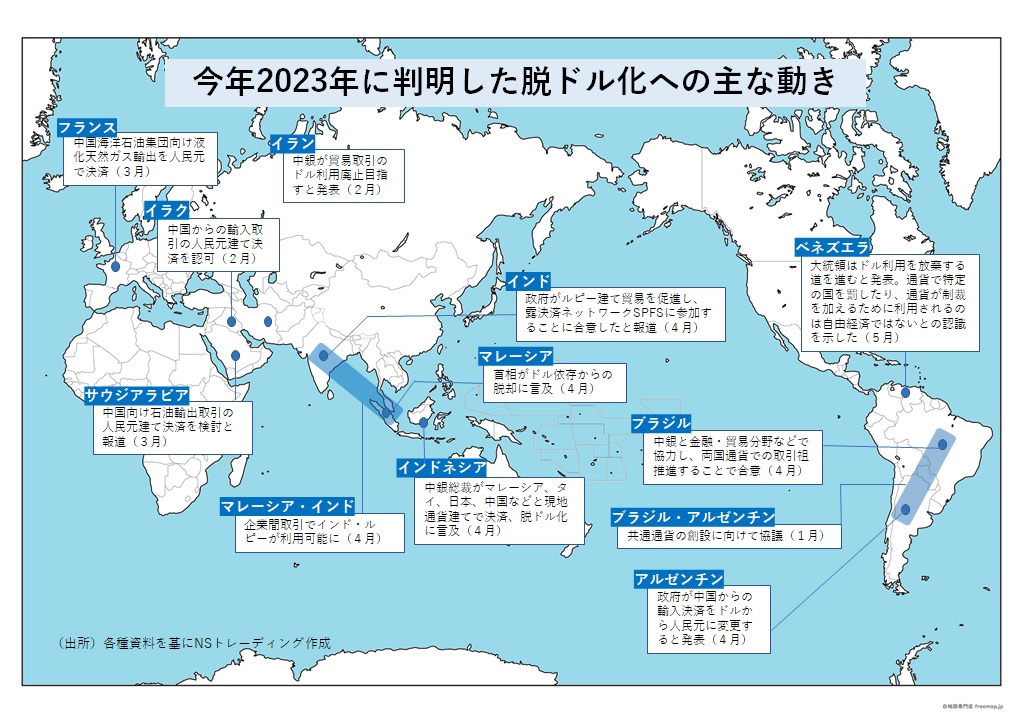

南米ベネズエラのマドゥロ大統領は、今年5月、「ドル利用を放棄する道を進む」と発表しました。同大統領はドルを利用しないことがベネズエラの進む道であり、自由経済への道であると述べ、通貨で特定の国を罰したり、通貨が制裁を加えるために利用されるのは自由経済ではないとの認識を示しました。

マドゥロ大統領の発表の2週間ほど前には、同じく南米のアルゼンチンが、通貨ペソの下落に歯止めがかからず、世界的なドル高と干ばつでインフレが加速したため、中国からの輸入に人民元決済を導入することを決定しました。アルゼンチン政府は4月下旬、中国からの輸入品の決済をドルから人民元に切り替えると発表、4月は10億4000万ドル(約1400億円)相当を、5月以降は7億9000万ドルを人民元で支払うとしています。中国はアルゼンチンにとって全体の2割強を占める最大の輸入相手国です。アルゼンチンは「過去1世紀で最も深刻」(フェルナンデス大統領)な干ばつに見舞われ農産物の生産が急減しており、そこに米国の急激な利上げによるドル高が追い打ちをかけました。

ベネズエラ、アルゼンチンに留まらず、今年に入り、国際決済の為替取引を基軸通貨であるアメリカ・ドル以外の通貨を用いるという国が欧州、中東、アジアなど世界中に広がっています。

さて、こうした動きは、「ドル離れ」または「脱ドル化」といった表現でアメリカ・ドルを基軸通貨体制とするドル覇権を揺らがすワードとして、頻繁に目にするようなりました。

昨今の「脱ドル化」に向けた動きの要因、背景は主に次の4つと考えられます。

① 中国の米国覇権への挑戦

② 米国の石油生産増加(中東依存度低下)

③ ロシアのウクライナ侵攻に対する米国の経済制裁

④ 米FRBの急激な金利引き上げ

【①中国の米国覇権への挑戦】

東西冷戦が終結後、世界の政治経済は実質的に米国一極体制となりグローバリゼーションが進みました。先進国は安い労働力と資源を求め、国境の枠を越えて生産拠点を移しサプライチェーン(供給網)を構築、経済が発展拡大しました。その過程で特に経済発展の目覚ましい新興国グループ(BRICS)が誕生したのです。そのBRICSの一つである中国は、2001年にWTO(世界貿易協定)に加盟、国内経済改革を進めるとともに貿易を拡大させ、2021年には国内総生産(GDP)は米国に次ぐ世界第2位の経済大国に成長しました。ただ、経済分野での中国のプレゼンスが高まる一方で、同国のWTO協定順守に対する姿勢や不透明性、技術移転、知的財産権を巡る問題などが米国はじめ西側先進国から指摘され、徐々に軋轢が増えてきました。

米国と中国の対立が決定的になったのはトランプ政権(2017年~2020年)時代です。トランプ大統領は「アメリカ・ファースト」の姿勢を打ち出し、膨大に膨らんでいた対中貿易赤字の是正を図り、両国の貿易面での高率関税の応酬に発展、米中貿易戦争と呼ばれるほどに激化しました。また、中国は2017年から進める一帯一路構想を通じてアジア~欧州、アフリカへの影響力を高めつつ、米国の覇権主義、一国主義を批判する姿勢を鮮明にしたことは、世界に中国による米国覇権への挑戦と受け止められました。今年3月に習近平国家主席がロシアに訪問し、発表した中ロ共同声明では、米国などの西側陣営とたもとを分かち、ロシアとともに歩む意向を明らかにしました。

【②米国の石油生産増加(中東依存度低下)】

前回のコラムで金ドル本位制が終了した後もドルが基軸通貨であり続けている要因として、「ペトロダラー(石油ドル)」体制を紹介しました。米国がサウジアラビアに安全保障と引き換えに、石油のアメリカ・ドル建て決済を認めさせ(ワシントン―リヤド密約)、これがOPECから世界全体に広がり、石油決済を通じたアメリカ・ドル(米国債)需要の拡大となって、今日のドル覇権の土台となっています。

しかしながら、米国は1990年代後半から国内農家の収入引き上げと石油の中東依存度低下を目指し植物由来(主にコーン・大豆)バイオ燃料の普及策を導入しました。そして2010年代に入るとシェール革命(頁岩からの石油・ガスの抽出技術の普及)により国内石油ガス生産量が急拡大、世界最大のエネルギー輸入国から、世界最大のエネルギー資源国に躍り出ました。これはサウジアラビアなど中東産油国から見ると、米国はかつての最大顧客から輸出競合国へと変化したことになります。

また、安全保障面では2013年、当時のオバマ米大統領はシリア内戦について「米国は世界の警察ではない」と発言、2021年にはバイデン政権は20年間続いたアフガニスタンでの軍事作戦からの撤退を実施しました。また、そのほかにも米国がイエメン紛争に非協力的なことやイラン核合意再交渉でイランに対して米国が融和的なことなどにサウジアラビアは不満を抱いているとされ、サウジアラビア側から見た「ペトロダラー」体制のメリットが徐々に失われつつあります。

現在のサウジアラビアの貿易額は輸出、輸入とも約2割が対中国で中国が最大貿易相手国となっています。中国は中東産油国に対し石油・ガスのさらなる輸入拡大と石油・ガスの上流開発等への協力強化の方針を伝える一方、上海先物取引所(上海期貨交易所)をプラットフォームとした人民元建て石油・ガス取引(ペトロユアン、石油人民元)を中東産油国に働きかけています(第1回中国・湾岸諸国会議(GCC)首脳サミット、22年12月)。そのほか、最近ではサウジアラビアとイランの国交正常化合意を中国が仲介するなど、中国は経済面、外交面で中東での存在感が高まっています。一方、もともと親米国であるサウジアラビアですが、米国や西側先進国によるロシアへの経済制裁には否定的な見方をしていると伝えられており、今年1月にはサウジアラビアの財務大臣は「ドル以外の決済通貨を使用した貿易についての話し合いにわが国はオープンである」と述べ、話題となりました。

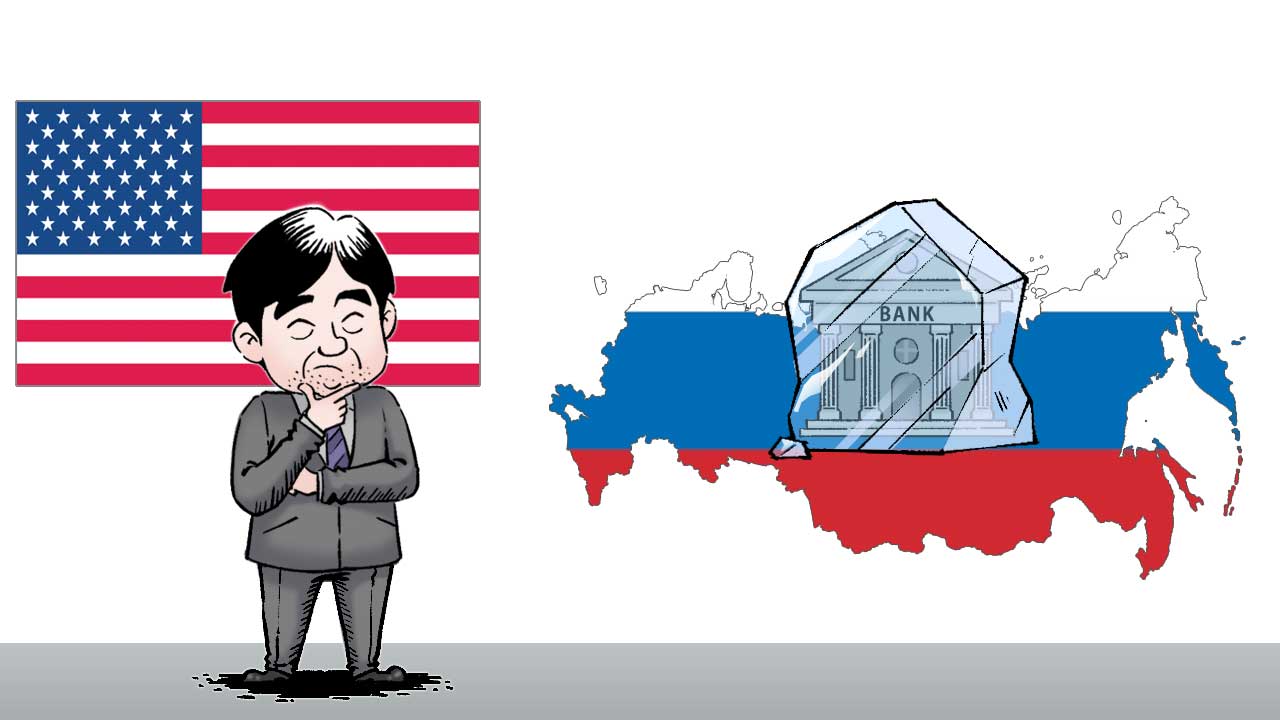

【③ロシアのウクライナ侵攻に対する米国の経済制裁】

米国はロシアのウクライナ侵攻後、ロシアに対し様々な経済制裁を科しています。その中でも国際銀行間通信協会(SWIFT)からのロシア系金融機関の締め出しと、ロシアの外貨準備凍結という基軸通貨国ならではの異例の制裁に踏み切ったことは、ロシア以外の新興国には「明日はわが身」と警戒と疑念を生み出しました。覇権国家米国がその基軸通貨アメリカ・ドルを「武器」として使用することは「禁じ手」とも言え、ロシアへの制裁効果以上にアメリカ・ドルの信認低下という米国にとって見えない負の効果があったとの指摘もあります。

新興国が相次ぎ為替取引でアメリカ・ドルを介さず自国通貨を使う取り組みを始めたのも米国への不信感の現れであり、アメリカ・ドルから離れる側の思いは、ブラジルのルラ大統領が今年4月に新開発銀行(通称BRICS銀行、本部中国)を訪問した際に呼びかけた「なぜ全ての国が自国の貿易取引をドル建てでしなければならないのか」、の声に凝縮されるでしょう。

【④米FRBの急激な金利引き上げ】

2020年の新型コロナ感染症拡大(コロナ・パンデミック)による供給網(サプライチェーン)の分断と経済の混乱に対応するために米国は膨大な資金供給を行いました。米国の消費者物価指数(CPI)は20年5月を底に上昇に転じ、1年後には前年比で4%を越えたものの、当時米FRBは、物価上昇は供給網分断による「一時的なもの」との判断からすぐには金融引き締めには動かず、量的緩和策は21年12月まで続きました。22年2月のロシアのウクライナ侵攻開始で物価上昇に一段と拍車が掛かると、遂にFRBは22年3月に25BP(FF誘導目標0.00~0.25→0.25~0.50)の利上げを実施、その後23年5月まで合計10回、500BPの利上げを行いました。結局CPIは22年6月に前年比9.1%のピークを付け、23年4月現在、同4.9%にまで低下しているものの、FRBが目標とする2.5%にはまだ開きがあります。ただ、これほど短期間かつ急激な利上げを行ったことで、アメリカ・ドル建て対外債務を抱える新興国の負担増加が警戒されています。

利上げによる利払いが増加しても米FRBがアメリカ・ドルを刷ることで支払いは可能ですが、自国通貨建てではなくアメリカ・ドル建て債務を抱える国は利払いのドルを自国通貨売りアメリカ・ドル買いで調達しなければならず、自国通貨安になりやすくなります。また、自国通貨安を避けるために米国に足並みをそろえて金利引き上げざるを得ないですが、それは国内経済を圧迫する要因にもなるためです。

冒頭に紹介したアルゼンチンが中国との貿易にアメリカ・ドルではなく人民元決済を導入という理由も、わざわざ高金利のアメリカ・ドルを使わずに相対的に低金利になっている中国人民元を使用した方が経済的に有利ということでしょう。今後もアメリカ・ドルを使用せず貿易相手国との相対通貨や他の通貨での取引は増加すると見られています。

【ドル覇権終幕への長いプロセスの始まりか?】

世界の外貨準備を集計する国際通貨基金(IMF)統計でドルのシェアは近年下がっています。ただ、ペースは極めて緩やかで2022年末でも全体58%と6割近くを維持しています。基軸通貨ドルはまだ盤石とも見えますが、元IMFエコノミストであり現在自身のヘッジファンドを率いるスティーブン・ジェン氏が発表したレポートによると、IMF統計の外貨準備残高はドル建てのため、売買しなくてもドル高になれば膨らみドル安なら縮みます。為替変動の影響を除いて計算すると22年のドルのシェア低下ペースは従前より激しく、22年末には47%まで下がったと指摘しています。外貨準備保有国は大量のドルを売却しましたが、ドル相場が年11%上昇したため残高がかさ上げされ、売却規模が小さく見えたとのことです。

もちろん足元の外貨準備の変調で直ちに基軸通貨ドルが脅かされると考えるのは早計でしょう。国際決済銀行(BIS)の為替市場調査で2022年末のドル取引シェアは88%と圧倒的。低下の兆しはありません。ドルが嫌いでも他に使える金融市場や代替通貨は確立されていません。SWIFTなど鉄壁のネットワーク効果の前で外貨準備を分散する試みはまだ「さざ波」にすぎないと言えるでしょう。

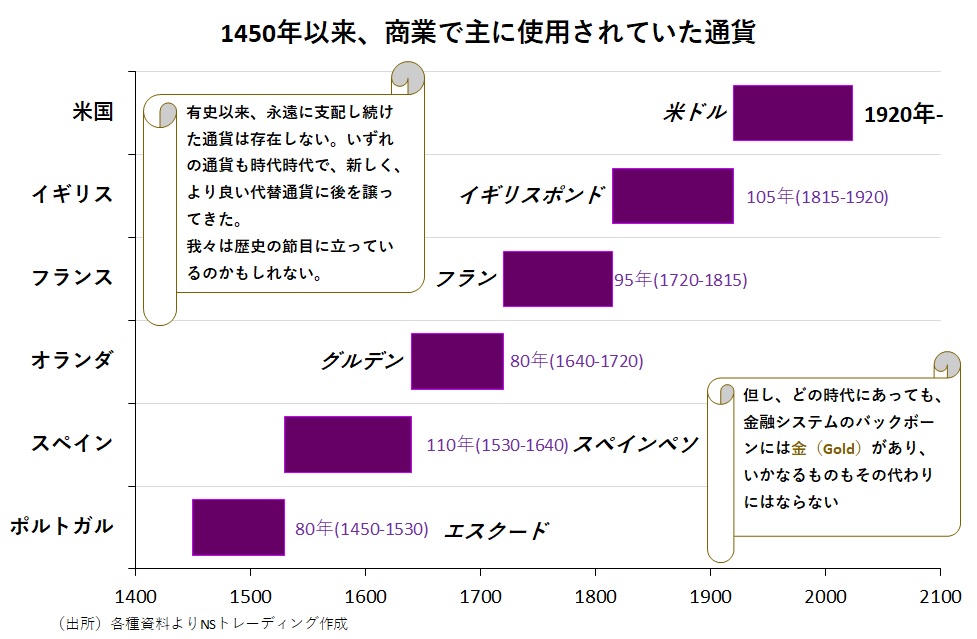

とはいえドル覇権を前提とした時代が将来も継続すると当然視するのも危ういと思えます。これまでのドル1強には(1)世界中のドル保有志向(2)代替通貨の欠如――の2つの支えがありました。現在、(1)が消えたものの、まだ明確な代替通貨は現れていません。20世紀初頭に始まったイギリス・ポンドからアメリカ・ドルへの覇権シフトは数十年かかりました。それから約100年が経過しています。概ね世界で中心的に商業利用される通貨は100年周期で入れ替わってきました。

またポンドからドルへのシフトの際に金準備高が大きな役割をしていたように(前回コラム参照)、いつの時代も通貨覇権のバックボーンには金がありました。ワールド・ゴールド・カウンシル(WGC)の調査によると、昨年世界の中央銀行が保有する金準備量は年間で1,100トン以上増えました。これは過去最高水準の年間増加量です。アメリカ・ドル1強からの移行が始まることを感じ取った各国中央銀行の姿勢の表れなのか?今はドル覇権終幕の長いプロセスの始まりなのか?「脱ドル化」というワードには今後も注視する必要がありそうです。