Monthly Report 2023年3月

2023年3月1日

~3月1日~3月31日~

このページで知れること(目次)

政策金利水準の分布図(ドットチャート)に注目 1月雇用統計・米個人消費支出(PCE)

金:200日移動平均線への押し目は買い ロコ中国プレミアム・鉱山会社の金生産コスト

3月注目スケジュール:全人代・FOMC・雇用統計・ECB理事会・日銀総裁人事

政策金利水準の分布図(ドットチャート)に注目

1月雇用統計・米個人消費支出(PCE)

【今月見通し・戦略】

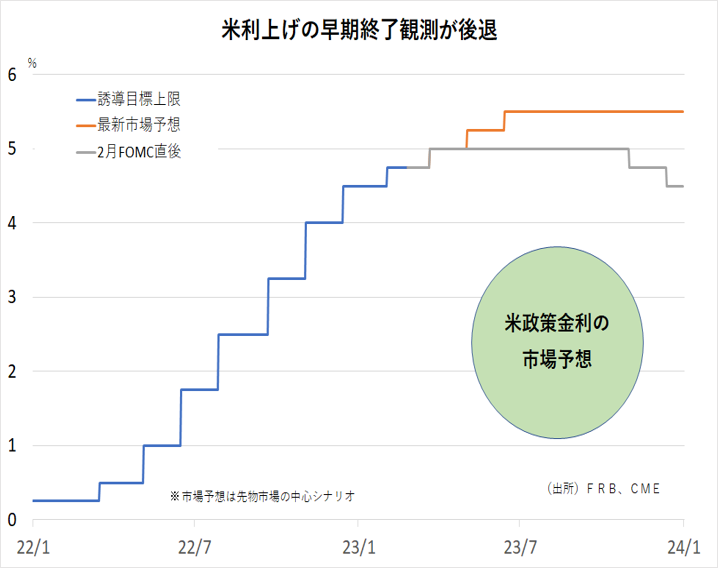

先月レポートで≪2016年以降の2月は、1月末からのトレンドの「逆張り」アノマリーがワークしている。≫としたが、2023年も、年初トレンドの逆張りとなった。米雇用統計が労働市場の需給の引き締まりを示した事を始め、2月に発表された一連の米マクロ経済指標は、利上げ継続が長期化することを示唆した。米消費の強さを示し、早期の米利上げ停止観測が後退し、円売り・ドル買いが優勢となった。

また、2月24日に衆院議院運営委員会で、次期日銀総裁候補の植田元審議委員への所信聴取と質疑で、植田氏は、「日銀が行っている金融政策は適切」「2%の物価目標を持続的・安定的に達成するには時間がかかる」との見解を示し、「インフレは輸入物価上昇によるコストプッシュであり、需要要因によるものではなく、今後減衰していく」「23年度半ばに向けて物価は2%を下回る水準に低下していく」と述べた。おおむね市場の想定内の内容で、市場にサプライズを与えない無難な内容(安全運転)だったことで、ドル円は円安で反応した。

2月は円安ドル高となったが、200日移動平均線で上値が抑えられており、米債務上限問題が控えていることや、ねじれ議会での政権運営などを考慮すると、ドルの上値も限定的か?

3月のFOMCでは、「政策金利水準の分布図(ドットチャート)」も更新される。ターミナルレートの修正があるか否かに注目したい。織り込みが進んでいれば、知ったら終いの可能性も。

過去の季節傾向で3月は、円安ドル高傾向の強い時間帯(33戦19勝14敗)。

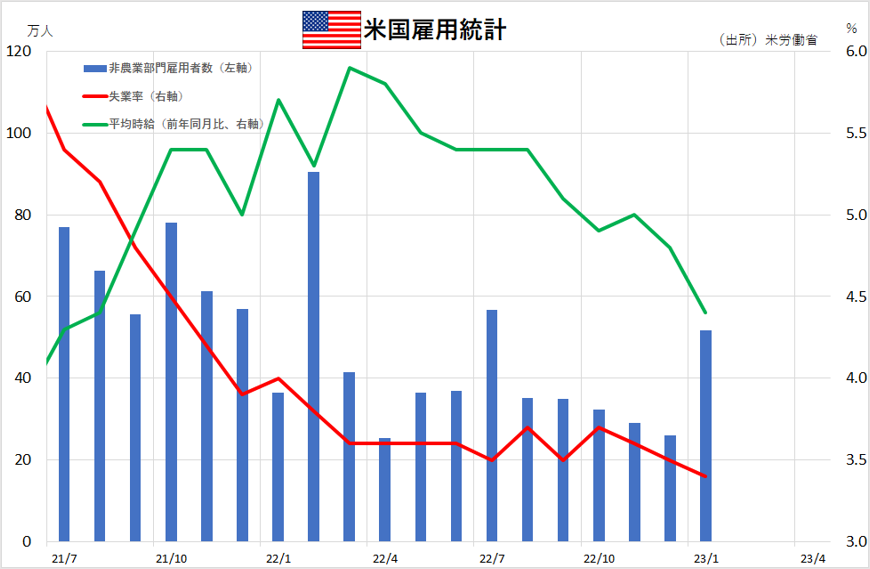

~1月雇用統計・米個人消費支出(PCE)~

【1月雇用統計】

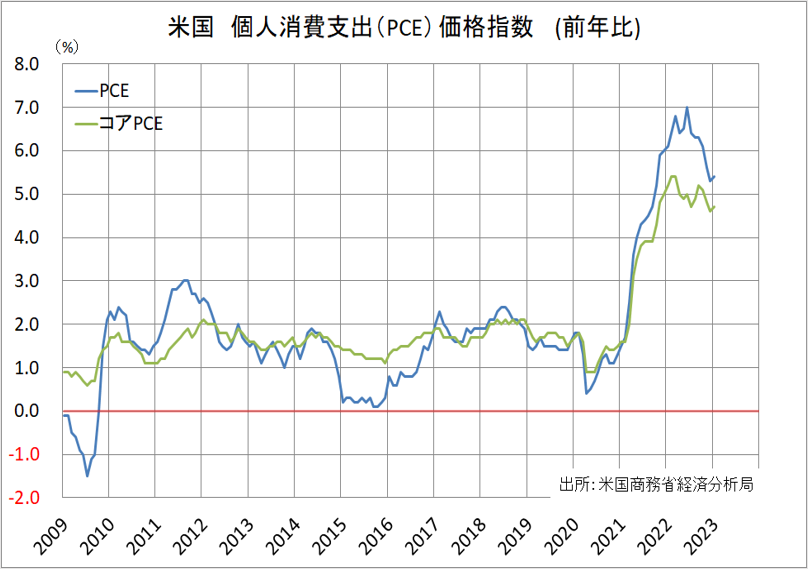

【米PCE】

金:200日移動平均線への押し目は買い

ロコ中国プレミアム・鉱山会社の金生産コスト

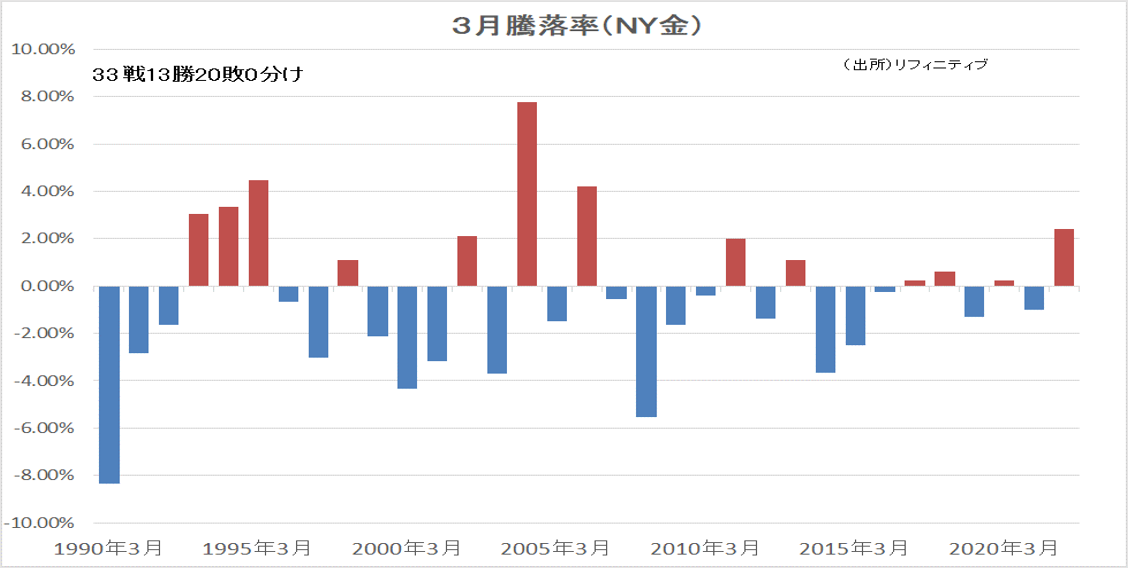

【今月見通し・戦略】

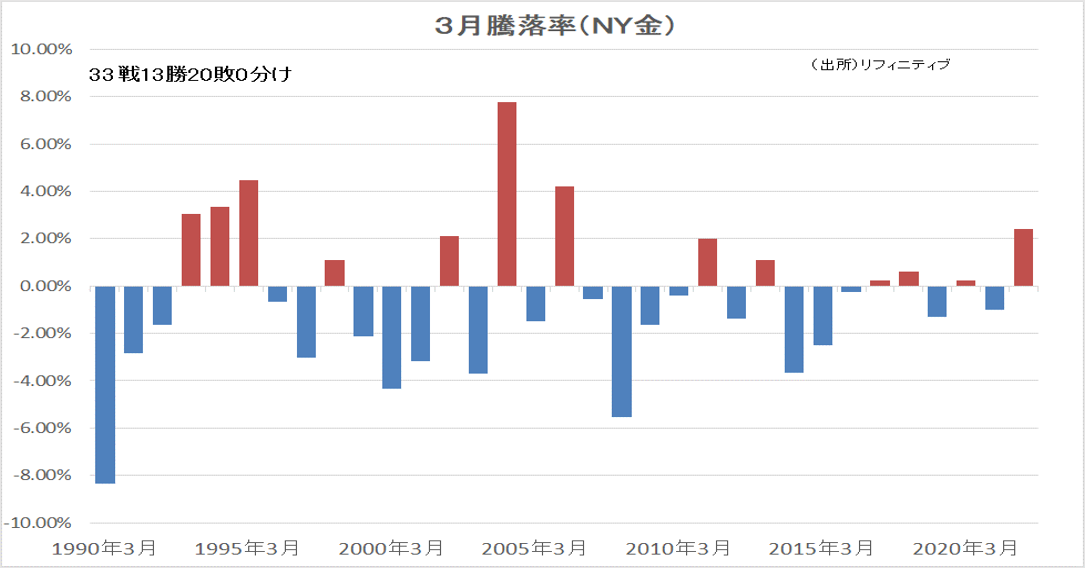

NY金(4月限)は、強気の雇用統計を受けてネックライン(1月31日安値)割れで、ダブルトップ完成となり、下げ加速となった流れが継続している

2月に入り、CPI・PPI・PCEなど相次ぐ強気の米マクロ経済指標結果と、FRB関係者のタカ派発言を受けて、米長期金利上昇を嫌気して続落となっている。

CMEフェドウォッチでは、ターミナルレート(政策金利の最終到達点)が、5.00~5.25%に上昇中だ。

株高と共に見られるような緩やかな良い金利上昇は、NY金の上値抑制要因だが、スタグフレーションや金融危機を招くような「悪い金利上昇」局面では、金は安全資産として買われるだろう。

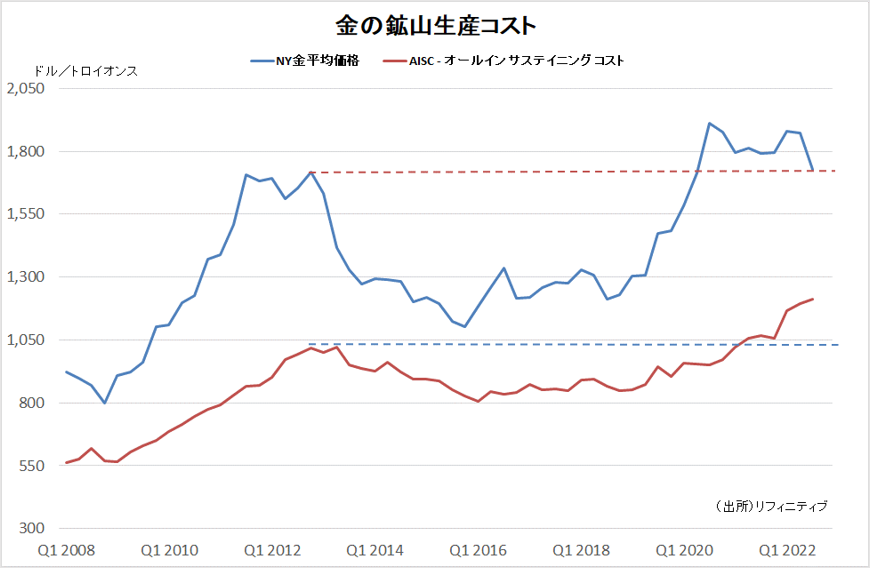

ワールド・ゴールド・カウンシル(WGC)とメタルズ・フォーカスによると、22年7〜9月期の金の平均生産コスト(AISC)は1トロイオンス1289ドル。2年間で約3割上がり、遡れる以降で過去最高となった。資源国でインフレが深刻化し、人件費や電力代が大幅に上昇。これが採掘や出荷、探鉱などのコストを押し上げている。AISCが金価格を上回る採算割れに陥った鉱山は7〜9月に約1割に達した。金利上昇で資金調達コストが膨らみ、鉱山拡張のための開発投資も負担が大きくなっている。資金コストを含めた実質的な採算ラインは、鉱山によっては1600ドルを上回る可能性。 金の生産コスト水準と比べると、現在の金価格は底値圏と言えるだろう。

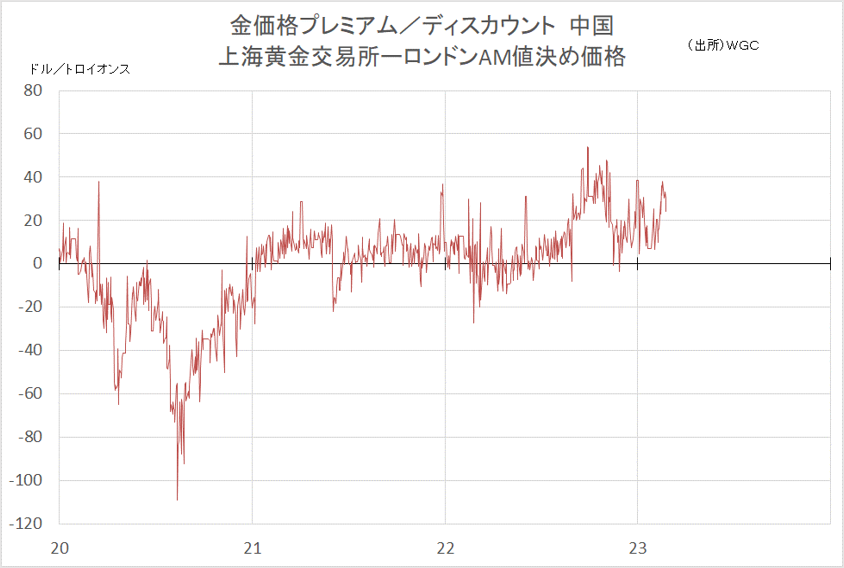

中国のロコ金価格プレミアムも、安値に呼応する格好で上昇しており、昨年から続く、金買いの勢いに変化はない。脱ドルの動きに伴う金買いは、今年もG7以外では継続しそうだ。米金利上昇を嫌気した金の安値は、金の持つ「現物の顔」や「安全資産の顔」からは、買い場探し戦略が有効であろう。

~中国金価格プレミアム・金鉱山の生産コスト~

【ロコ中国プレミアム】

【金の鉱山生産コスト】

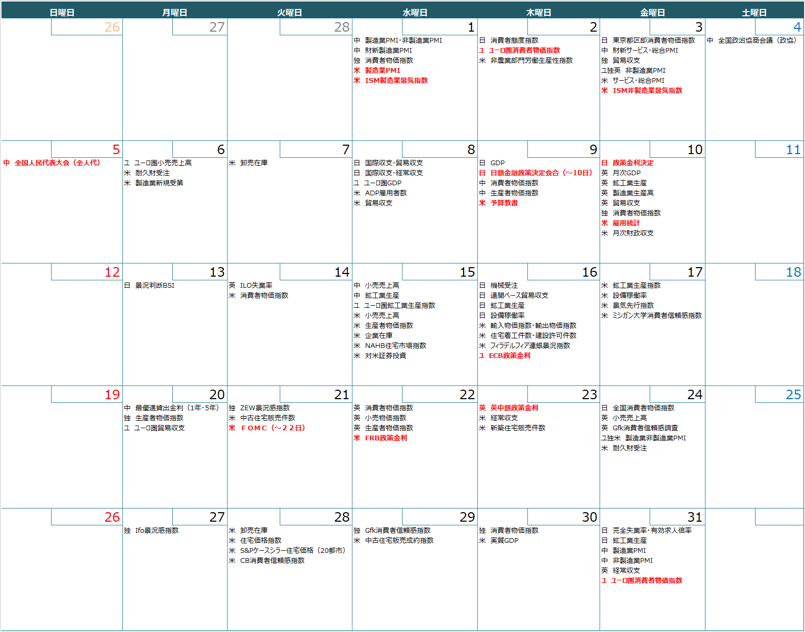

3月注目スケジュール:

全人代・FOMC・雇用統計・ECB理事会・日銀総裁人事

米国では米連邦公開市場委員会(FOMC)が開催される。前回会合後の記者会見で、パウエル米連邦準備制度理事会(FRB)議長は、インフレはピークを打ったとの認識を示しながらも、年内あと複数回程度の利上げを示唆した。その後、発表された雇用統計が市場予想を大きく上回って米国経済の強さが示されたことで、利上げ継続思惑が高まっている。3月のFOMCでは、「政策金利水準の分布図(ドットチャート)」も更新される。ターミナルレートの修正があるか否かに注目したい。

日本では、黒田東彦日銀総裁による最後の金融政策決定会合が開催される。4月の任期満了を前に政策修正を行うのか否かが注目。並行して植田和男次期総裁候補が、新体制に向けてどういった発言をするのかに関心は移行していく。

中国では、全人代が開催される。今年の経済成長目標がどのように示されるのか、景気対策がどうなるのかなどに注目。また、中国はロシア・ウクライナ戦争の停戦和平案を示しており、ウクライナへの戦車供与が本格化する春先に向けて、停戦協議が始まるのか否かにも注意したい。

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。