世界の中央銀行の金準備の推移

このページで知れること(目次)

【ニクソンショック、外国為替は変動相場制へ】

【冷戦の終焉、米国一極体制へ】

【ワシントン協定の合意】

【中国の台頭、ミステリ―バイヤーの存在】

前回のコラムで日本の金本位制のお話をしましたが、金本位制では各国間の決済が原則的には金で行われていました。第一次世界大戦や第二次世界大戦を通じて本土が主戦場にならなかった米国には大量の金が流入しました。日本を含む、米国を除いた世界各国が金本位制から離脱する中、1944年に開催された国際金融会合(ブレトンウッズ会合)で金を唯一の兌換(金と交換できる)通貨とし、その他の通貨は金と固定相場とする金ドル本位制が制定されました。金は紙の通貨と違って貿易量の増加に従って柔軟に流通量を増やすことが出来ませんでしたが、通貨発行量が拡大しやすい一国の通貨、米ドルが金にとってかわったのです。

簡単に量を増やせない金に対し、ドルの量は経済回復につれて増えていきます。また、景気後退期の景気刺激策としても米国政府やFRBの裁量で自由に増やすことが可能です、増えない金を担保に米ドルが増発されるという点にブレトンウッズ体制の矛盾がありました。誰の目にも、ドルの金との交換比率が下落していくのは自然の流れと言えたでしょう。

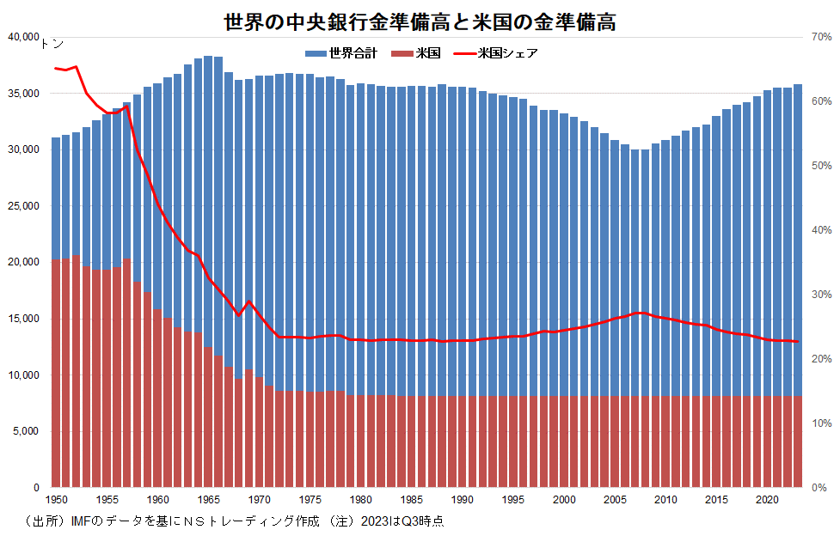

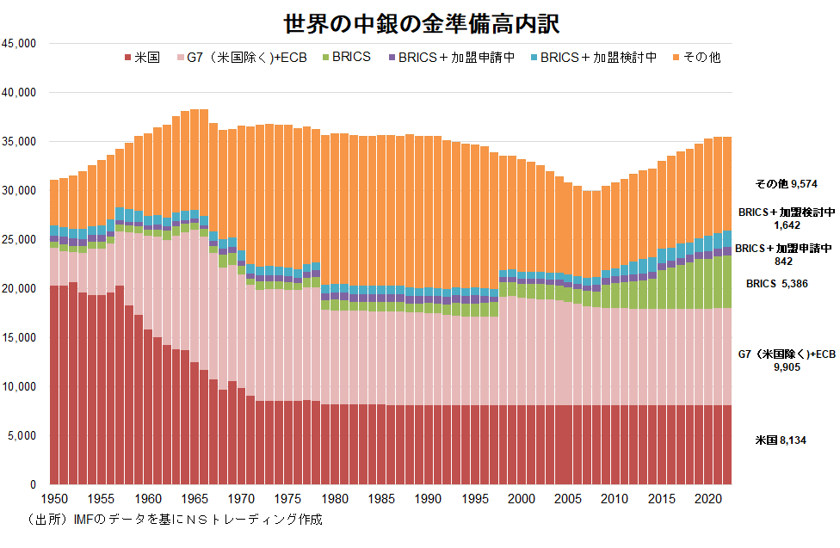

チャートはIMFのデータをもとにデータを遡れる1950年以降の世界の中央銀行が保有する金準備高の推移を示したものです。ブレトンウッズ体制が成立してから5年を経過した1950年当時には、世界の中央銀行の金準備の保有高全体の三分の二にあたる2万トン強の金を米国は保有していました。しかし、上述の通り、ブレトンウッズ体制には制度的に矛盾があり、朝鮮戦争やベトナム戦争で米国政府の財政が悪化すると、欧州を中心とした各国(除く日本)は一斉にドルを金に換える兌換を行いました。

【ニクソンショック、外国為替は変動相場制へ】

そしてついに1971年8月、突如、当時のニクソン米大統領はドルと金の兌換を停止すると発表(ニクソンショック)し、金・ドル本位制は一夜にして終了しました。その後1974年までにブレトンウッズ体制化で米ドルとの固定相場を行っていた国はすべて変動相場制に移行し、ブレトンウッズ体制は終焉を迎えたのでした。

ニクソンショックの1971年当時、既に米国の金準備は1万トンを割り込み、ピークから半減していましたが、その後70年代の2度のオイルショックによるインフレへの対応で、FRBは金の売却を続け、80年代を迎える時には現在とほぼ変わらない8000トン台前半にまで減少。ピークからはほぼ6割減少しました。ただ、その後は、FRBは金準備を活用した金融政策運営はピタリとやめ、今日に至っています。このあたりの背景については、当欄の以前のコラム「 ふたつのFRBとアメリカの金準備」を参照ください。

米国の金準備の売却が進められた70年代、また80年代は世界各国中銀の金準備総量はおおむね横ばいでした。第二次大戦後から80年代末にかけては東西冷戦の資本主義と共産主義の対立構造があり、一時は核戦争の武力衝突の可能性もあったため、金本位制が終了した後であっても無国籍通貨であり安全資産である金を保有することは、各国の通貨の番人である中央銀行には意義あることと捉えられていました。

【冷戦の終焉、米国一極体制へ】

1989年12月にブッシュとゴルバチョフの米ソ二大国の首脳がマルタ島で会談、冷戦終結を宣言、約半世紀にわたる冷戦時代が終了しました。これにより経済、軍事の面で他を圧倒するプレゼンスを持つ米国は唯一の超大国になり、世界の平和に責任を持つという理念のもと君臨、アメリカを中心とした資本主義経済が拡大しグローバリゼーションが急速に進みました。

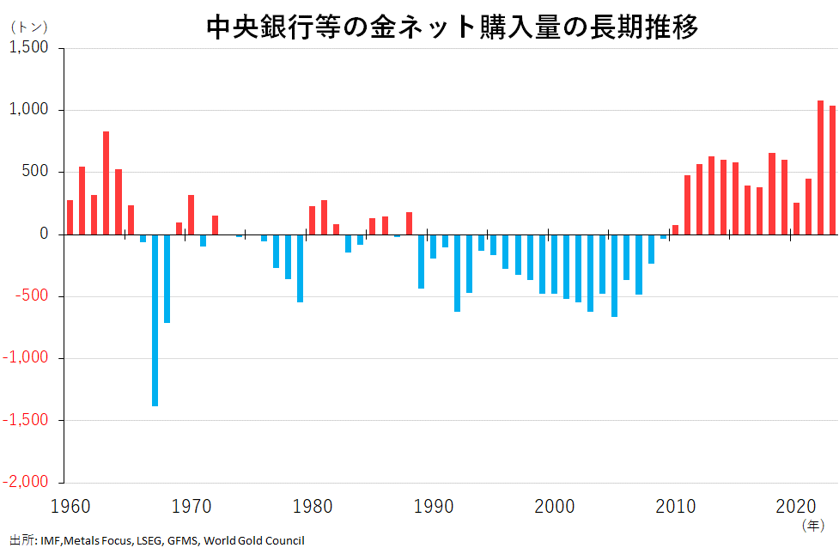

90年代、このように世界がアメリカを中心に進む時代には、安全資産としての金の役割は低下、さらに、世界各国が財政赤字に直面したことで金利を生まない上、保管コストのかかる金に対して、金準備は売却すべしというムードが広がり、各国中央銀行は外貨準備の内訳はドルの中心とする一方、金準備の比率は徐々に低下しました。そうしたことを背景にこの時代は金市場において、金鉱山会社に次いで中央銀行が主な売り方となっていたのです。

【ワシントン協定の合意】

中央銀行が金市場において主な売り方となるのは、1999年9月に、欧州中央銀行(ECB)と欧州各国中央銀行14行による共同声明の形で発表された「金に関するワシントン協定」が合意されるまで続きました。ワシントン協定の内容は、次のとおりです。

1.金は今後も世界各国の重要な準備資産であること。

2.上記中央銀行は、すでに決定済みの売却を除いて市場に売り手として参加しないこと。

3.決定済の金売却は、今後5年間にわたり協調プログラムのもとで実施されること。年間の売却量は400トン以下、5年間の合計売却量は2,000トンを超えないこと。(この2,000トンには、売却決定済みの1,715トンが含まれている)

4.署名国中央銀行は、金の貸出、金のデリバティブ取引を拡大しないことにも合意したこと。

5.この協定は5年後に見直されること。また、この協定にはIMF、BIS、米国、日本も同意を表明し、これにより全世界の公的保有金の90%近くがこの制限に含まれるところとなりました。5年後の2004年にも基本的に同様の内容で更新されました。

金の存在価値が失われるかにも見えた90年代でありましたが、21世紀を迎える目前にワシントン協定が結ばれ、金は改めて無国籍通貨という性質が各国中央銀行にとり重要な準備資産であるとして認められたのでした。

WGCなどの調査によると、実際には中央銀行による金準備の減少は2009年まで続きましたが、その後は2023年まで14年連続積み増しを続け、2022年、2023年は連続して年間1000トン以上購入しています。鉱山会社の年間生産量は3500トン前後であり、ここ2年は中央銀行の買いがそのうちの三分の1を吸収していることになります。

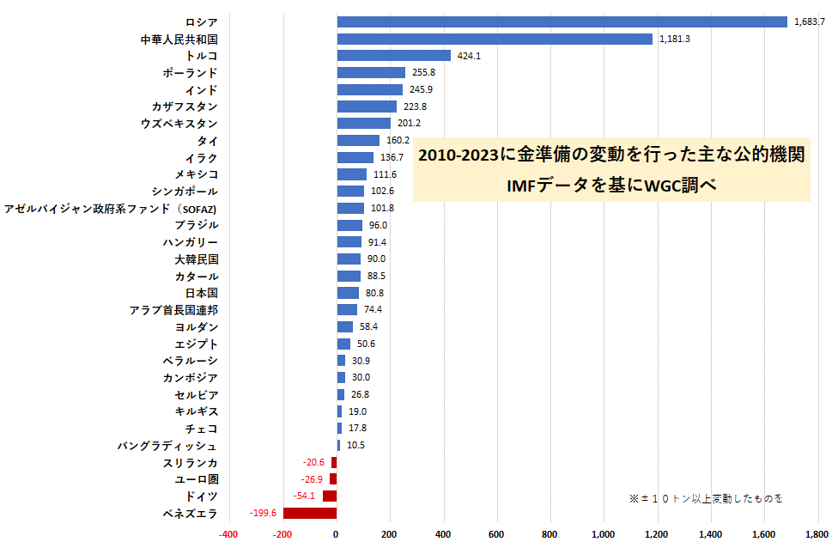

ワシントン協定が合意され金準備の売却が制限されて以降、前述の米国以外のそれまで金準備を多く保有していた先進国の多くは、金準備を活用した政策運営はあまり行わなくなりました。一方で、グローバリゼーションにより安い労働力を生かし急速に経済発展を進めた新興国の中には、中国やインドなどもともと金選好の強い国を中心に金準備量を増やす動きが広がりました。

また、2014年にロシアがウクライナのクリミア半島を侵攻し、実効支配をすると、米国はロシアに対し経済制裁を発動、これに対してロシアは保有する米国債のほとんどを売却、その代わりに金の保有を増やすという動きも見せました。

【中国の台頭、ミステリ―バイヤーの存在】

また、中国は、WTOに2001年に加盟以降、グローバリゼーションは一気に加速し中国の経済発展と世界の富は急拡大しました。そうした中、2008年の世界金融危機(リーマンショック)を契機に、中国の貿易企業の為替変動リスクをヘッジする目的で2009年から貿易取引の人民元建て決済が解禁されると、同国の人民元建て貿易額は急速に拡大し2015年には同国貿易総額の30%が人民元建決済で行われるようになりました。

そして遂に2016年には人民元がIMFの特別引き出し権(SDR)バスケットに採用され、人民元は国際通貨の仲間入りを果たしました。しかし、中国経済が発展する一方、米国の貿易赤字も急拡大し、2017年にトランプ米大統領が誕生すると、米中両国の貿易摩擦や対立が一段と激化することになりました。

中国は経済発展を続ける中で同国の米国債保有高は日本と1位、2位を争うまでに増加していましたが、次第に米国債の保有を減らす動きに変化しています。一方、中国の金保有についてみてみると、同国の中央銀行である中国人民銀行の金準備はWTO加盟当時約400トン弱とされていました。それが2002年12月に約100トン、2009年4月に454トン、2015年6月604トンとそれぞれ散発的に金準備の大幅増加の報告を行い、この時点で1600トンに達しました。

その後定期的に増加は続き、2019年9月には1948トンにまで増加しましたが、2019年10月~2022までの3年1か月は増加しませんでしたが、2022年11月から2024年2月まで16ヶ月連続増加し、2024年2月末現在の金準備高は2257トンにまで増加していることが中国人民銀行の公式発表で明らかにされています。2010年に世界の中央銀行が金を買い越しに転じて以来、中国はロシアと並んでその中心的な購入国になっています。

IMFのデータによると、2010年以降、世界の中央銀行の金購入量はこの二国のほかには西側先進国とは距離を置く新興国が中心になっています。こうした国々が金購入に走り出したきっかけは、2022年のロシアによるウクライナ侵攻、それに対して米バイデン政権が行った経済制裁による影響が大きいとされています。

国は、銀行など金融機関を結ぶ情報通信サービスであるSWIFTからロシアを締め出したほか、国外にあるロシアの外貨準備(主に米ドル)を凍結しました。これは「アメリカはドルを武器に使用した」として、将来的にもし自国が米国と対立することがあれば同じことが起き得ることを懸念した国々は続々とドルから金への資金シフトを行っていると言われています。

現在、IMFに届けられている世界の金準備の合計は約35000トン。そのうちG7とECB保有分合計は18000トンと5割強を占めます。一方、BRICS(ブラジル、ロシア、インド、中国、南アフリカ)と新たに加盟、または加盟検討中の国々の合計(BRICS+)は7100トンほど。依然として開きはあるとはいえ、2010年以降の金保有量増加はBRICSを中心とした新興国によるところが大きいということがわかります。

さて、WGCやメタルズフォーカスの調査では、ここ2年連続して世界の中央銀行は1000トン以上購入しているとされていますが、IMFに報告されたデータを集計してもここ数年、そこまで金準備の量は増えていません。実際に2009年末と2023年末のIMFに報告されている金準備合計の比較は、5000トン弱な増加なのに対し、WGC等の調査による同期間の年間購入量の合計の増加量は約7800トンもあり、その差は2800トンに上ります。

WGCらはこの隠れた買い方を「ミステリーバイヤー(謎の買い手)」と呼んでいます。金の市場関係者の中では、こうしたミステリーバイヤーの購入分のほとんどは中国によるものではないか?かつて中国が行ったようにある日突然金準備の大幅上方修正を行うのではないかとの推測も上がっています。仮にこの2800トンを中国の物だとすると現在公表されている同国の金準備の2倍以上の5000トンを超えることになります。

そしてIMFデータに合算すると中央銀行全体の金準備は38000トン、これはIMFのデータを遡れる1950年以降では最大の1965年の38347トンに匹敵する量となります。また加盟検討中も含めたBRICS+の合計は10000万トンに達すると推計でき、G7とECBの西側先進国の金準備量は全体の5割を割り込み、一方、BRICS+は全体の四分の一を超えることになります。グローバルサウスといった新たな新興国グループまで広げると、先進国と新興国の金保有量はより接近することになります。

米ドルが英ポンドから世界の基軸通貨の役割を引き継いでから100年以上が経過し、それ以前もその時代その時代に世界の貿易で中心的な役割を果たしていたのは金か金を多く所有する国の通貨でした。1971年のニクソンショック以降、金は世界の金融市場の表舞台から外れますが、米ソ冷戦体制下では超大国同士の衝突のリスクが安全資産としての金の需要を支えました。

冷戦終結後は、一時は「金はいずれ石ころになる」とさえ揶揄された時代もありますが、地政学においても経済面においても、世界の唯一の超大国として君臨していたアメリカに対する世界の見方に変化が現れている現代において、誰の信用リスクもなく、実物資産である金が見直されています。2022年~2023年にかけてアメリカを中心に世界主要各国は物価抑制のための急速かつ大幅な利上げを実施しました。これにより物価は抑制されたかに見えます。

しかし、金利を生まない金は2024年3月に史上最高値の2164ドルを付けました。金利上昇により主要通貨の中ではドル高が進みましたが、法定通貨を発行し、金融政策を実行する各国中央銀行は、金の保有量を減らすどころか、新興国を中心に大きく積み増しを行い、既に大量保有している西側先進国もほとんど減らしていません。現代の各国中央銀行はドルよりも金を選択している、世界各国の金準備の増減は、時代時代の大きな流れを示していると言えるのではないでしょうか。