金:これまでのレンジ上限が下値支持に変化|【Weekly Report】週間予定

2024年8月26日

週間展望(8/26~9/1)

このページで知れること(目次)

週間予定:米PCE・欧州当局者発言

前週:円キャリ―トレードに伴う売りは一巡

ドル円:9月米利下げ転換を織り込む動きへ

金:これまでのレンジ上限が下値支持に変化

【日本CPI】

【米新規失業保険申請件数】

金ETF

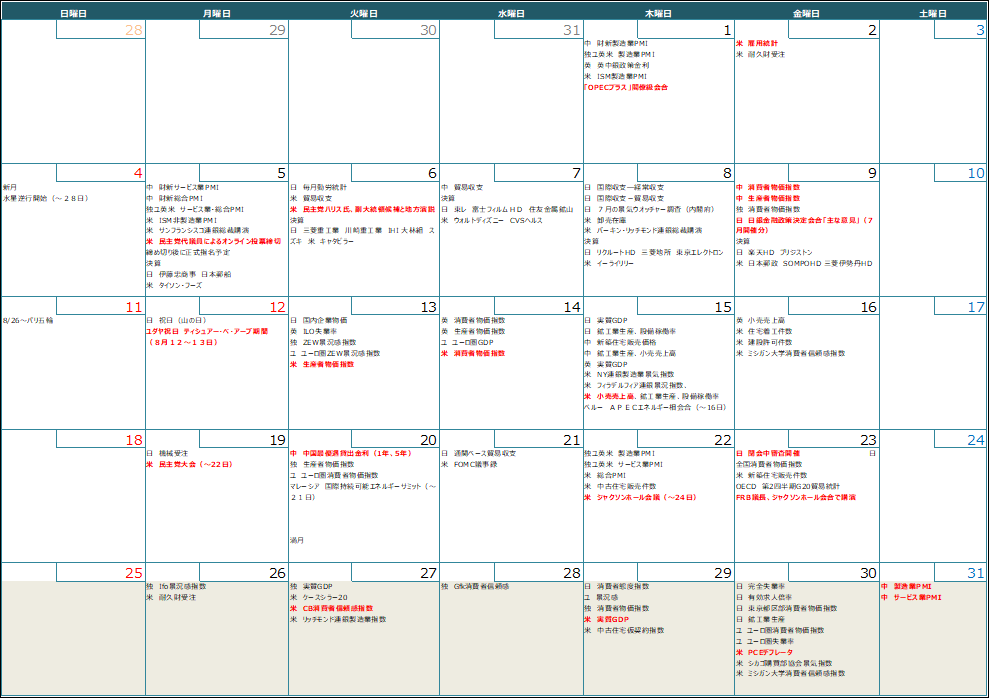

週間予定:米PCE・欧州当局者発言

・東京消費者物価指数 伸び拡大すれば日銀年内追加利上げ観測高まるか「酷暑乗り切り緊急支援」の影響は9月以降

・ユーロ圏消費者物価指数 サービスインフレが4.0%割り込むかどうか、インフレ鈍化なら9月追加利下げの可能性も

・夏休みを終えたECB当局者らが相次いで講演、シュナーベル理事がユーロ圏のインフレと金融政策について話す

・米国PCE価格指数 やや上昇する見通し、予想上振れなら9月50bp利下げ観測後退かセールで個人支出は増加へ

・米決算 エヌビディア、デル、セールスフォースなど注目度高い企業の発表が控える

前週:円キャリ―トレードに伴う売りは一巡

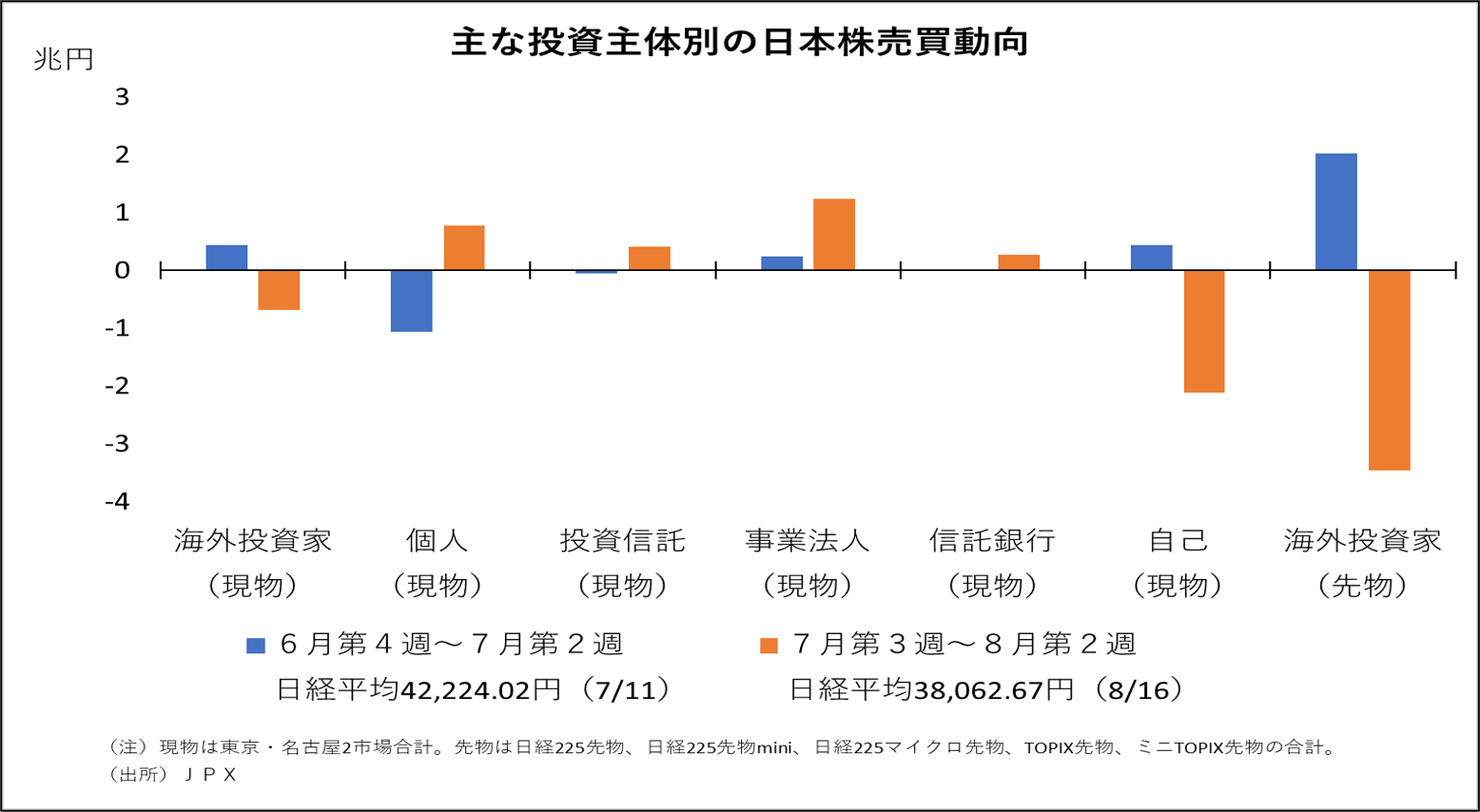

【海外投資家主導】

8月第1週は、8月5日の日経平均の歴史的な急落の主因と考えられる海外投資家による先物の売越しが1兆2631億円に達し、自己による現物の売越しが1兆3100億円に達した。

なお、自己は同時に先物を1兆2951億円買い越しているため、7月第5週と同じく、海外投資家の先物売りが、自己の裁定買い取引の解消を誘発し、現物売りに波及したと推測される。

日経平均は、8月5日に過去最大の下げ幅、6日に過去最大の上げ幅を記録したのは、いずれも投機筋の先物主導である可能性が高いことが推測される。現物では、個人が553億円売り越した一方、投資信託は694億円、年金のリバランスと思われる信託銀行は2171億円、自社株買いとみられる事業法人は5060億円、それぞれ買い越したことが、8月6日以降の日経平均の戻りを支えた。

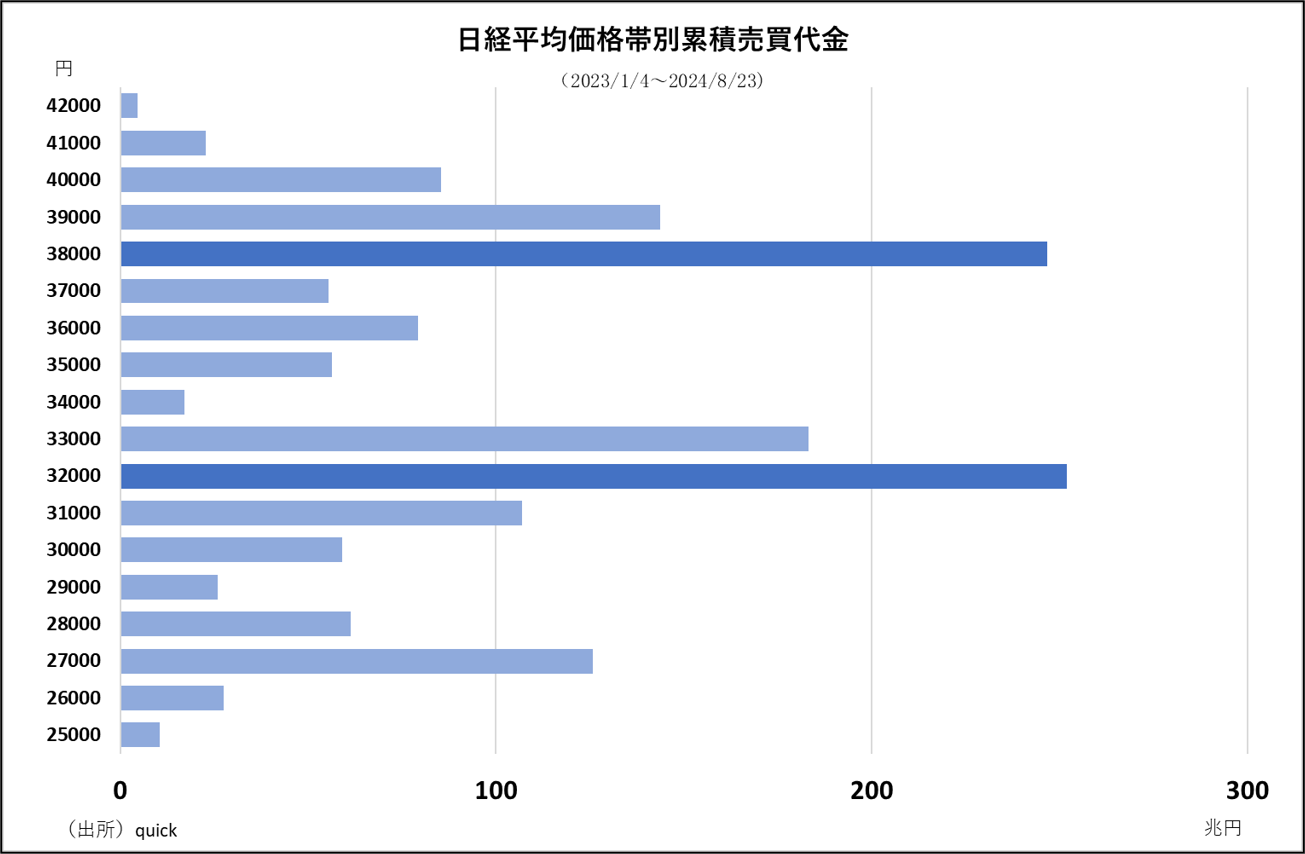

価格帯ごとの売買代金が多い38000円水準が上値抵抗となるのか、下値支持帯に変化するのかに注目。上抜けきれなければ、下値圏での価格帯別売買代金の多い32000円水準の間での逆張り相場入りが想定される。

日経平均株価は乱高下後、200日移動平均線を回復したものの、売買代金は3兆円台へ急速に縮小している。

今回、米国の景気先行き不安による外貨建て資産のリターン低下や、日銀による追加利上げを受けた円調達コスト上昇への懸念から、一気に円キャリー取引の解消が進んだことが、海外株安、円急騰、日本株の大幅下落につながったとみられるが、投機筋による円売りポジションが解消され、日本株式相場の調整リスクは後退。自民党総裁選挙待ちの展開へ移行か。

ドル円:9月米利下げ転換を織り込む動きへ

【今週見通し・戦略】

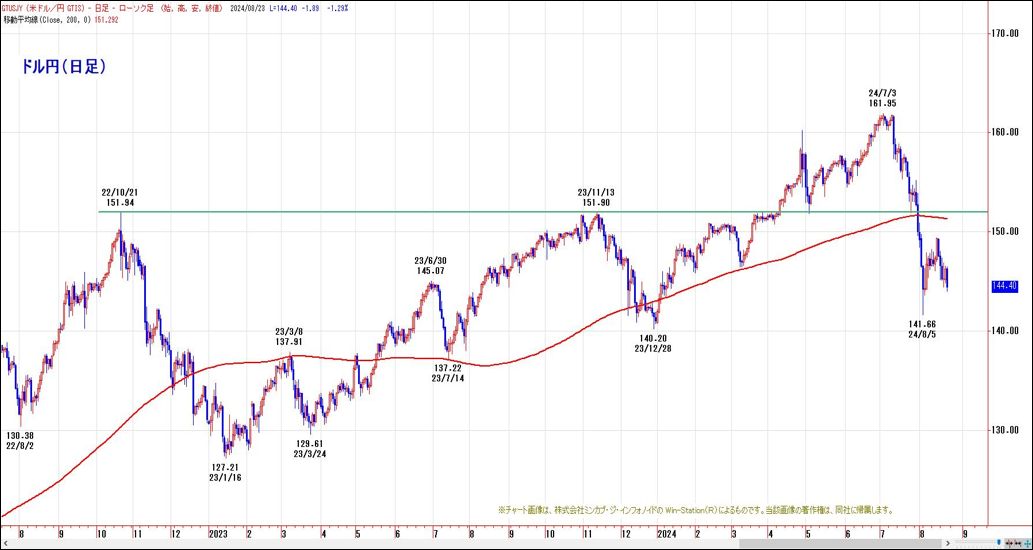

7月の米雇用統計が市場予想を下回り、米景気後退懸念が更に強まり、200日移動平均線~支持線の152円割れから下げ加速。141円台までの大幅続落となった。年初からの上昇をほぼ全値戻した(往って来い)だけでなく、2023年安値を起点とした上昇トレンドも割り込んできた格好だ。足元での急落劇の背景は、円キャリートレードの巻き戻しと見られている。

円キャリー

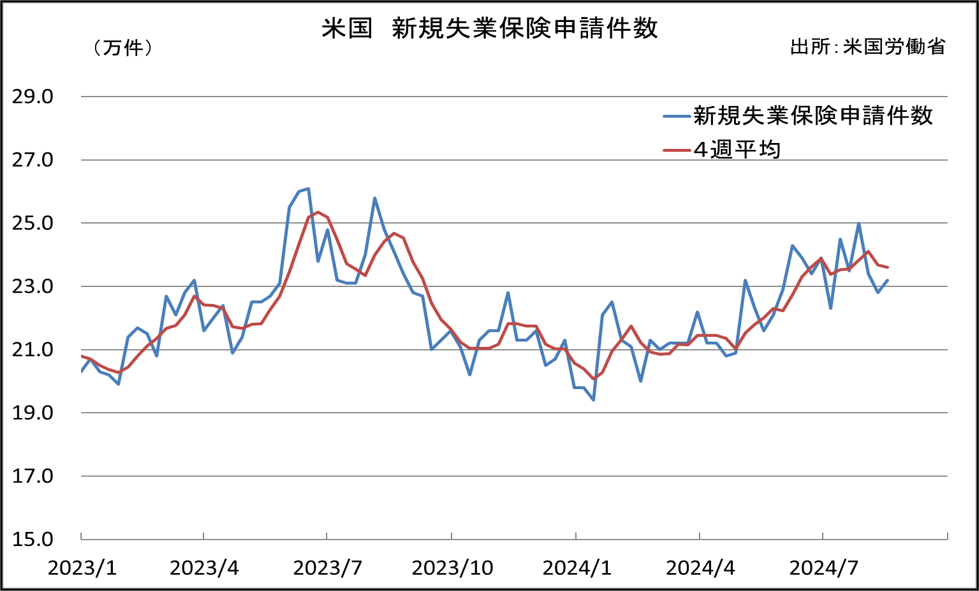

米労働省労働統計局による年次改定において、2023年4月から2024年3月まで1年間の雇用者数が80万人を超える大幅な下方修正となったことでドル売りとなり、さらに23日の植田日銀総裁による国会閉会中集中審議での答弁での金融正常化に向けた姿勢継続と発言したことや、ジャクソンホール会議でのパウエル議長講演において、利下げが明言されたことなどがドル売りにつながった。

21日(日本時間22日午前3時)に公表された7月30-31日開催分の米連邦公開市場委員会(FOMC)議事要旨では、大半の参加者が想定通りのデータが続けば「9月のFOMCでの利下げが適切」との見解を示した。一部の参加者方は「7月会合での0.25%の利下げを支持する可能性もあった」との内容が示された。

23日に植田日銀総裁が衆参両院の財務金融委員会に閉会中審査に出席した。植田総裁は「内外市場は引き続き不安定、きわめて高い緊張感をもって市場を見守る」と述べた。「経済物価見通しの実現確度が高まれば金融緩和度合いを調整する」と述べたことで、金融正常化へ前向きととらえられた。発言がタカ派的と捉えられて円買いの動きとなり、200日移動平均線を上値抵抗値した戻り売り基調が確認された。

「政策を調整すべき時が来た」。パウエル氏は「ジャクソンホール会議」の講演で、2022年3月に始めた利上げ局面から利下げサイクルへの転換が間近にあることを認めた。9月17~18日開催の次回の米連邦公開市場委員会(FOMC)での利下げ実施が確実視される中、下値試しが継続しそうだ。8月安値~心理的節目140円の攻防戦へ。140-150円レンジが継続するのか、レンジが切り下がるのかに注目。

金:これまでのレンジ上限が下値支持に変化

【今週見通し・戦略】

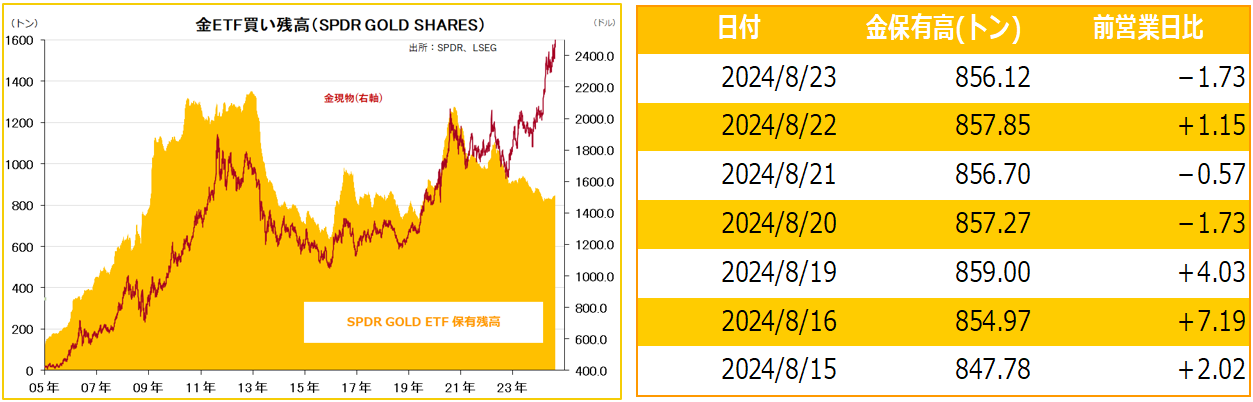

NY金(12月限)は、予想以下の米住宅着工件数を受けて上値を伸ばし、4月以降のレンジ上限の2500ドル~2540ドルを上抜けて上げ加速。その後は、米ミシガン大消費者信頼感指数の上昇を受けて上げ一服となったが、ドル安を受けて押し目は買われ、これまでの上値抵抗が下値支持として機能している。

レンジ上放れ

パウエル議長がカンザスシティー連銀主催の経済シンポジウム(ジャクソンホール会議)で講演し、米国のインフレについて「(物価目標である)2%に持続的に戻る軌道にあるという自信が深まっている」と語った。その上で「政策を調整する時期が来ている」とも述べ、米利下げ観測からドル売りが優勢となり、ドルの代替投資先とされる金先物の上昇につながった。

金と相関の高いユーロドルの上昇、米10年債利回り低下が追い風となり、前日の下げ幅を概ね取り戻す上昇となった。

また、米フィラデルフィア連銀のハーカー総裁は同日、ジャクソンホール会議が開かれた米ワイオミング州の山荘でのインタビューで、米連邦準備理事会(FRB)が9月から年内に2~3回の利下げを実施するとの見通しを示した。1回としていた従来の予測よりペースが速まるとの見解だ。

押し目買い基調

過去の米利下げ局面下における金相場の値動きを振り返ると、利上げ停止で底固めを行い、利下げ開始と歩調を合わせるかのように、上げ足を強めている。(8/16付:市場分析レポート「米利下げ観測に変化なし」参照)。

7月22日付:市場分析レポート「米利下げ開始後も、円建て金は優位性」で指摘したように、ドル建て金以上に、過去の米利下げ局面では、円建て金は上昇している。

米大統領選挙の不透明感は強く、世界各地で地政学リスクの火種が燻る中、金の押し目買い基調は継続するだろう。値頃感でトレンドを見誤らないようにしたい。

【日本CPI】

【米新規失業保険申請件数】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。