金:ネックラインの攻防戦・買い場探し|【Weekly Report】週間予定

2024年5月27日

週間展望(5/27~6/2)

このページで知れること(目次)

週間予定:日銀の植田総裁と内田副総裁が講演。OPEC会合

前週:米利下げ観測後退

ドル円:150-160円のレンジ相場放れ待ち

金:ネックラインの攻防戦・買い場探し

【S&P】

【TOPIX】

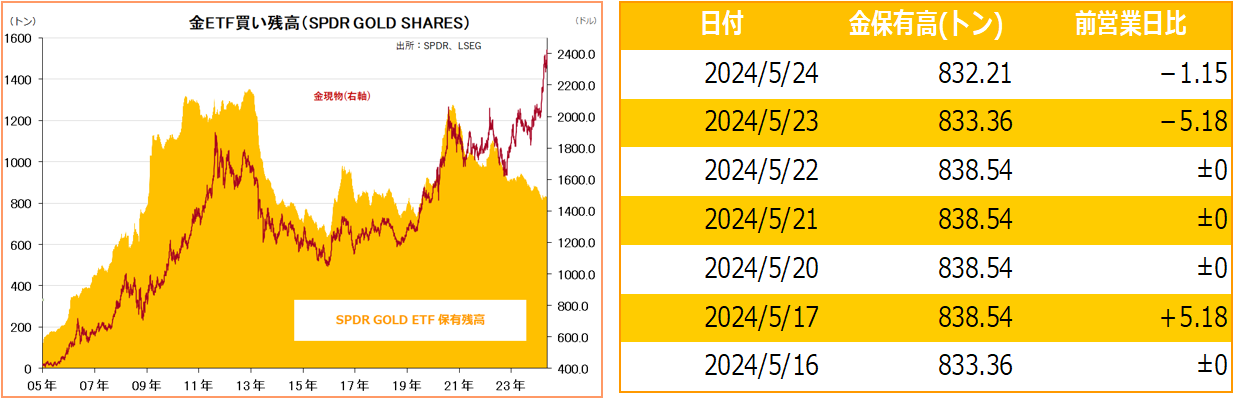

金ETF

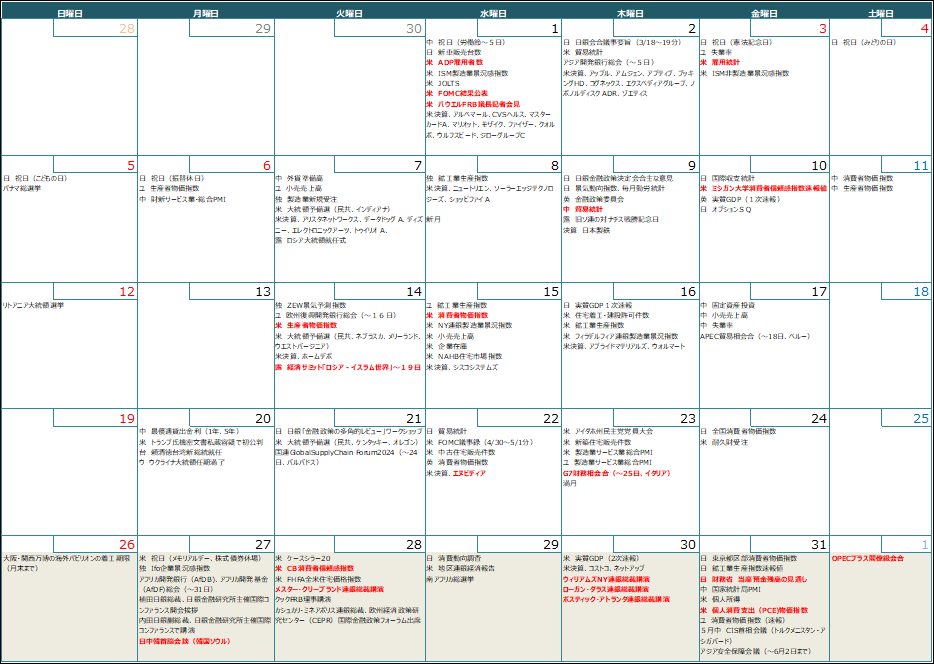

週間予定:日銀の植田総裁と内田副総裁が講演。OPEC会合

・全国CPIの先行指標とされる東京都消費者物価指数 前回4月は高校授業料無償化の影響で2%の大台を割り込んだ

・日銀の植田総裁と内田副総裁が講演

・クリーブランド連銀総裁が日銀イベント「非伝統的金融政策の効果と副作用」講演

・31日に日銀国債買い入れオペ 金利上昇スピードが速いため再び減額見送りか、10年債利回りは11年ぶりに1%大台到達

・31日に為替介入実績公表(4月26日-5月29日) 介入規模は4月29日に約5.5兆円、5月2日に約3.5兆円と推定

・タカ派なFOMC議事録とFRB高官発言に強い総合PMI、31日のPCE価格指数も強ければ年内の米利下げ観測消滅の可能性

・ドイツとユーロ圏の消費者物価指数、ECB消費者インフレ期待 中国製造業PMI

・31日に4月の米個人消費支出(PCE)デフレータ 4月の米CPIが小幅に鈍化したことで、PCEデフレータも弱く出ると利下げ観測が再浮上

前週:米利下げ観測後退

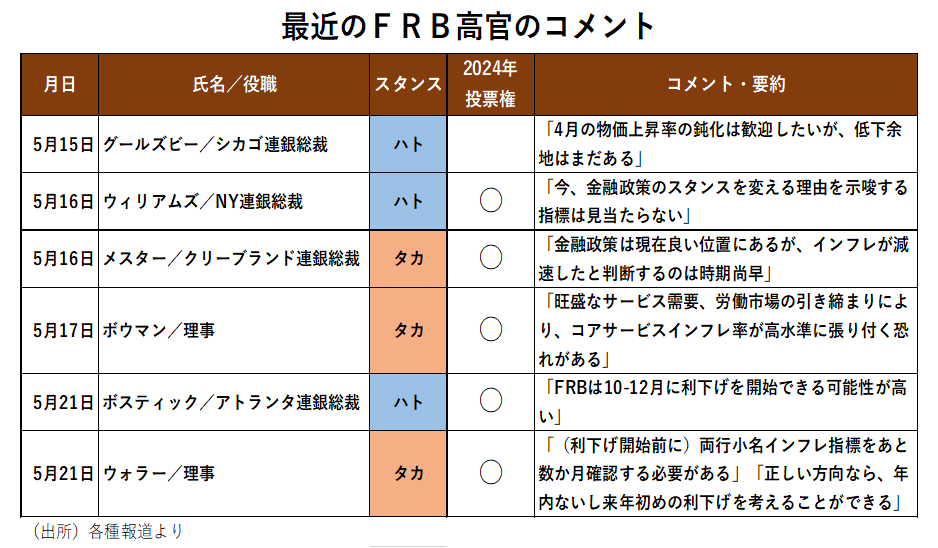

【FOMC議事要旨】

米連邦公開市場委員会(FOMC)後に発表された4月の米消費者物価指数(CPI)などがインフレ鈍化を示した中、注目されたFOMC(4月30日-5月1日開催)の議事要旨が公表された。

議事要旨でFOMC参加者は、政策金利をより長期に高水準で維持することが望ましいとの認識で一致。一方で、インフレ率を引き下げる上で金融政策が十分に景気抑制的かどうかを巡り、「多く」が疑問を抱いていたことも示された。また、インフレ懸念が高まった場合の追加利上げの可能性に様々な参加者が言及していたことも明らかとなった。

ハト派と見られるシカゴ連銀のグールズビー総裁や、NY連銀のウィリアムズ総裁も、4月のCPIの減速だけでは利下げ開始には不十分と述べている。インフレ鈍化を指標から確認するのに要する期間は、タカ派のウォラー理事によれば数ヵ月は必要と示唆された。同じくタカ派のボウマン理事やメスター総裁も現状の政策金利の水準は景気抑制的で、これを維持することでインフレ鈍化が期待されるとし、インフレ鈍化まで据え置くことがメインシナリオであると発言。

ただし、現段階ではFOMC参加者の多くは、年内利下げ開始が依然コンセンサスであると思われる。最近のFOMCの議論をリードしてきたウォラー理事も年内利下げ支持を維持している模様。また、パウエル議長も次の一手は利下げの可能性を示唆している。

最近のFOMCメンバー発言から、利下げ開始時期の見込みが後ずれしている感触はあり、FOMCメンバーの年末の政策金利の水準の見通しなどが公表される6月のFOMCへの注目は高まりそうだ。その結果如何では、金融市場の変動が高まる可能性。

ドル円:150-160円のレンジ相場放れ待ち

【今週見通し・戦略】

ドル円は、堅調な米経済指標やFRB高官の発言に加えて、FOMC議事要旨を受けて、米連邦準備制度理事会(FRB) による早期利下げ観測が後退。ドル円は157円台まで値を戻した。

FOMCメンバー発言

16日にはNY連銀ウイリアムズ総裁の早期利下げに否定的な発言や、米4月輸入物価指数の上振れ。17日には日銀が国債のオペの買い入れ額を据え置いたことで円売りが進行した。また、ボウマンFRB理事の「インフレはしばらく高止まりする」「インフレが反転すれば利上げも辞さず」といったタカ派発言に続き、20日以降はFRB高官のタカ派的な発言が相次いだ。FRB高官の多くの意見が早期の利下げに懐疑的な見方を示すとともに、データ次第で年内に利下げが適切になるとの見解を示した。

FOMC議事要旨では、参加者からは「ここ数か月は目標であるインフレ率2%に向けた進展がみられない」「利下げ開始までの時間が従来の想定よりも長くなる」との意見が出た。

メモリアルデー3連休を前に利益確定や持ち高調整の動きもあり、上値も抑えられ、150-160円のレンジ相場放れ待ちが継続している。

神田財務官発言

神田真人財務官は24日夕(日本時間25日未明)、G7財務相・中央銀行総裁会議に出席するため出張中のイタリアで、投機などによる為替相場の過度な変動に対しては、政府による円買い・ドル売り介入を含む適切な措置が「許されている」との考えを示した。神田財務官は、米国のイエレン財務長官が為替介入に関し「日常的に使われる措置ではない」などと発言したことに関し、「まれであることが望ましいことは言うまでもない」と指摘。米国と為替や金融市場動向に関し「極めて緊密な意思疎通を続けてきたし、今後も続けていく」と語った。その上で「必要に応じて、いつ何時でも適切な措置を取っていく」と強調した。

4月の米CPIが小幅に鈍化したことで、PCEデフレータも弱く出ると利下げ観測が再浮上する可能性も。

金:ネックラインの攻防戦・買い場探し

【今週見通し・戦略】

NY金(6月限)は、イラン大統領の事故死や台湾の新総統就任で中国との関係悪化が懸念されたなか、踏み上げの動きとなって史上最高値を更新したが、週末にかけて、FOMC議事要旨を受けたドル高を嫌気して反落。FOMC会合後の15日に公表された4月の消費者物価上昇率は3ヶ月ぶりに鈍化してインフレ再加速の懸念は薄れた格好になったが、議事要旨はFRB高官の警戒心を改めて強調する内容だったことや、SECによる予想外の暗号資産(仮想通貨)イーサリアム(イーサ)現物の上場投資信託(ETF)上場申請書を承認で、短期的には金から暗号資産への資金シフトも予想されたことから、調整入りとなっている。

2月安値を起点とした上昇チャネルを割り込み、2023年10月安値を起点とした上昇チャネルの上限の攻防戦へ。心理的節目2300ドル~5月3日安値のネックラインの攻防が重要ポイント。終値ベースで、同水準を割り込むと、ダブルトップ完成からテクニカル的な売り圧力が一時的に高まりそう。

ただし、そこで出る安値は中長期的な買い場を提供すると考える。一目均衡表からは、N=2290.6ドルが下値目標としてカウント可能。

米財政破綻の恐れ

米国で1月にビットコインの現物に連動する上場投資信託(ETF)が承認された時にも、一時的に金からビットコインETFへの資金シフトで金は下落したが、ビットコイン価格が金1㎏価格を超えたところで、ビットコインは利食い・金は押し目を買い直された(2/29付:市場分析レポート「ビットコインへ資金シフト」参照)。

世界最大のヘッジファンド、ブリッジウォーター・アソシエイツ創業者のレイ・ダリオ氏が指摘しているように、2024年の最大リスクは米国の政治であり、世界の分断が深まり、市場の緊張が高まると見られる中、金の押し目買い基調に変化は出ない。テクニカル的に売られた安値を買い場探し。

【S&P】

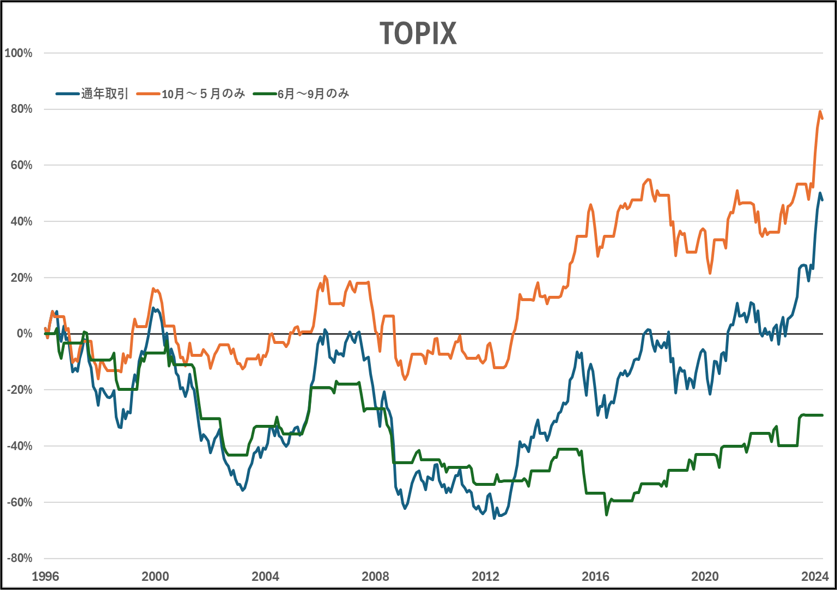

【TOPIX】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。