金:調整局面入り|【Weekly Report】週間予定

2024年5月7日

週間展望(5/6~5/12)

このページで知れること(目次)

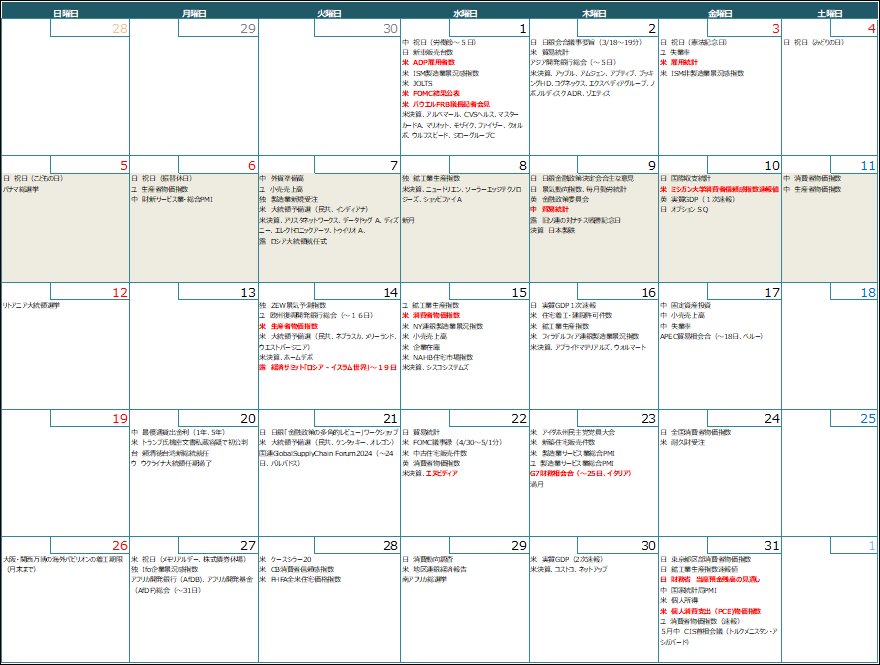

週間予定:日銀4月会合の主な意見、ロシア大統領就任式

前週:ドル高ゴルディロックス(適温)期待は高まったものの

ドル円:連続した覆面介入実施の可能性

金:調整局面入り

【先物市場が織り込む利上げペース】

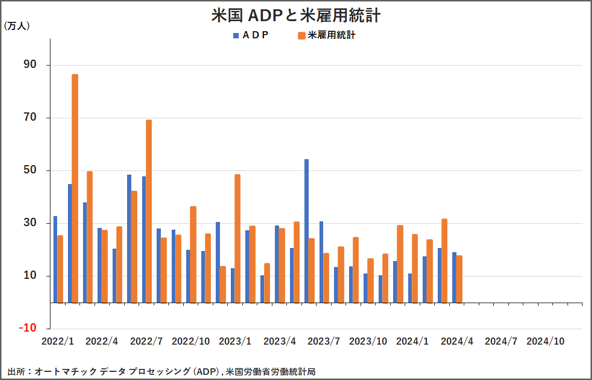

【米雇用統計&ADP】

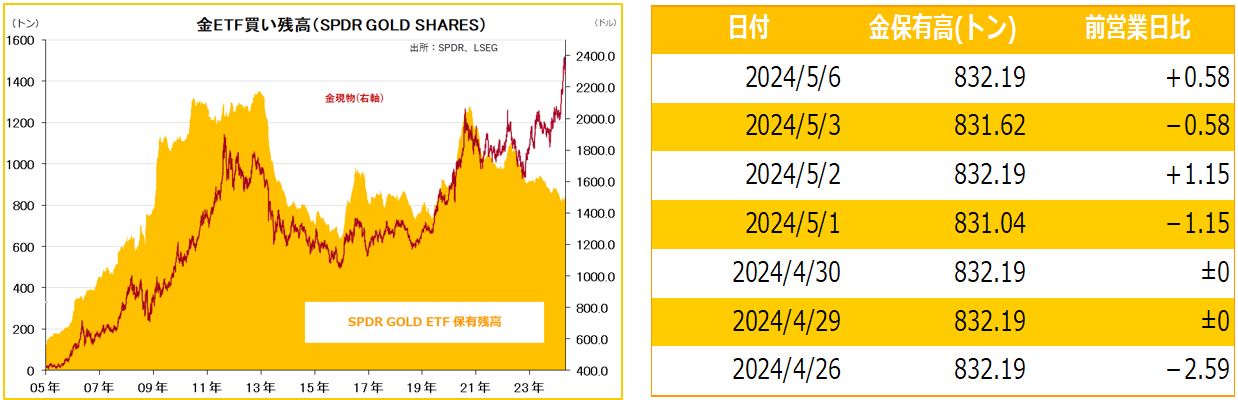

金ETF

週間予定:日銀4月会合の主な意見、ロシア大統領就任式

・日銀4月会合の主な意見

・実質賃金 2月は-1.3%から-1.8%に下方修正された。

・豪中銀 利上げ議論を再開するかが注目される、

・英中銀 インフレ見通し含む最新経済予測に総裁の会見メッセージに変更あるか否かが焦点

・ロシア大統領就任式 プーチン氏“圧勝” 通算5選・統治30年、旧ソ連のスターリンを超え最長

前週:ドル高ゴルディロックス(適温)期待は高まったものの

【フルタイム労働者減少】

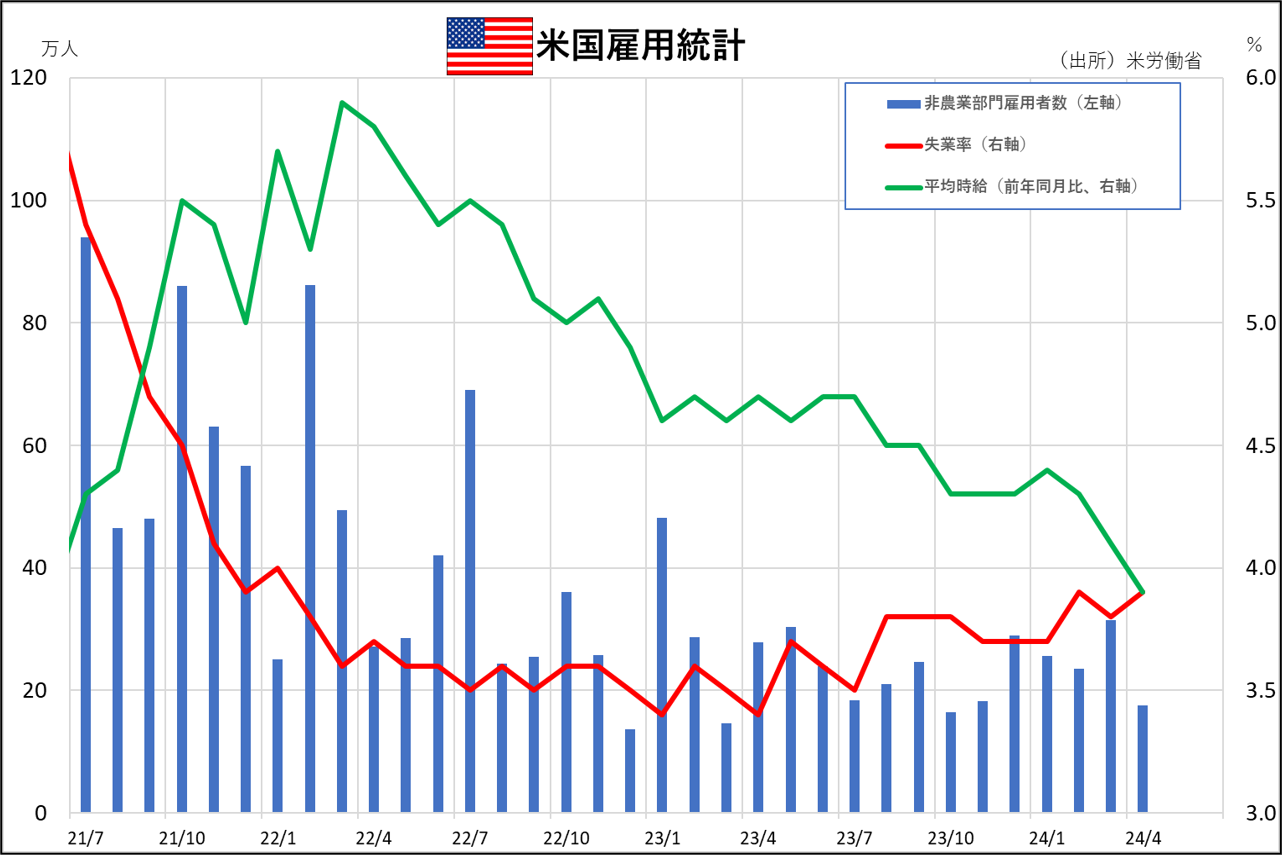

米労働省が3日発表した4月の雇用統計によると、非農業部門雇用者数は前月比17万5000人増と、3月から予想以上に伸びが鈍化した。賃金の前年比での伸びも約3年ぶりに4%を下回った。事前予想は24万3000人増。予想レンジは15万人増~28万人増。

4月の雇用者数の伸びは過去6カ月で最小となったほか、過去1年間の月間平均である24万2000人も下回った。

2・3月分は計2万2000人下方改定された。

失業率は3.8%から3.9%にわずかに上昇。ただ4%を27カ月連続で下回った。

平均賃金は前年比3.9%上昇で、3月(4.1%上昇)から鈍化し、2021年6月以来初めて4%を下抜けた。前月比も0.2%上昇と、前月の0.3%から減速した。

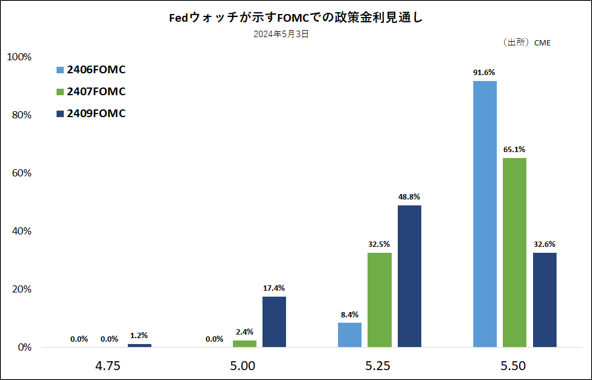

市場ではゴルディロックス(適温)との評価が広がり、金利先物市場が織り込む9月までの利下げ確率は切り上がった。

雇用統計にも気になるシグナルが出ている。その一つがフルタイム労働者の減少。4月は前年同月比0.4%減った。マイナスは3ヶ月連続で、新型コロナウイルス禍だった20年3月〜21年3月以来となる。

フルタイムが2ヶ月以上連続してマイナスになったのは統計のある1969年以降で9回しかなく、1回を除いてすべて景気後退だった。この期間に8回あったすべての景気後退はフルタイムの働き手の減少を伴っていた。

ドル円:連続した覆面介入実施の可能性

【今週見通し・戦略】

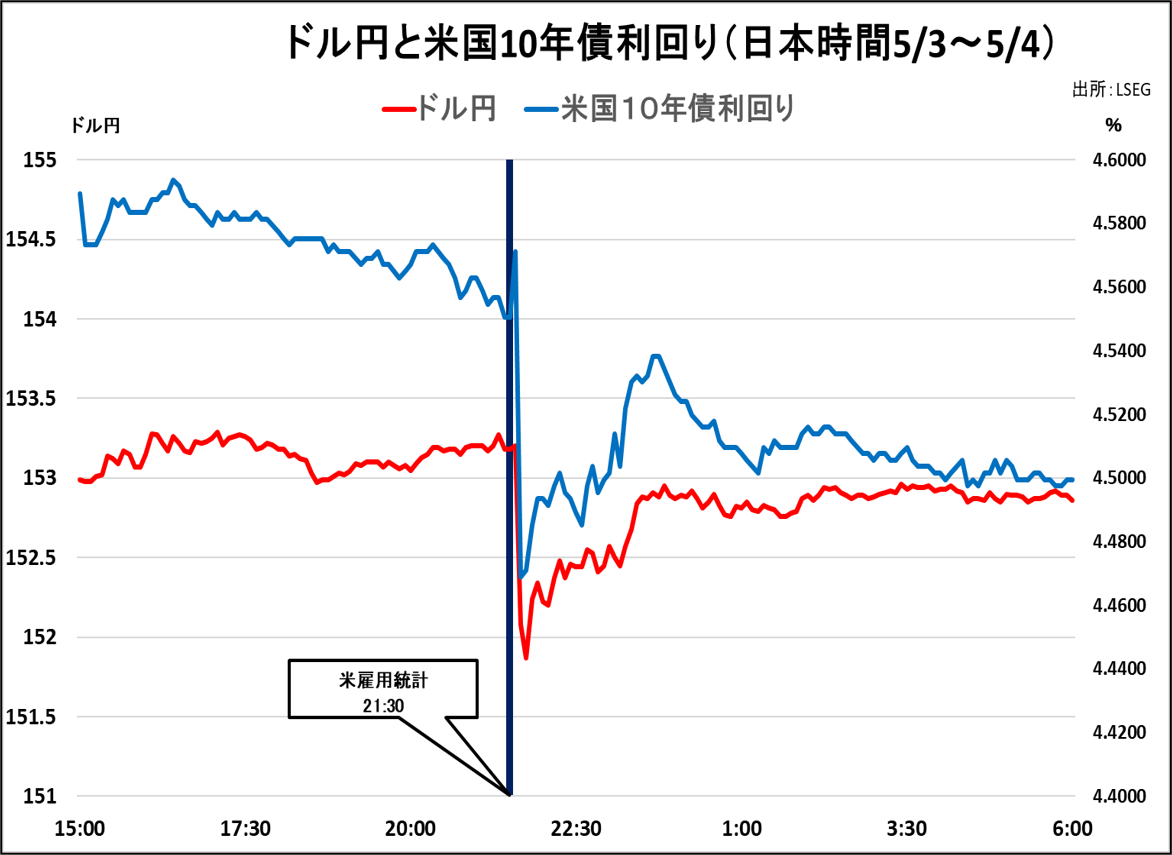

米連邦公開市場委員会(FOMC)が終わったタイミングで日本政府・日銀による円買いの為替介入が入ってもおかしくないとの見方があった中、パウエルFRB議長は記者会見で足元のインフレ高止まりを受け、インフレが政策目標の2%に持続的に向かうとの確信が持てるまでに「想定よりも時間がかかりそうだ」と述べた。

一方、利上げの可能性は低いとの考えも強調し、市場では懸念していたほどタカ派寄りではなかったとの受け止めから米長期金利が低下(債券価格は上昇)し、円買い・ドル売りが加速した。

前週末のドル円は、前日比70銭円高・ドル安の1ドル=152円90銭~153円00銭で終えた。一時は151円86銭と約3週間ぶりの円高・ドル安水準を付けた。4月の米雇用統計で雇用者数や賃金が市場予想ほど伸びず、米利下げが先延ばしになるとの観測が後退し、円買い・ドル売りが優勢になった。

覆面介入実施

一方、ボウマンFRB理事は3日、インフレ抑制に向けた進展が滞ったり、物価上昇が再び勢いづいたりすれば「今後の会合で政策金利を引き上げる用意がある」との見方を示し、インフレの上振れリスクが意識された。

介入と思われる動きに加え、弱気の雇用統計で、4月29日の160円台が目先の天井候補。150円の攻防戦。同水準を明確に割り込むと、売り方優勢に。維持すると、逆張り継続。

金:調整局面入り

【今週見通し・戦略】

金相場は、懸念されていたイスラエルとイランの報復の連鎖が一旦は、収まりを見せる中、イスラエルとイスラム組織ハマスの停戦協議が合意へ向かうとの観測が、売り材料視された。

イスラエルが提示したガザ休戦案に対してハマスが回答し、修正を要求したと伝わっているが、イスラエルが再び譲歩する可能性が意識されている。ネタニヤフ首相はハマスとの合意の有無に関わらず、パレスチナ自治区ガザ南部のラファへ侵攻すると繰り返しているものの、ハマスに圧力をかけて停戦協議を優位にするための戦略の一環とみられている。

NY金(6月限)は、ダブルトップを形成中。ネックラインと重なる心理的節目2300ドル割れなら、一時的な下げ加速も要想定。

2月安値を起点に急角度で形成してきた上昇チャネル下限を割り込み、2023年10月安値を起点とした上昇チャネル上限で下支えられるか否かが焦点。割り込んだ場合は、2月安値~4月高値までの上昇に対する38.2%押し(2283.6ドル9~半値押し(2232.6ドル)が試される。61.8%押しは、2181.5ドル。

大きなテーマは継続

MACでは、4月23日にヒットした売りのトリガー継続。LMA(2329.5ドル)~HMA(2378.49ドル)を上値抵抗帯とした戻り売り基調。同水準は、価格帯別出来高の厚い上値抵抗帯でもある。

JPX金は、グランビルの買い法則③からの反発を見せていたが、急激な円高の影響を受けて、ダブルトップ完成。一目均衡表からは、N=11373円、V=10859円、E=10827円などが下値ターゲット。

ただ、米国覇権・ドル基軸通貨体制の揺らぎと言う大きなテーマに変化はなく、中央銀行や中国の個人の買いも継続している。今回の金の調整安は、中長期的には、良い買い場を提供することになりそうだ。

【先物市場が織り込む政策変更ペース】

【米雇用統計&ADP】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。