「安全資産」としての買い継続2|【Weekly Report】週間予定

2024年4月1日

週間展望(4/1~4/7)

このページで知れること(目次)

週間予定:日銀短観・桜レポート・米雇用統計

前週:米個人消費支出(PCE)・中国製造業PMI

ドル円:152円の攻防戦、ブレイク後の乱高下も

金:「安全資産」としての買い継続

【先物市場が織り込む利上げペース】

【OPEC財政均衡価格】

金ETF

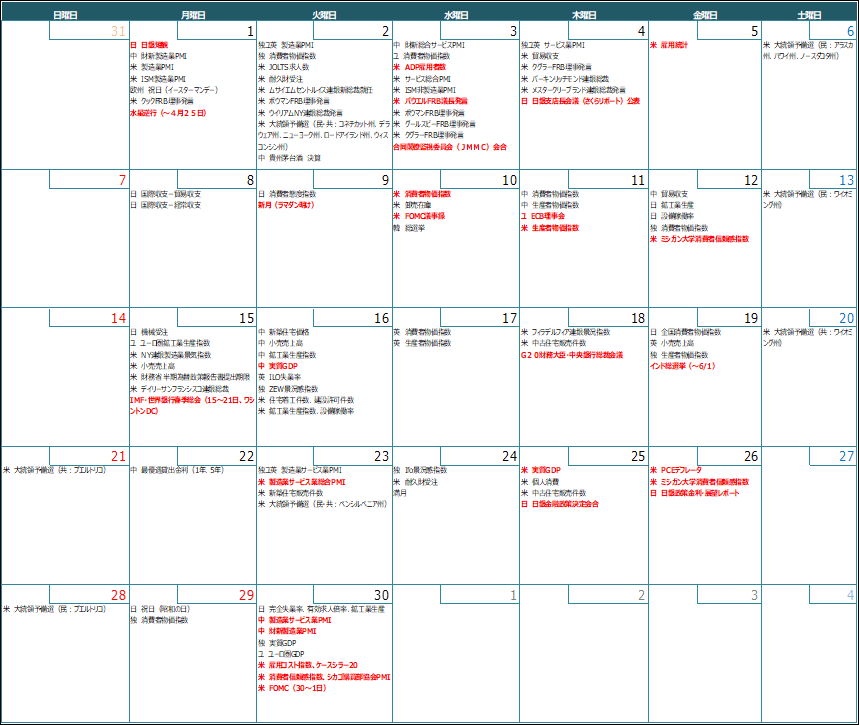

週間予定:日銀短観・桜レポート・米雇用統計

・1日に日銀短観が公表される、大企業製造業は4期ぶりに悪化することが見込まれている。

・4日に日銀支店長会議が開催され、4月の地域経済報告(さくらリポート)も公表される。

・ドイツとユーロ圏の3月消費者物価が発表されるほか、ECB調査ユーロ圏消費者インフレ期待も公表される。

・週末に3月米雇用統計 前回は失業率が2年ぶり高水準に上昇、雇用者数は予想を上回るも前回値が大幅に下方修正された。

前週:米個人消費支出(PCE)・中国製造業PMI

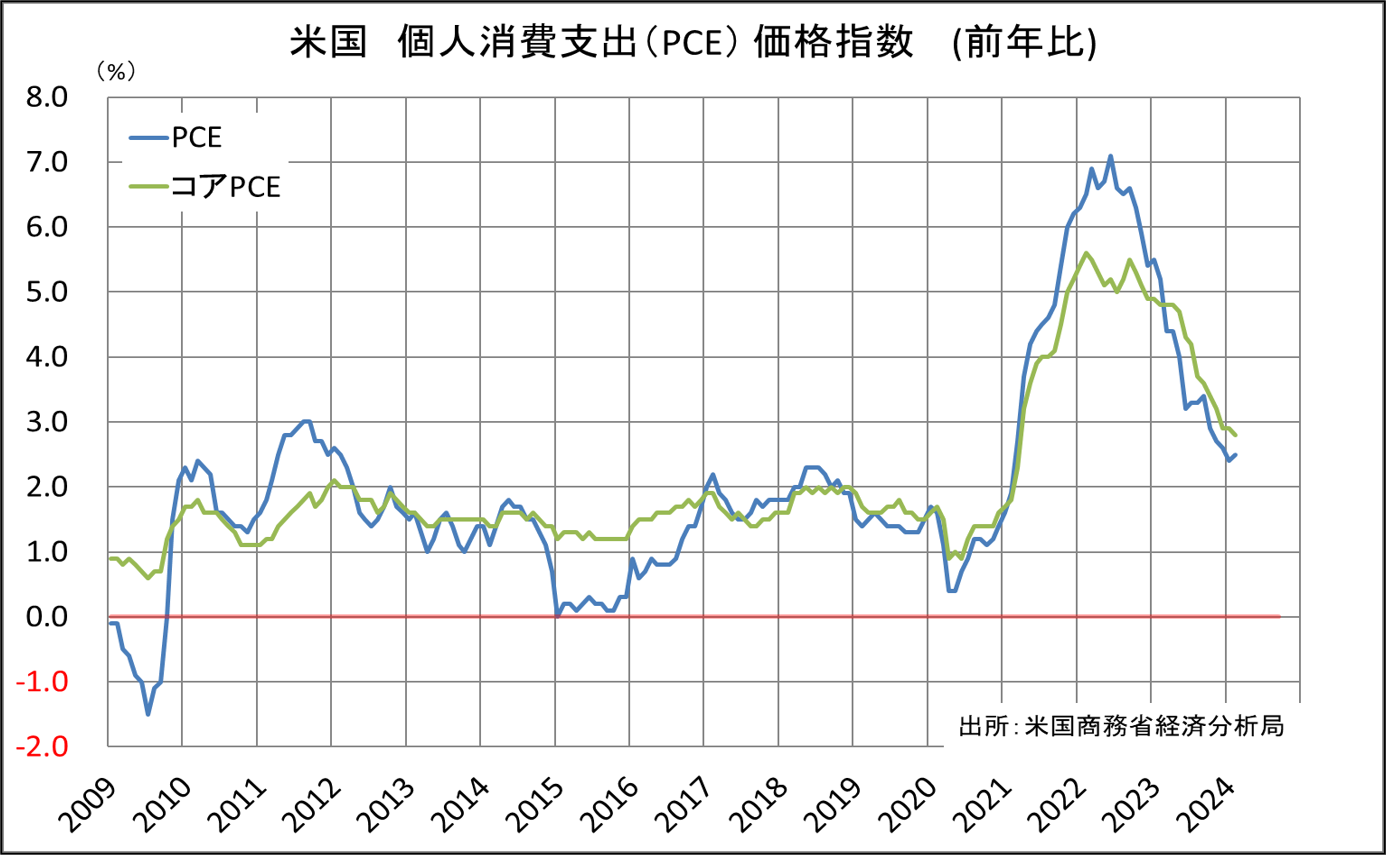

【個人消費支出(PCE)】

米商務省が29日発表した2月の個人消費支出(PCE)価格指数は前年同月比2.5%上昇で事前予想と一致した。1月は2.4%上昇だった。

前月比では0.3%上昇。事前予想は0.4%上昇だった。1月分は0.3%上昇から0.4%上昇に小幅上方修正された。

と

変動の大きい食品とエネルギーを除いたコアPCE価格指数は、前年比2.8%上昇と、伸び率は2021年3月以来、2年11カ月ぶりの低水準だった。1月は2.9%上昇だった。前月比では0.3%上昇で1月の0.5%上昇(0.4%上昇から小幅上方修正)から減速した。

FRB当局者が「スーパーコア」として注目する住宅・エネルギーを除くPCEサービス上昇率は前月比0.2%で1月の0.7%から鈍化した。

個人消費支出は前月比0.8%増と、伸び率は2023年1月以来の大きさだった。1月の0.2%増から伸びが拡大した。

【中国製造業PMI】

中国国家統計局が31日発表した3月の製造業購買担当者景気指数(PMI)は50.8で好不況の分かれ目である50を半年ぶりに上回り、昨年3月以来の高水準となった。

2月の49.1から上昇し、事前予想中央値の49.9も上回った。

ドル円:152円の攻防戦、ブレイク後の乱高下も

【今週見通し・戦略】

ドル円は3月27日(日本時間)、一時1ドル=151円97銭をつけ、1990年7月以来、33年8ヶ月ぶりの円安ドル高水準を付けた。

日銀内でもタカ派とされる日銀の田村直樹審議委員が、同日午前10時からの講演で、想定よりも慎重な姿勢を示したことから、日銀の早期追加利上げ観測が後退、円売りドル買いが膨らんだ。

その後、財務省と金融庁、日銀は同日午後6時15分から国際金融資本市場に関する情報交換会合(3者会合)を開催し、為替相場の過度な変動は望ましくないとの考え方を確認した。

三角保合い放れ待ち

ただし、米国の金利は当面、高止まりする一方、日本の金利引き上げも当面はないとの思惑は強く、日米金利差は当分の間、縮小しないだろうとの観測がドル円の下値を支え、引き続き、心理的節目152円を上値抵抗とした三角保合い放れ待ちが続いている。

今週は米2月 JOLTS求人件数、米3月雇用統計と、雇用関連統計が発表される。雇用統計については、非農業部門雇用者増加数が前月差 20.3万人、失業率が3.9%、平均時給が前月比+0.3%、前年同月比+4.1%と予想されている。非農業部門雇用者増加数の予想は前月の伸び(前月差+27.5万人)を下回るが、堅調な雇用が維持されていると評価される前月差20万人程度を維持する見通し。先行きのインフレ圧力の強まりが連想される恐れがあることから、平均時給の伸び率については対予想比での上振れに注意したい。

仮に、ドル円が152円台に乗せた場合、テクニカル的な買いが一気に加速する可能性はあるものの、本邦当局の介入も予想されることからブレイク後の乱高下が予想される。一目均衡表からの上値目標は、V=154.2円。 12円水準を上抜けた場合、終値ベースで152円台を維持するか否かが焦点となる。

金:「安全資産」としての買い継続

【今週見通し・戦略】

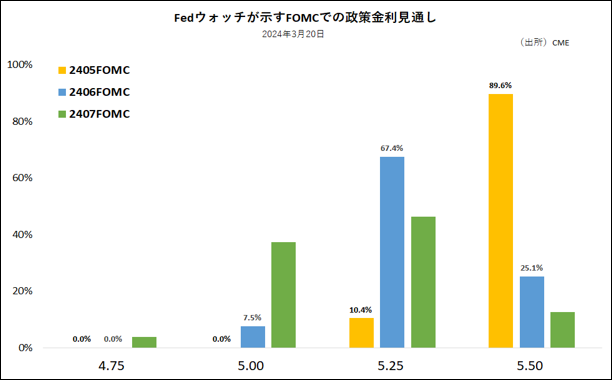

FOMCでは、年内の利下げ回数が3回で維持とされ、現段階ではこれが市場コンセンサス(メインシナリオ)となっている。ただ、6月FOMCまでに3回の雇用統計と消費者物価指数(CPI)の発表を控える中、3月FOMC後に、 ボスティック・アトランタ連銀総裁が、利下げ回数を今回は2回から1回に減らしたと述べ、クックFRB理事は「ディスインフレの道は起伏が多く、平たんではない。インフレ鈍化は時間がかかり、利下げに対して、慎重にならざるを得ない」と語った。

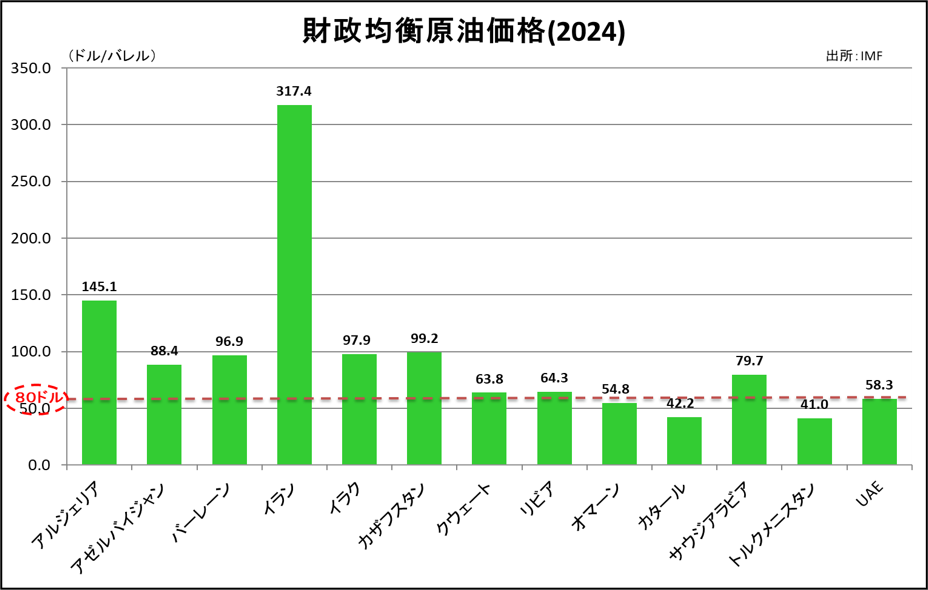

原油市場が地政学リスクや、ロシア政府が「OPECプラス」との減産合意を順守するために石油企業に4~6月期の生産を減らすよう命じた。4月はNY原油にとって最も上昇傾向が強い時間帯だ。

原油高がCPI、PCE、末端価格に反映するのはタイムラグがあるが、春~夏場にかけて原油高が強まってくると、インフレ高止まりシナリオが復活、年後半にかけて利下げではなく利上げさえも警戒されてくるかもしれない。

円建て金の優位性継続

現段階では、インフレ鎮静化に伴い景気後退は限定的。米利下げは緩やかなペースながら実施され、米金利は頭打ち・株価は堅調・金も緩やかに上昇と言うのが市場が織り込んでいるメインシナリオであるものの、サブシナリオの「スタグフレーション(インフレと景気後退が同時進行)」が現実化した場合、米金利上昇・株価下落・金上昇は相当強いものとなるだろう。この場合、円建て金は、NY金高+円安ドル高のダブルでの追い風を受け、その優勢性に拍車が掛かる。

世界銀行が発表したアセットマネージャー向け「金投資ハンドブック」にも、インフレの度合いが高まれば高まるほど、金投資の優位性があると指摘されている。円建て金の買い方針継続。単なる値頃にとらわれてはいけない。利食いは良いものの、新規売りは避けたい。

【先物市場が織り込む政策変更ペース】

【OPEC財政均衡価格】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。