NY金は、2000ドルの支持線固め|【Weekly Report】週間予定

2024年2月26日

週間展望(2/26~3/3)

このページで知れること(目次)

週間予定:FOMC議事録、ECB議事録、FRB理事講演

前週:バブル期高値を更新

ドル円:終値ベースでの152円水準の攻防が焦点

金:NY金は、2000ドルの支持線固め

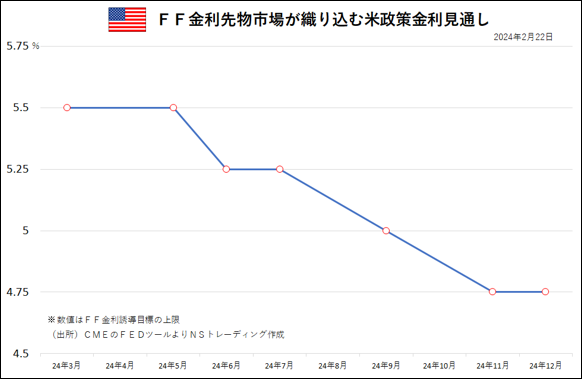

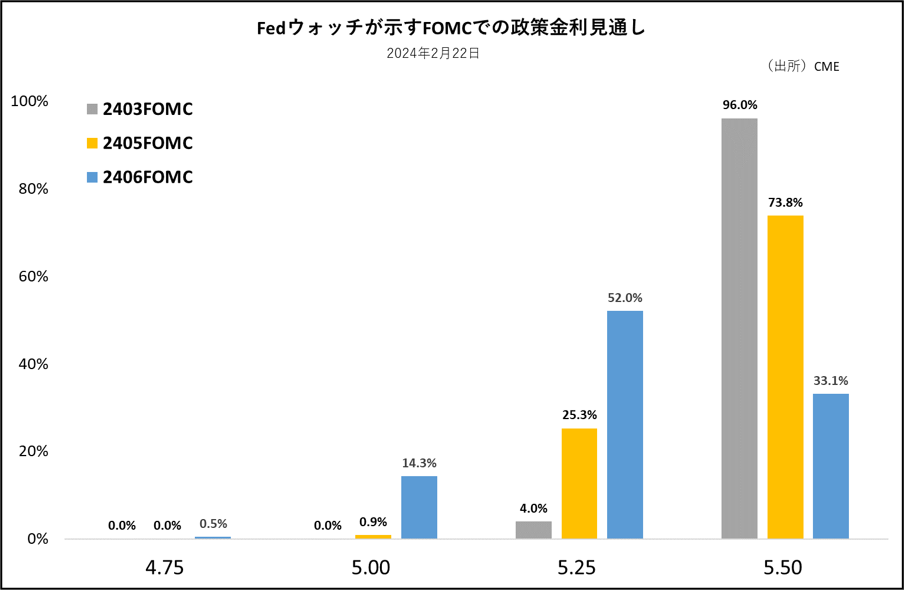

【先物市場が織り込む政策金利】

【Fed Watch】

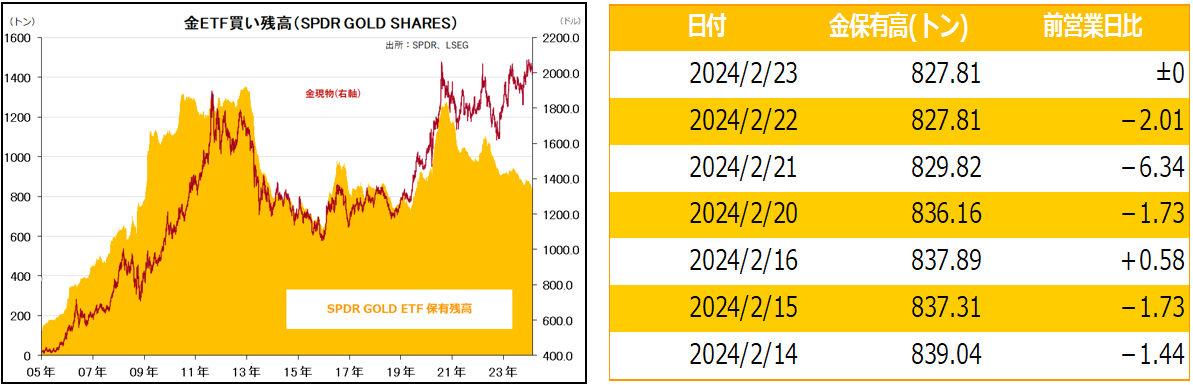

金ETF

週間予定:FOMC議事録、ECB議事録、FRB理事講演

米早期利下げ期待が後退して外国為替市場ではドル買い優勢が続く中、今週は日米金融政策見通しの手掛かり材料として27日発表の全国消費者物価指数(CPI)、29日発表の米個人消費支出(PCE)価格指数に注目が集まる。

FRBが重視するPCE価格指数が上振れすれば、ドル円は昨年11月に付けた1ドル=151円91銭の水準を超え、本邦当局の為替介入に向けた節目として意識される152円水準の攻防戦へ向かう。

食品とエネルギーを除いたPCEコア指数は前月比0.4%上昇の見込み。上昇率は過去2年の大半で低下してきたが、1月は昨年12月に続く2ヶ月連続の上昇となったと予想される。このデータを3ヶ月または6ヶ月ベースで年率換算すると、いずれも2%以上に戻ることになる。

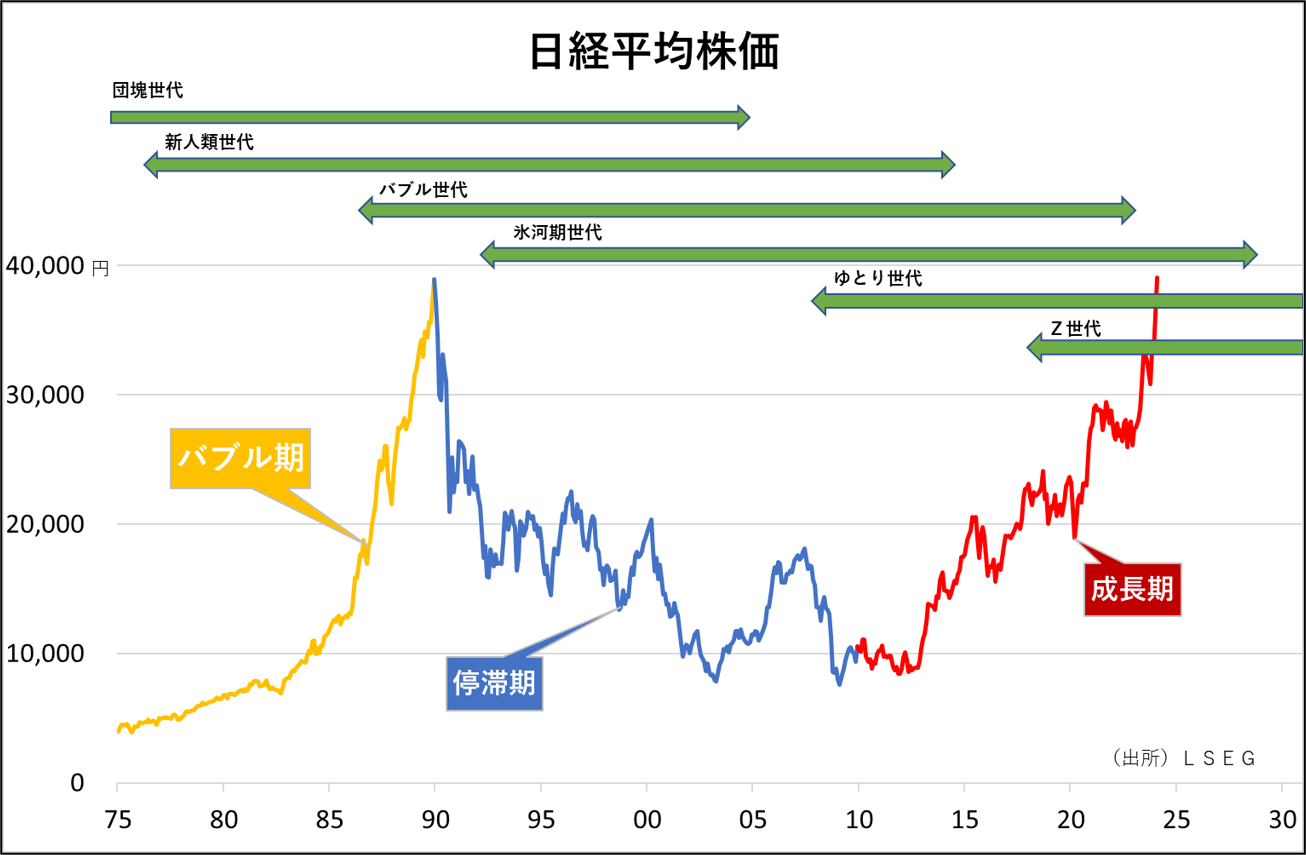

前週:バブル期高値を更新

【日経平均高値更新】

エヌビディアの好決算をきっかけとして、2月22日の東京株式市場で日経平均株価(225種)がバブル経済期だった1989年12月29日の水準を上回り、約34年ぶりに史上最高値を付けた。終値ベースと取引時間中(ザラ場)のいずれも最高値を更新した。22日の終値は前日比836円52銭高の3万9098円68銭。取引時間中には一時、3万9156円97銭を付けた。

2023年度の企業業績は、過去最高水準となる見通し。新型コロナウイルス禍後、経済活動が回復。半導体・AI企業の好決算や、外国為替市場の円安ドル高基調が輸出企業の業績を押し上げた。訪日客の増加もサービス業を支え、東証の株価対策や、新NISA導入による株式市場への関心の集まりなどを背景に外国人投資家の資金が流入した。

不動産バブル崩壊や、新型コロナ対策の失敗に加えて、米大統領予備選挙におけるトランプ氏優勢で米中対立激化予想が高まり、中国市場から日本市場への資金シフトも外国人買いの一因となった。

兜町は賑わっているが、バブル景気に沸いた34年前のような好景気の実感は社会全体では気薄だ。企業は金融危機などのリスクに備えて利益をため込み、リストラで収益を上げる傾向を強め、従業員の賃上げに回りにくくなっている。一方で社会保障費を賄うための負担は増え続け、バブル期には旺盛だった個人消費は減退。株高が景気に直結しない経済構造が定着している。34年前は5%に満たなかった日本株の外国人保有比率も今は30%を超え、株価高騰の恩恵の多くを海外投資家が受ける。国内では株式を保有する一部の富裕層や高所得者は潤うが、(年金を別にして)一般的なサラリーマンまで恩恵は波及せず、格差が広がる状況。

ドル円:終値ベースでの152円水準の攻防が焦点

【今週見通し・戦略】

先週のドル円は、三角保合い上放れからの上昇の流れが継続も強弱材料交錯で小動きとなった。1月の米景気先行指標総合指数が市場予想以上に低下したことを受けて、米債券市場で長期金利が低下。円買い・ドル売りが進んだものの、前週発表の1月の米消費者物価指数(CPI)と米卸売物価指数(PPI)が市場予想より上振れしたことで米早期利下げ観測が大幅に後退しており、ドル円の下値は限定的。

本邦当局の介入警戒感強い

21日に発表された1月30-31日開催の米連邦公開市場委員会(FOMC)議事要旨では、早過ぎる利下げのリスクを懸念していることが明らかとなった。ただ、今月発表された米消費者物価指数や米生産者物価指数を受けて、すでに早期の利下げ期待は大きく後退しており、影響は限定的となった。

ジェファーソンFRB副議長は22日の講演で、2024年の米経済について「支出と生産の伸びが減速する」との見通しを示した。その上で「経済がおおむね想定通りなら年後半に引き締め的な政策を巻き戻すのが適切になるだろう」と述べた。年内に政策金利を引き下げる可能性が改めて意識されたことから円買い・ドル売りも入った。一方、FRBのウォラー理事は22日講演で「金融政策の正常化に向けた利下げの開始を急いでいない」と話した。金融緩和は「今後のデータ次第だ」と述べ、物価上昇率が目標の2%に向かって減速するかどうかを見極める姿勢を示した。利下げの時期が想定よりも遅くなるとの観測が広がり、円売り・ドル買いが出た。日銀による介入警戒感もあり、上値も下値も限定的な小動きに終始した。

テクニカル的に重要なのは、終値べースでの152円水準の攻防戦。週足終値ベースで、同水準を上抜いてくると、大きな三角保合いを改めて上放れることになり、悪い円安懸念が再燃する。同水準近辺での本邦当局の介入(口先・実弾)の動向に注目。

金:NY金は、2000ドルの支持線固め

【今週見通し・戦略】

先週レポートで≪週足(期近つなぎ足)ベースで、 2000ドルが抵抗線から支持線に変化しており、一時的に割り込んでも、ドル離れが進むG7以外の中央銀行が買いを積み増すと見られ、押し目は値幅的にも日柄的にも限定的となりそうだ≫としたが、先週のNY金(4月限)は、強気のCPIを受けた米長期金利上昇に伴うドル高を嫌気して、200日移動平均線を割り込んだが、心理的節目2000ドル以下は、すかさず買い拾われた。

中長期的な買い場

FOMC議事録は、早期利下げ観測を牽制する内容だったが、織り込み済みで反応は限定的。CMEのフェドウォッチでは6月利下げ開始が最有力に変化している。金利絡みの動きから売られた金の安値は中長期的な買い場となろう。アフガニスタンの米軍完全撤退で「世界の警察官」の地位を自ら降りた米国の覇権は、既にピークは過ぎており、衰退は始まっている。2月8日に特別検察官から「責任能力の低下と記憶力薄弱」により刑事訴追さえできないと宣告された高齢のバイデンが当選しても、4件で刑事訴追され、全てで有罪となれば最高で717年6月の禁錮刑が科される可能性があるトランプが当選しても、米国の分断は続き、覇権国・基軸通貨としての信頼を失う流れに変化は出ず、金が買われる大きな流れも変わらない。選挙資金作りもあり、株高は続きそうだが、3月5日のスーパーチューズデーに向けて、徐々に米国の負の側面も意識されてくる。イスラエルの戦時内閣に加わっているガンツ前国防相は、人質が3月第2週ごろに始まるラマダン(断食月)までに解放されない場合はパレスチナ自治区ガザ最南部ラファに戦闘を拡大すると述べている。金の上値リスクが高まっていく。

円高になってもNY金高が、NY金安になっても円安が下値を支え、円建て金の優位性は継続している。1万円が地相場になる流れ。

【先物市場が織り込む政策金利】

【Fed Watch】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。