NY金は、三角保合い放れ待ち|【Weekly Report】週間予定

2024年2月13日

週間展望(2/12~2/18)

このページで知れること(目次)

週間予定:1月の米消費者物価指数(CPI)・春節休場

前週:中国株価下支え対策

ドル円:終値ベースでの152円水準の攻防が焦点

金:NY金は、三角保合い放れ待ち

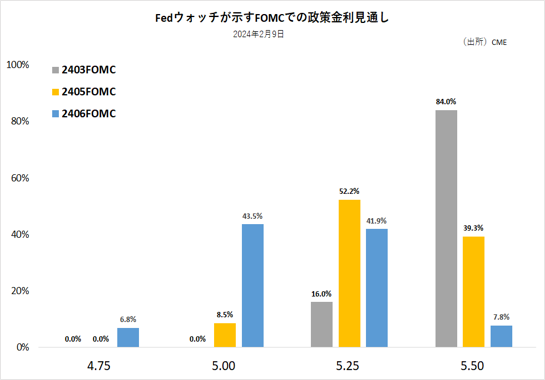

【先物市場が織り込む利上げペース】

【Fed Watch】

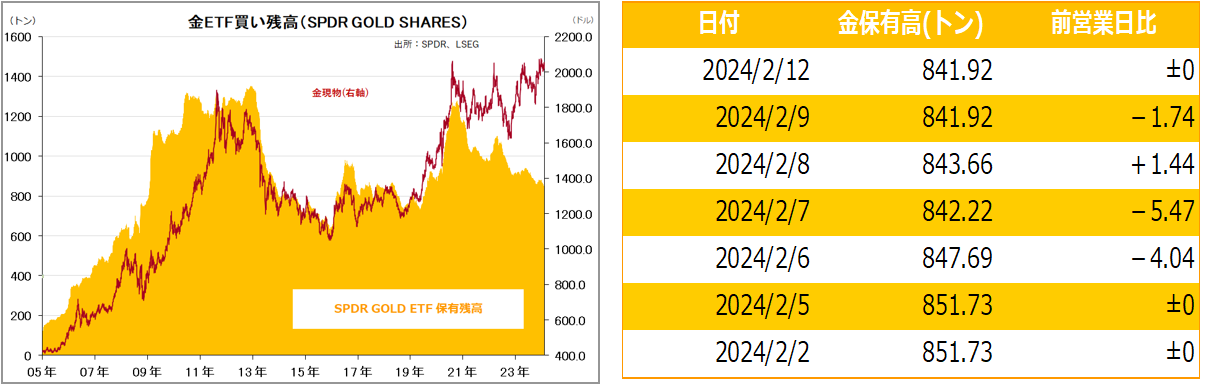

金ETF

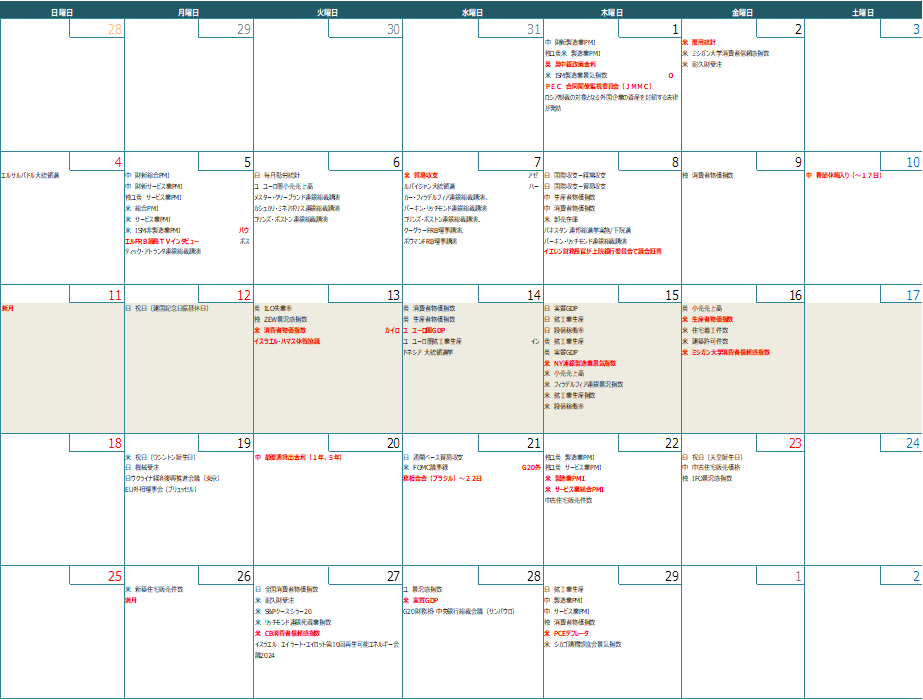

週間予定:1月の米消費者物価指数(CPI)・春節休場

13日に1月の米消費者物価指数(CPI)が発表される。前回12月の米CPIは前年比+3.4%と、11月の+3.1%から伸びが加速した。市場予想 (+3.3%)と比べても強い伸びだった。一方、食品とエネルギーを除いたコア指数は前年比+3.9%と、11月の+4.0%から伸びが小幅ながら鈍化。前月比は+0.3%(2月9日発表の改定で+0.2%に下方修正)と9月分以来の高い伸びとなった。

今回の予想は前年比+2.9%、コア前年比+3.7%と12月から鈍化見込み。前月比は+0.2%、コア前月比+0.3%と12月と同程度の伸びが予想されている。

米国のインフレターゲットの対象であるPCEデフレータは12月、全体が11月と同水準の+2.6%、コアが11月の+3.2%から+2.9%に鈍化、CPIも12月分の下方修正が発表されるなど物価の鈍化傾向が継続している。

13日から米国と仲介国のカタール、エジプトの当局者は、イスラエルとハマスの休戦交渉をカイロで再開する予定。

前週:中国株価下支え対策

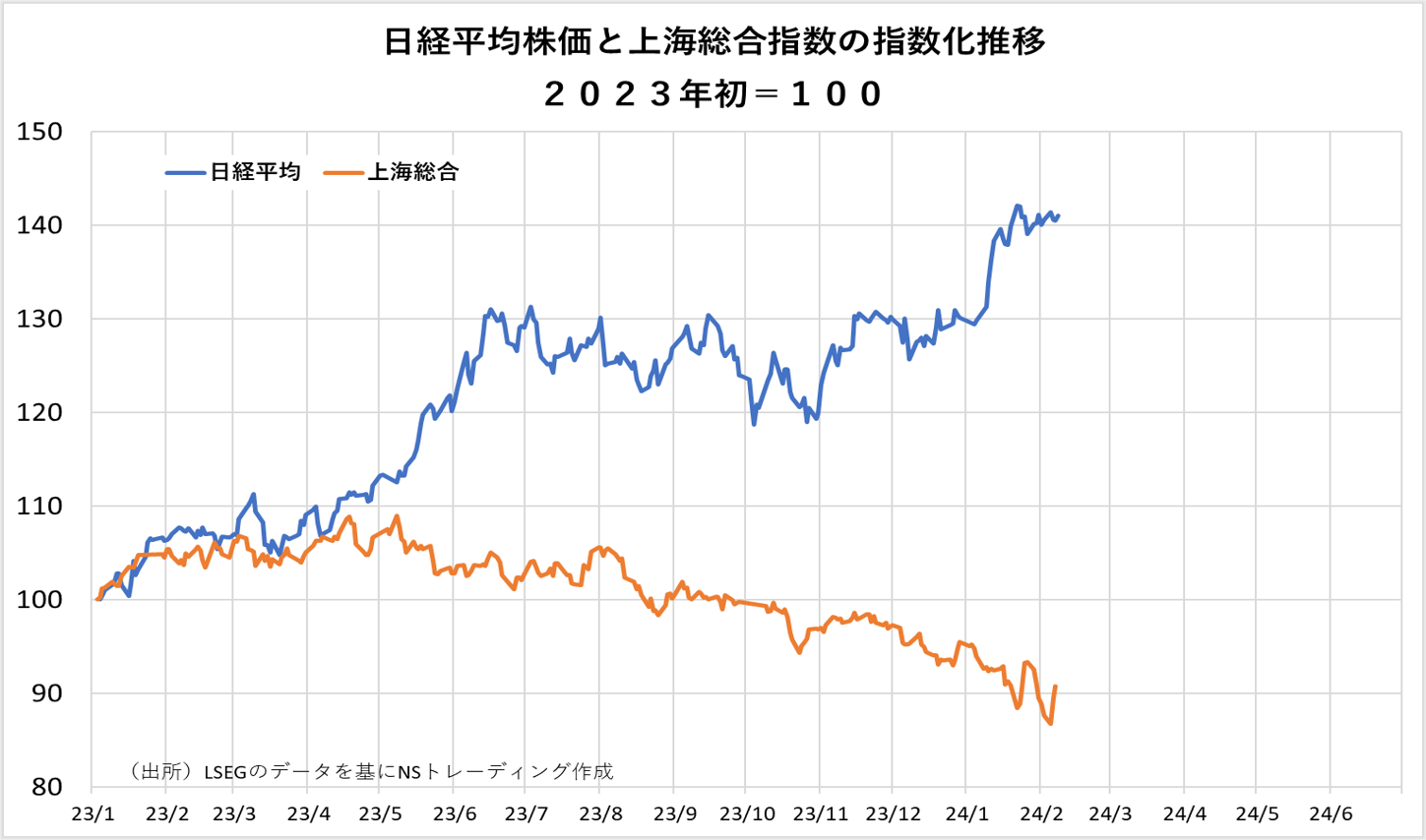

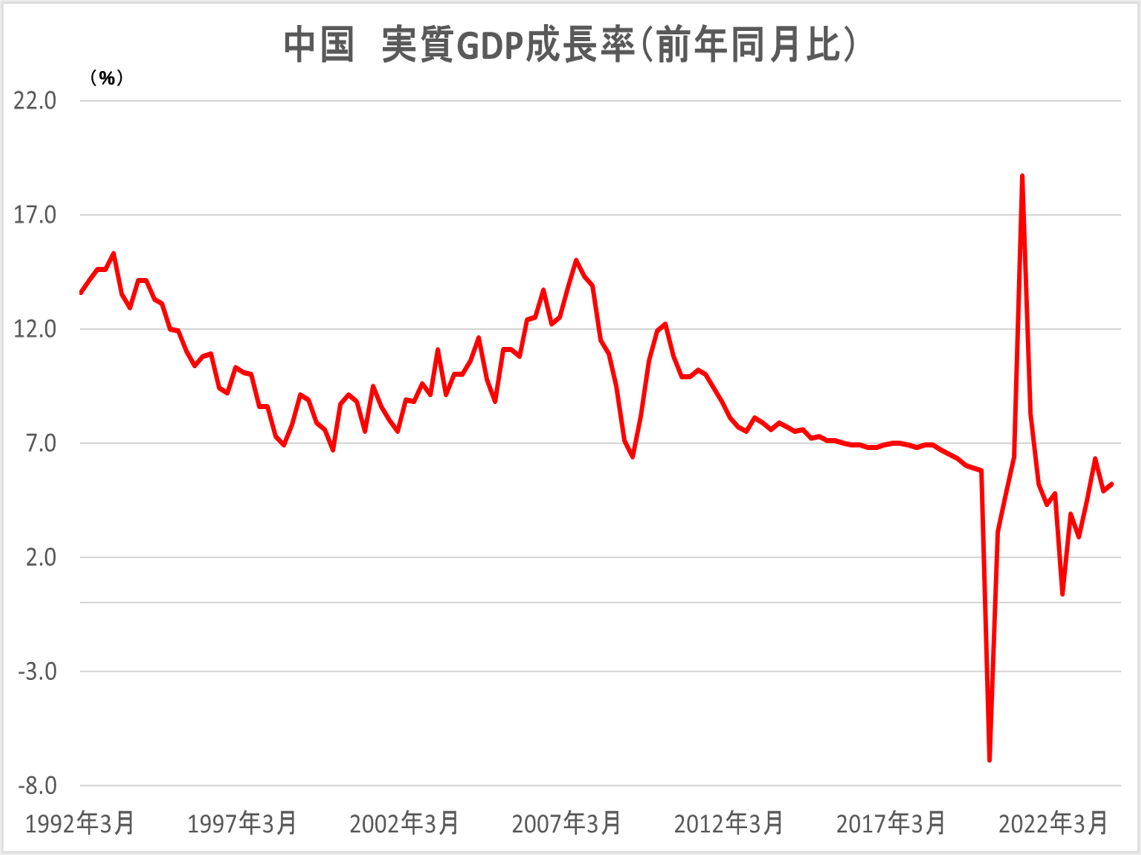

【中国GDP】

実質GDP成長率を前年比5.2%と発表した。2022年(3.0%)から2.2ポイント上昇し、2023年3月の全国人民代表大会(全人代)で設定されたGDP成長率目標(5.0%前後)を達成。2023年第4四半期(10~12月)のGDP成長率は前年同期比5.2%と、第3四半期(7~9月)の同4..9%より0.3ポイント増加した。

ドル建ての名目GDPは29年ぶりに減少し、世界のGDPシェアは2年連続で低下した。下げ幅は文化大革命後半の1972~76年(0.7ポイント)より大きい。1月のダボス会議で、中国の李強首相はGDP成長率が政府目標の「5%前後」を達成したと表明したものの、マーケットは数字そのものに対する疑問や、民間企業の収益改善が遅れて家計の所得も伸び悩み、消費の回復は鈍く、23年のGDP増減率は8年ぶりに名目が実質を下回る「名実逆転」が起こり、デフレ圧力の強まりを嫌気して株価の反応は鈍い。「中国への関税引き上げを表明している」トランプ氏が大統領予備選挙を優位に進めていることも、上海株価指数の売り要因だ。

ただ、中国株が先週(5~8日)は、1年3ヶ月ぶりの上昇率を記録した。「国家隊」と呼ばれる政府資金の買い支えや空売り規制などの株価対策が奏功した。マネーを市場に呼び込んだのは上場投資信託(ETF)に流入した国家隊の買いだった。なかでも中小型株で構成する株価指数「中証1000」に連動する南方基金のETF。中国の調査会社Windの調べでは5日からの4日間で総資産額は流入前の約4倍に膨張した。中国の個人投資家はこれらに連動する「スノーボール(雪球)」と呼ばれるデリバティブ(金融派生商品)を多く購入しており、中小型株を含めて安心感を醸成しようとする意図が見える。ただ、中国では個人の家計資産の6割は不動産が占め、株式は約5%に過ぎない。

ドル円:終値ベースでの152円水準の攻防が焦点

【今週見通し・戦略】

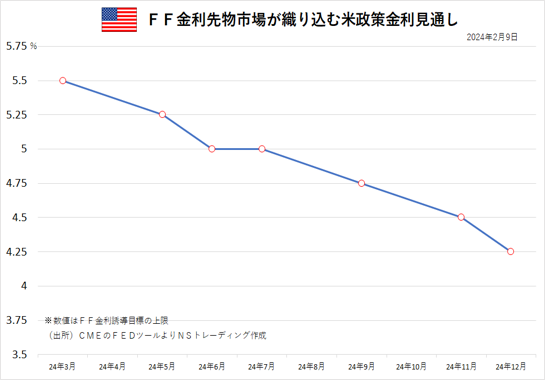

先週のドル円は、ハト派色が薄まった1月の米連邦公開市場委員会(FOMC)や、1月の米雇用統計が市場予想を上回る雇用や賃金の伸びを示したことで、米長期金利が上昇し、ドル円は三角保合いを上放れた。

米早期利下げ観測後退 日銀、緩和継続

パウエルFRB議長の4日米TV番組内での「3月FOMCで利下げする可能性は低いと思う」発言で、円安ドル高が進んだ。

6日には米3年債入札が好調で米10年債利回りの低下もあって148円を割り込む場面もあったが、8日に日銀の内田副総裁は、2%の物価目標実現の見通しは「確度が少しずつ高まっている」と述べた。、ナス金利解除後の政策運営に関しては「どんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していくこととなる」との発言を受けて、日銀による緩和姿勢継続との期待感から円売りの動きが広がった。東京市場で148.50を超えると、海外市場では149円台半ばまで上昇した。

この内田副総裁発言にについて、衆院予算委員会で、杉本和巳議員(維教)が見解を求めたのに対して、植田和男日銀総裁は9日、衆院予算委員会で、大規模金融緩和の出口戦略について、現時点で見えている将来の経済・物価の動きを前提にすると「先行き、マイナス金利解除を実施したとしても、緩和的な金融環境が当面続く可能性は高い」と語った。

13日の1月の米消費者物価指数など強気の数字が出るようなら、150円突破もありそうだが、テクニカル的に重要なのは、終値べースでの152円水準の攻防戦。週足終値ベースで、同水準を上抜いてくると、大きな三角保合いを改めて上放れることになり、悪い円安懸念が再燃する。ここを抜けるまでは、逆張り相場が継続見通し。

金:NY金は、三角保合い放れ待ち

【今週見通し・戦略】

先週のNY金は、パウエルFRB議長が記者会見で、3月利下げを否定したことや、米雇用統計が強気の数字となり、米利下げ観測の後退が圧迫要因になった流れが継続。

パウエルFRB議長の4日米TV番組内での「3月FOMCで利下げする可能性は低いと思う」発言に加え、8日に内田真一日銀副総裁が「どんどん利上げをしていくようなパス(道筋)は考えにくい」との発言で、円安ドル高が進んだが、NY金は、200日移動平均線~心理的節目2000ドルを下値支持帯として、三角保合い放れ待ちとなっている。

米金利上昇・ドル高を嫌気して終値ベースで下放れると、一時的に売り圧力が高まると思われるが、中長期的には10月に開催予定のBRICS会議に向けてドル離れが進み、ドル基軸通貨体制が揺らぐという大きな流れに変化はなく、テクニカル的に売られた安値を売り込むことは避けたい。

米国は衰退

2月に入り好決算が相次いだこともあり、米利下げ観測の後退にもかかわらず、主要な米株価指数は史上最高値を更新している。中国経済低迷に対して、一見すると、「やはり米国は強い」とも見えるが、衰退を始めている国家は、衰退が進みつつあることを自覚しにくいものであり、それは米国も同様である。米国大統領選挙の結果がどうであれ、米国の分断は進む。現在、世界の基軸通貨は米ドルであるが、ドル離れも急速に進んでいる。ウクライナ戦争とロシアに対する経済制裁が、結果として米ドル離れを加速させた。

JPX金は、NY金が反落したものの、円安が相殺して、円建て金の優位性は継続している。

【先物市場が織り込む利上げペース】

【Fed Watch】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。