Weekly Report 2023年2月27日(月)

2023年2月27日

週間展望(2/27~3/5)

このページで知れること(目次)

週間予定:ISM製造業景気指数(2月)、ISM非製造業景気指 数(2月)

前週Review:ロシア、ウクライナ侵攻1周年

ドル円:200日移動平均線が上値抵抗

金:200日移動平均線への押し目形成

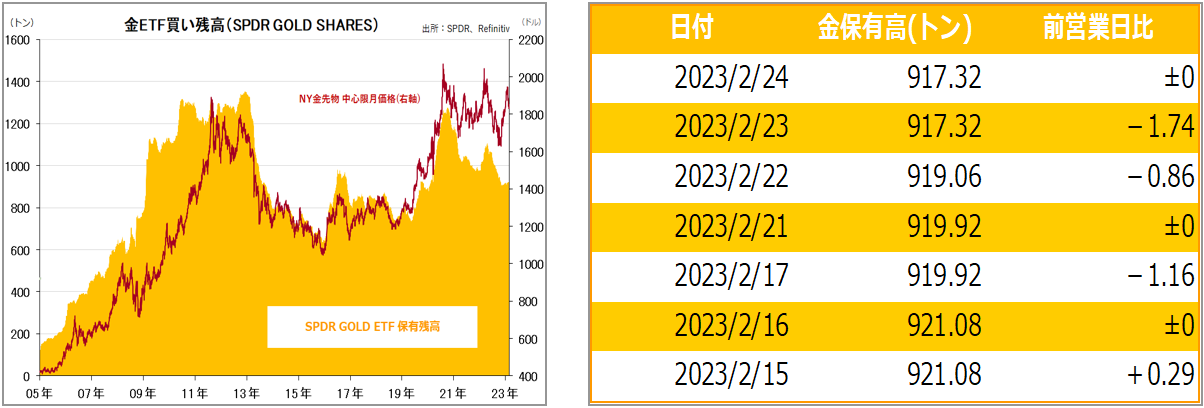

金ETF

週間予定:ISM製造業景気指数(2月)、ISM非製造業景気指 数(2月)

注目材料となるのが、1日のISM製造業景気指数(2月)、3日のISM非製造業景気指数(2月)。2月に入って発表された米主要経済指標は軒並みの強さを示した中、弱かったのが1月のISM製造業景気指数。12月の48.4から47.4に低下。市場予想(48.0)も下回った。

一方、強く出たのが1月のISM非製造業景気指数。12月の49.2 から、経済活動の拡大・縮小の境とされる50を超えて55.2まで6ポイントの大幅上昇 。市場予想(50.5)と比べてもかなりの改善となった。12月の53.5から60.4に6.9ポイントの大幅上昇、新規受注と共に60超えとなっ た。

事前予想は製造業が47.8と小幅な改善見込みも、50には届かず。非製造業は54.5と少し低下となって いる。先行指標であるマークイット社によるPMI(購買担当者)製造業が47.8と1月の46.9から改善も50に届いていない。PMI非製造業(速報値⦆は50.5と1月の46.8から上昇していまる。前回があまりにも一気の改善となった分、少し落ち着くという見通し。

事前予想前後であれば市場の反応は限定的。製造業が予想上に改善し ている可能性が指摘されており、その場合はドル高が期待される。ただし、ドル円は2022年10月高値~2023年1月安値までの下げ幅に対する38.2%戻しを達成しており、米債務上限問題を抱え、半値戻し(139.57円)近辺では戻り売り圧力も高まりそう。

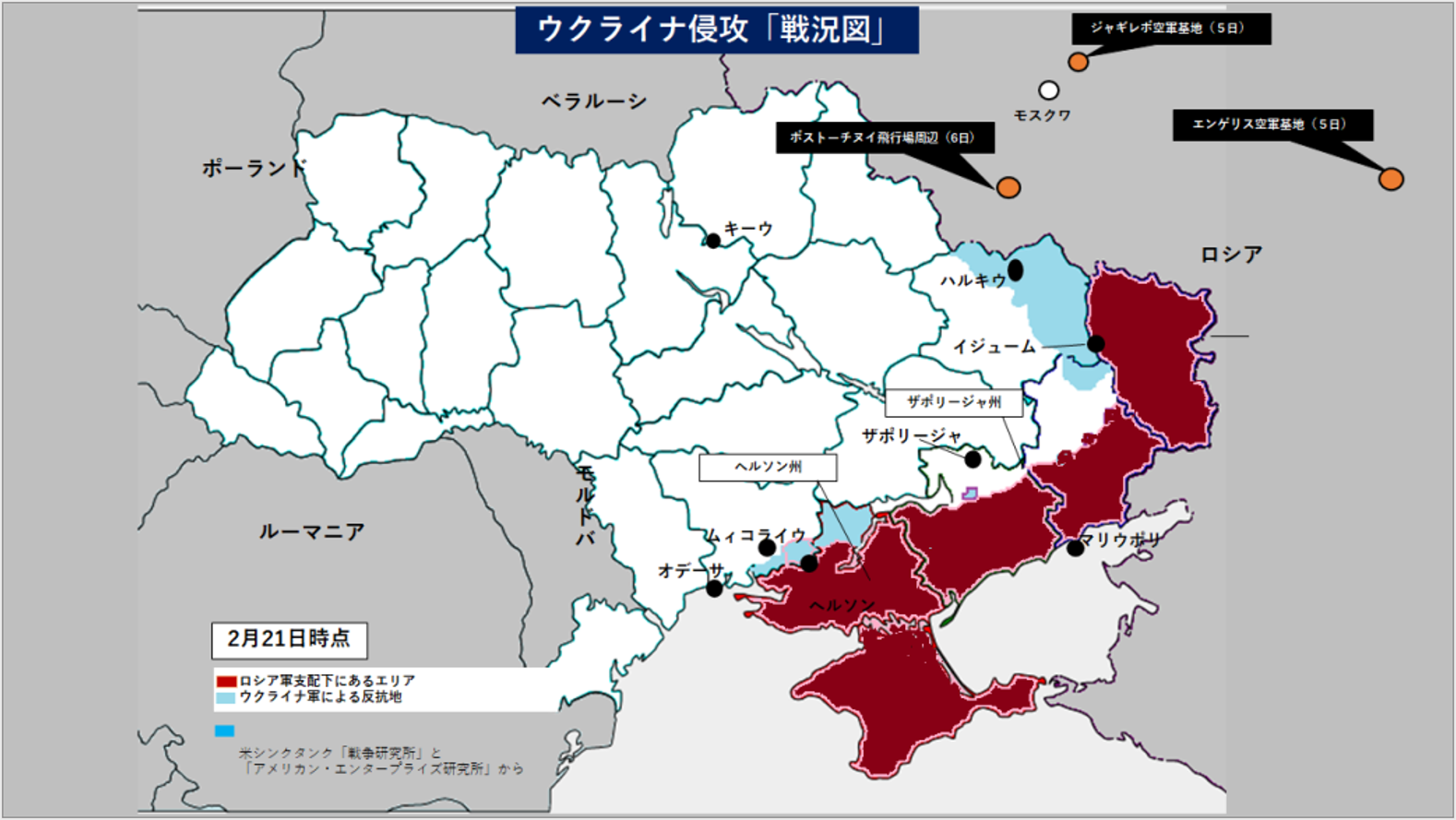

前週Review:ロシア、ウクライナ侵攻1周年

【バイデン大統領ウクライナ訪問】

2月24日にロシアがウクライナに侵攻してから1年になる。当初、ウクライナのドンバス地域(ルハンスク州とドネツク州)におけるロシア系住民の処遇を巡るロシア・ウクライナ間の二国間戦争だったが、現在では、ロシアVS西側連合の構図になっている。西側連合からすれば、「民主主義」VS「独裁」の戦いで、ロシアからすれば「真実のキリスト教(正教)」VS「悪魔崇拝(サタニズム)」の戦いになっている。こういう価値観戦争は、一方が他方を殲滅するか、双方が共倒れするかによってしか終わらない。プーチンの頭脳とも言われる思想家アレクサンドル・ドゥーギン氏は「ロシア国民はこの戦いをナポレオンやナチスと同じように西側を見立て、祖国防衛のための戦争考えるようになった」「ロシアが勝利するか、人類滅亡になるかの2択です。3つ目のシナリオはありません。」と述べている。

価値観戦争

ただし、西側連合も偶発的な核戦争の危機は避けたい意志は強く、ロシアと直接戦闘することにならない範囲での支援しかしない。このような「管理された戦争」が続く限りは、ゼレンスキー大統領が唱えるウクライナが全土からロシア軍を駆逐するという目標の達成は不可能で戦闘は長期化する。

2月20日、ポーランドを訪問中のバイデン大統領が、ウクライナのキエフへ電撃訪問を行った。ポーランド国境から10時間かけてキエフを訪問し、キエフに5時間滞在した後、再び10時間かけてポーランドに戻った。ウクライナ全土の上空はロシアが制空権を握って飛行禁止区域に設定しており、飛行機は使えなかったため。

2月22日、フランス・ドイツ・ウクライナを歴訪した中国の外交トップ王毅氏はクレムリンでプーチン大統領と会談。中国はウクライナでの早期停戦を呼びかける「停戦文書」を発表したが、バイデン大統領・ゼレンスキー大統領共に「ロシア以外に利益をもたらさない」と批判。ただし、対ロシア制裁に加わっていない世界の人口の85%を占める新興国に、「習近平は平和を目指し」、「バイデンは戦争を目指している」というイメージを植え付けた効果があったとの声も多い。

ドル円:200日移動平均線が上値抵抗

【今週見通し・戦略】

先週発表された一連の米経済指標は利上げ継続が長期化することを示唆した。PMI速報値が予想・前回を上回った。GDP改定値が下方修正される一方、GDPデフレータな上方改定されており根強いインフレ圧力が示された。新規失業保険申請件数は改善。

FRBが重視する物価指標である1月の米個人消費支出(PCE)物価指数で、エネルギー・食品を除くコア指数が前年同月比で4.7%上昇。伸びは昨年12月(4.6%)から加速し、市場予想(4.4%)を上回った。PCEも前月比1.8%増と市場予想(1.4%増)を上回り、米消費の強さを示した。米長期金利が一時3.97%に上昇し、日米金利差が拡大。インフレ高止まりを背景にFRBの利上げが続く可能性が意識され、ドル円は136円台半ばまで急伸した。

24日に衆院議院運営委員会で、政府が次期日銀総裁候補の植田元審議委員への所信聴取と質疑を行った。植田氏は、「日銀が行っている金融政策は適切」「2%の物価目標を持続的・安定的に達成するには時間がかかる」との見解を示し、「インフレは輸入物価上昇によるコストプッシュであり、需要要因によるものではなく、今後減衰していく」「23年度半ばに向けて物価は2%を下回る水準に低下していく」と述べた。さらに「基調的な物価の見通しが一段と改善していくのであればイールドカーブ・コントロール(YCC)を正常化の方向で見直す」「安定的な物価目標が達成されれば、国債の大量購入はやめる」などと述べた。

おおむね市場の想定内の内容で、市場にサプライズを与えない無難な内容だったことで、日経平均は好感した。ドル円は円安で反応した。

3回の利上げを織り込み始め

PCE価格指数を受け、短期金利先物市場で少なくとも、あと3回の利上げを実施し、より長い期間にわたり金利を高水準に維持するとの見方が強まってきた。金利先物価格に基づくと、FRBは現在4.50─4.75%としているFF金利誘導目標を6月までに5.25─5.50%に引き上げるとの観測が高まっており、200日移動平均線を試す流れが継続しそうだ。

ただし、債務上限問題の行方が見えるまでは、200日移動平均線を越えても、大きくドルは買えない状況に変わりなく、戻りは売られやすいか?

金:200日移動平均線への押し目形成

【今週見通し・戦略】

NY金(4月限)は、ネックライン(1月31日安値)割れで、ダブルトップ完成となり、下げ加速となった流れ継続。2月に入り、相次ぐ強気の米マクロ経済指標結果と、FRB関係者のタカ派発言を受けて、米長期金利上昇を嫌気して続落。CMEフェドウォッチでは、ターミナルレート(政策金利の最終到達点)が、5.00~5.25%に上げられている。

買い場探し

PCE価格指数を受け、短期金利先物市場で連邦準備理事会(FRB)が少なくとも、あと3回の利上げを実施し、より長い期間にわたり金利を高水準に維持するとの見方が強まっている。金利先物価格に基づくと、FRBは現在4.50─4.75%としているフェデラル・ファンド(FF)金利誘導目標を6月までに5.25─5.50%に引き上げるとの観測が高まった。また、予想されている3月と5月に加え、7月までに少なくともあともう1回の0.25%ポイントの利上げが実施される確率は約30%となっている。

緩やかな金利上昇は、NY金の上値抑制要因だが、スタグフレーションや金融危機を招くような金利上昇局面では、金は安全資産として買われるだろう。

NY金はドル高を嫌気して続落しているが、JPX金は海外安を円安が相殺して、200日移動平均線を維持。引き続き、長い下ヒゲや、長大陽線などチャート上の底打ちパターン出現を確認できたら、買い主体の戦術で対処したい。ザラバで200日移動平均線や一目均衡表の雲を割り込む場面が出現するかもしれないが、長い下ヒゲで戻すなど、下げはダマシになる可能性。中長期スタンスから8000円以下を買いたいとするバーゲンハンターは多い。

米議会予算局(CBO)は15日、連邦政府債務の法定上限を引き上げ、または停止しない限り、7─9月に財務省の全ての支払い手段が枯渇することになると警告している。米金利上昇を嫌気して下落した金の安値は、春~夏にかけての波乱相場の買い場となる。

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。