Weekly Report 2022年11月28日(月)

2022年11月28日

週間展望(11/28~12/4)

このページで知れること(目次)

週間予定:雇用統計で米利上げ動向を探る

前週Review:スタグフレーション懸念残る

ドル円:ターミナルレートを探る展開

金:200日移動平均線を試す流れ

金ETF

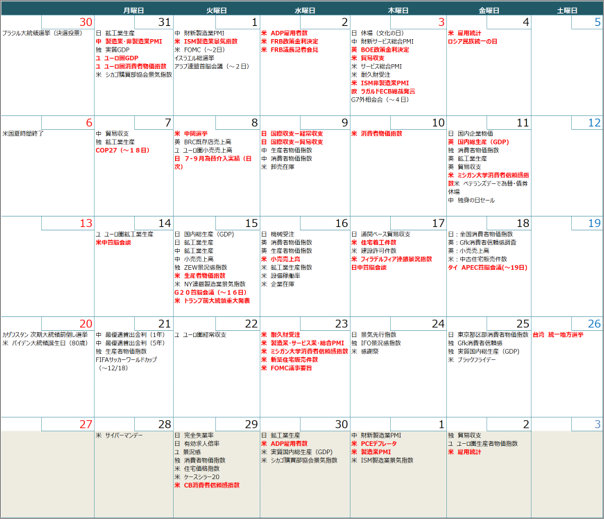

週間予定:雇用統計で米利上げ動向を探る

台湾の蔡英文総統は26日、同日に投開票された統一地方選で惨敗したことを受け、与党・民進党の主席(党首)を辞任すると表明。2024年の台湾総統選に向けて、中国は、台湾産農産物の対中輸出規制の解除などをちらつかせつつ、民間交流などで国民党に対する一定の融和ムードも演出していく可能性。地方選挙は総統選とは異なるものの、対中融和傾向に向かうだろう。ただ、20年の総統選では2年前の統一地方選で民進党が大敗していながら、香港での反政府抗議運動拡大が台湾住民の警戒を呼び、蔡氏の再選の追い風になった経緯がある。国民党への露骨な肩入れは逆効果となりかねず、習政権は「統一工作は慎重に行う」とみられる。軍事圧力などの過激行動も避けられるだろう。

マクロ経済指標では、雇用統計が注目。事前予想は、非農業部門雇用者数は前月比+20万人。失業率が3.7%。予想前後の数字が出れば、12月のFOMCでの0.5%利上げ見通しは変わらず。一方、雇用の伸びが予想ほど伸びない場合、0.5%利上げ見通しが強まるだけでなく、ターミナルレート(利上げの 終着点となる金利水準)の見通し引き下げにもつながる可能性。

前週Review:スタグフレーション懸念残る

【銅金レシオ】

「銅金レシオ」が低下している。景気動向を敏感に反映する銅価格が下がる一方、安全資産とされる金の下げは小幅となっている。

米国の急速な利上げを背景に、来年の景気後退(リセッション)入りが示唆され始めてきたとの見方も広がる。

「銅金レシオ」は、銅価格を金価格で割って算出する。需要傾向・値動きパターンが違う2つの金属の値動きを組み合わせ、景気のトレンドを推し量る。上昇は景気の回復、低下は鈍化を表すとされる。

銅は多様な産業で使われることで、需要動向は世界の経済状態を映し出し、銅価格は「ドクターカッパー」と呼ばれる。景気が拡大すれば上昇し、減速局面では下落する傾向がある。

一方、景気が拡大する時は株などのリスク資産にマネーが流れるため、金は買われにくい。景気が後退する時に安全資産として需要が高まる。

オーバーキル

「銅金レシオ」の低下は、金利の引き上げが続く欧州や、ゼロコロナ政策を続ける中国など、世界的な景気減速が背景にある。

米連邦準備理事会(FRB)は、ここまで過去にないペースでの利上げで需要を減退させ、インフレを沈静化する姿勢を見せてきたが、ここにきて、景気を冷やしすぎる「オーバーキル」への懸念も高まってきた。

この数年、「金銅レシオ」は、米長期金利や、PMIのピークとボトムのタイミングと重なることが多かったが、今年はPMIと相関は高いものの、米金利との乖離が続いている。

「金銅レシオ」は、夏場で頭打ち、下落傾向を見せており、景気後退を示唆しており、PMIも同様の足取りを見せているものの、米長期金利は頭打ちしているものの、水準は高いままだ。これは、景気悪化と共にインフレが進行するスタグフレーション懸念が残っていることを示唆しているためかもしれない。

ドル円:ターミナルレートを探る展開

【今週見通し・戦略】

ドル円は、17日にブラード米セントルイス連銀総裁がターミナルレート(利上げ終着点)について、市場の期待する4.75~5.00%に対して、「5.00~5.25%は最低水準」との見解を示した。さらに「十分に抑制的な水準としては5~7%になる可能性がある」と指摘。18日にはコリンズ米ボストン連銀総裁が、「インフレ低下を示す明確な証拠はない」「インフレ率は高すぎる」「0.75%の利上げは、まだ選択肢にある」との発言を受けて、ドル買いの動きが広がったが、FOMC議事要旨で、利上げペースを減速することが適切になるとの認識が示されたことで戻りは売られた、98年相場と自己相似の強い展開が継続している。CME FedWatchでは、0.75%の利上げ観測が後退。0.5%の利上げがコンセンサスとなっている。

0.5%利上げがコンセンサス

FOMC議事要旨によると、高インフレの収束には懐疑的な意見が多数を占めた一方、大多数の参加者が「近いうちに利上げペースを減速することが適切になる可能性が高い」と主張。これまでの金融引き締めの累積効果をみながら、最終的な政策金利の到達点を探る局面に入ったことを示唆した。

FRBが近く利上げ幅を縮小するとの見方がから米長期金利が低下し、日米金利差の縮小を見込む円買い・ドル売りが優勢となった。90日移動委平均線(141.5円)が上値抵抗として機能した。一目均衡表では三役逆転。弱気時代入りとなった。下値目標は、V=133.05円、N=131.05円。200日移動平均線は、133.9円水準。

12月FOMC(14-15日)迄には、まだ雇用統計やCPI・GDPなど多くの重要指標が残されており、再度、米金利が上昇する可能性は残っているものの、米金利・ドル円共に、10月高値を上抜く可能性は極めて低いのではないか?0.5%の利上げは織り込み済み。来年の見通しが、どう変化するのかが注目。

金:200日移動平均線を試す流れ

【今週見通し・戦略】

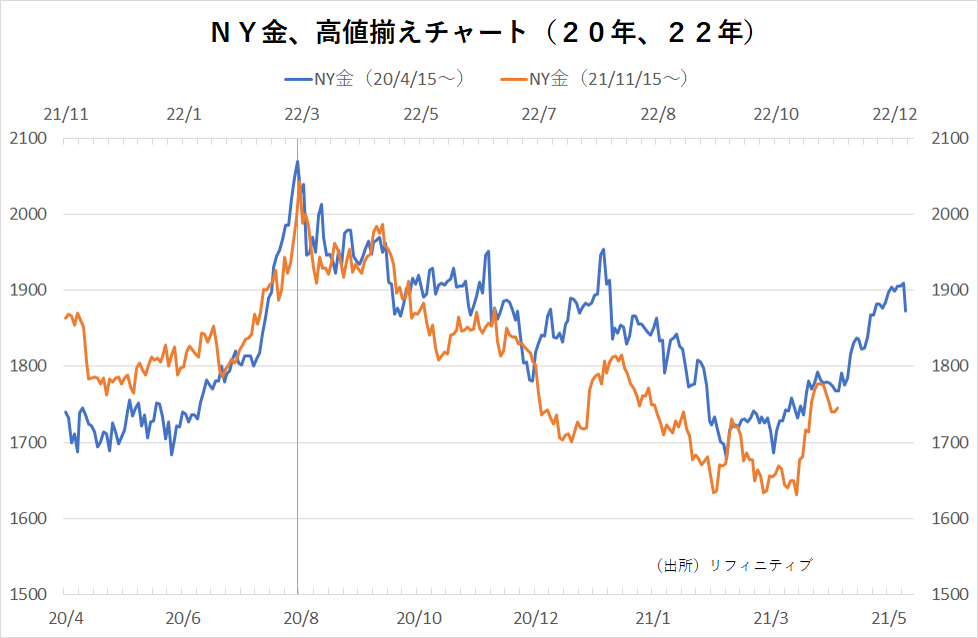

NY金は、FRB高官から利上げペースの減速をけん制する発言が相次ぎ、調整を見せたが、下値は限定的となっている。

相場格言にある「底を付けた相場は、天井を打つまで高い」流れが継続している。米金利上昇に伴うNY金の安値は、1600ドル台前半の安値で大底を確認した格好だ。

12月以降のFOMCでも米利上げ継続が予想されるものの、ここからのNY金の下値は限定的だろう。

20年と22年の高値を重ね合わせたチャートでは、自己相似(フラクタル)の流れが続いており、押し目形成後は、改めて上値試しとなりそうだ。200日移動平均線を上抜いてくると、順張り型で上げが加速しそうなチャート形状となっている。

中央銀行の買いが下値を支える

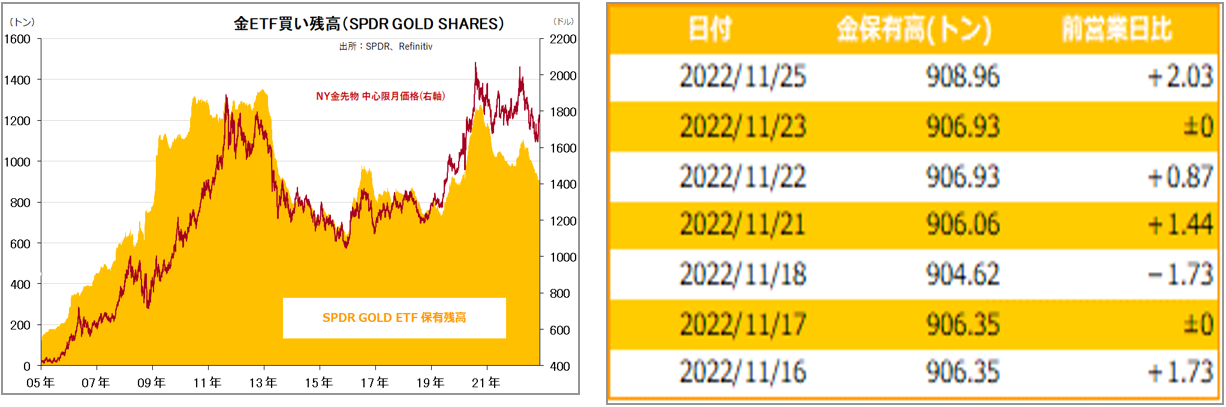

金ETFの年初ピークからの資金流出(世界合計:約350トン、スパイダーゴールド約200トン)が金の下げ要因として意識する方もいるが、WGC四半期報告によると、2022年7~9月期に各国の中央銀行が購入した金の量は399トンと、過去最高。中銀による金購入量は1~9月の累計で673トンに達し、第三四半期の段階で、1967年以降の年間購入量を上回る規模となっている。中央銀行の買いは、短期で売買するものではなく、一旦、買った金は、かなりの長期間、市場に出回ることはない。金ETFや、CFTC建玉明細での大口投機玉の買いは、割合短い期間で売却されたり、決済されることで市場の売り圧力となるが、中央銀行の買いは、根雪のように価格を下支える性質がある。

また、暗号資産(仮想通貨)交換業大手のFTXトレーディングの破綻も、「通貨の顔」や「安全資産」としての金の歴史の長さ・深さを改めて意識させた。

金はゆっくりと、だが確実に下値を切り上げる展開が続きそうだ。

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。