Weekly Report 2022年9月5日(月)

2022年9月5日

週間展望(9/5~9/11)

このページで知れること(目次)

週間予定:米利上げ織り込み度合.ECB理事会が注目

前週Review:歴史的な上放れとなるか否か

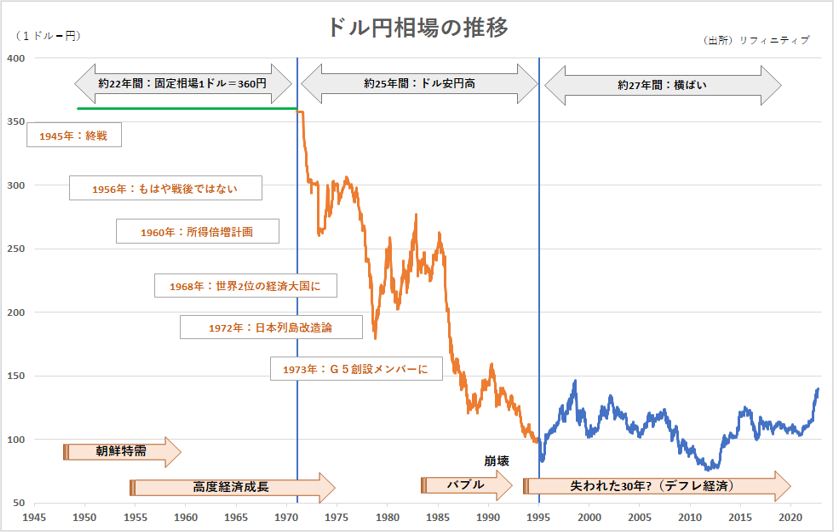

ドル円:24年ぶりの140円台

金:ネックラインの攻防が焦点

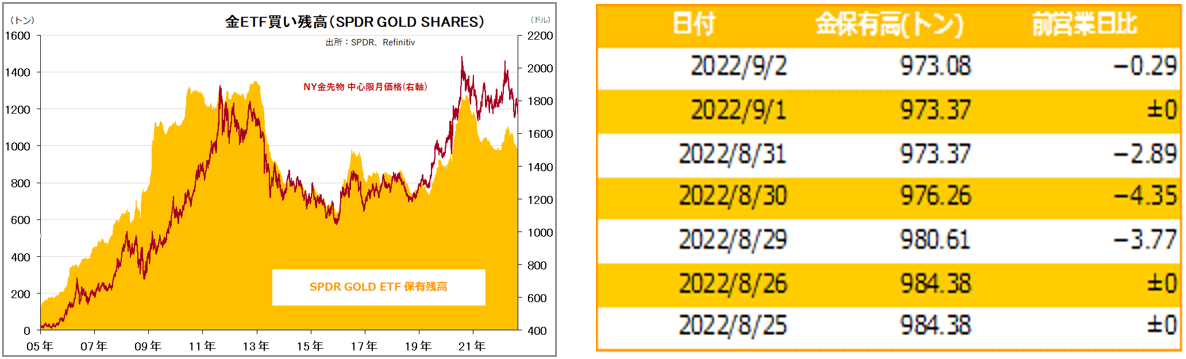

金ETF

週間予定:米利上げ織り込み度合.ECB理事会が注目

今週は、レーバーデー明け後、ジャクソンホール会議でのパウエル議長講演i以降の米金融市場の利上げ織り込みが一服するか否かが焦点。

G7がロシア産石油の輸入価格に上限を設ける措置を合意した事に対して、欧州向けガスパイプライン「ノルドストリーム」の稼働停止を延長決定する中、「OPECプラス」閣僚会合での減産有無や、ECB理事会後のユーロドルの動きが注目。

前週Review:歴史的な上放れとなるか否か

【歴史の転換となるか】

ドル円の長期チャートで歴史を振り返ってみると、1995年以降の保合い相場上限の攻防戦だ。レンジ上限では逆張りの売り(利喰い&新規)が予想されるが、150円を上抜いてくると、長い保合いからの歴史的な上放れとなり、踏み上げも巻き込み、150~250円へのレンジアップも想定される。

新興国リスクも

こうなると、元モルガン銀行の藤巻健史氏が唱えるように、「日銀の債務超過」に伴うデフォルト懸念・「悪い円安」が本格的に意識されてくるだろう。また、米金利高は新興国の対外債務返済負担を高める。新興国債務負担は、約10年で2倍に膨らんでおり、新興国リスクに伴う波乱相場も想定される。

一方、ドルの基軸通貨体制を支えてきた「石油本位制」も、脱炭素の動きの中で揺らぎ始め、米国がアフガン撤退で「世界の警察官」の地位を自ら降りたことで、中国・ロシアなどが「米覇権・ドル基軸通貨体制」に挑む姿勢が明確になっている。

欧米による制裁で、ロシアがドル決済システムの国際銀行間通信協会(SWIFT)から除外されたことで、米国と友好的ではない国々は、ドル依存からの脱却を加速させている。

9月は波乱含み

米国の基軸通貨の揺らぎが本格化した場合、ドル売りが本格化するだろうが、材料視されてくるのは、かなり先の事だろう。年間の季節傾向は、年末ジリ高パターン。過去9月は、「プラザ合意」、「ポンド危機」、「9.11」、「リーマンショック」、など波乱が多い時間帯でもある。

ドル円は一目均衡表から、E=140.78円、N=143.45円などが上値目標としてカウント可能だ。心理的節目140円を上抜けたことで、1998年高値の147円台も意識される。同水準は、98年の値幅から算出される目標値とも重なる。

ただし、購買力平価との乖離は大きくなっており、短期的には過去の利上げ局面同様、9月FOMCで「知ったら終い」となる可能性も考えられる。

ドル円:24年ぶりの140円台

【今週見通し・戦略】

ドル円は、1ドル=140円乗せと、24年ぶりの円安・ドル高水準を付けた。ジャクソンホール会議でのパウエルFRB議長講演に続き、8月31日、クリーブランド連銀のメスター総裁が講演で「来年の早い時期までに政策金利を4%を超える水準に引き上げる必要がある。来年の利下げ転換はないだろう」と発言。

米新規失業保険申請件数や、米ISM製造業景況感指数を受け、米金融引き締めの長期化観測が改めて強まり、米金利上昇、円売り・ドル買いが優勢となった。ECB理事会での大幅利上げ観測もあるものの、資源高に対する欧米の景況感の差からユーロ買いよりもドル買いが強い状況だ。

レーバーデー前のポジション調整

米雇用統計で非農業部門雇用者数は、市場予想並み。失業率は市場予想より高かった。米雇用は堅調を維持しているとの見方からドル買いが入る場面もあったが、足元で急速に円安・ドル高が進んだ反動や、レーバーデー連休前という事もあり、ポジション調整や利益確定目的の円買い・ドル売りが優勢となった。

ロシアによる欧州への天然ガスの供給再開への期待からユーロ買いが先行したが、ガスプロムによる停止延長が伝わるとユーロ売りが勢いを増し、ユーロドルはパリティ割れとなった。

9月FOMCでの0.75%の利上げ観測はかなりの部分、織り込み済み。ドットチャートでの今後の利上げペースと期間に関心は移行する。前週末は十字線で引けており、短期的には十字線レンジ放れに動意付きそうだが、ネックライン~200日移動平均線を維持する限り、上昇トレンドは継続する。

金:ネックラインの攻防が焦点

【今週見通し・戦略】

ジャクソンホールでのパウエル発言以降の調整局面が継続しており、2番底を探る流れとなっている。7月安値とのダブルボトムが形成されるのか、それとも7月安値を割り込み、改めて一番底を探る流れとなるのか、ネックラインの1670ドル水準の攻防が焦点。

ネックラインの攻防が焦点

米金利上昇はかなりの部分、市場では織り込み済みで、米金利面からのNY金の下値は限定的だが、金と相関の高いユーロが底打ちしてこないと、金の上値は抑えられ易い。

ロシアの国営天然ガス会社ガスプロムは2日、欧州向けガスパイプライン「ノルドストリーム」の稼働停止を延長すると発表。稼働の再開時期については明らかにしていない。

ただし、自己相似形は崩れた際には、崩れた方向に大きく動意付くとされ(9/1付・市場分析レポート「NY金、自己相似形(フラクタル)」参照)、ドルの基軸通貨の揺らぎが意識されるなど市場環境が異なる中、ダブルトップで一時的に売られても、自己相関が崩れてダマシとなる可能性も残る。既に今年4月には景気後退を示唆する逆イールドが発生している。過去の例では逆イールド発生から平均して1年半ほどで景気後退入りしている。金と株価は金利上昇を共に嫌気する相関の高い動きをしているものの、本格的な株価下落局面が訪れた場合、かつてのリーマンショック時のように、最初は株の損失補填的に売られても、押し目は素早く買い直され、その後の上値は大きくなるだろう。本来の教科書的な金と株価の逆相関の関係に戻っていく。テクニカル的な売り圧力が高まった局面では、チャート上の底打ちを確認して買い主体の長期戦略を考えたい。円建て金に関しては、海外安を円安が相殺。下値は限定的か?。

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。