Monthly Report 2022年9月

2022年9月1日

~8月1日~8月31日 ~

このページで知れること(目次)

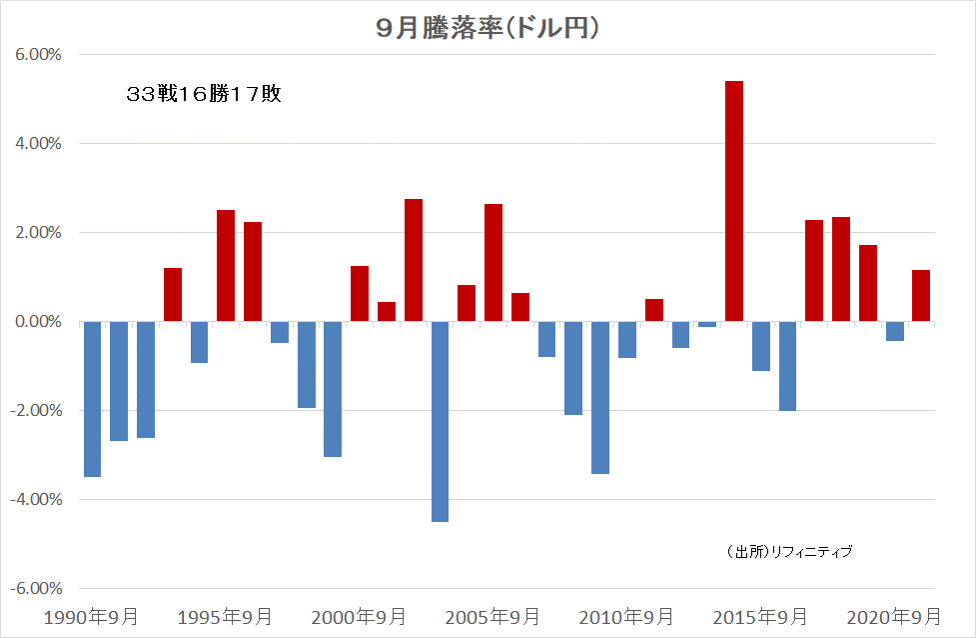

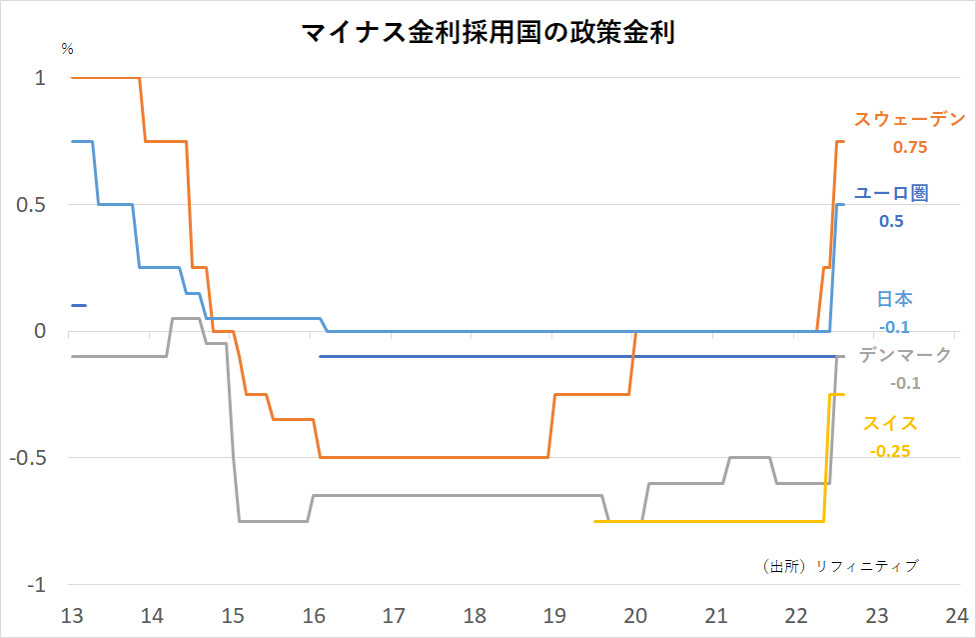

ドル円:日本が唯一のマイナス金利国となる可能性 ドル円&米10年債・マイナス金利採用国

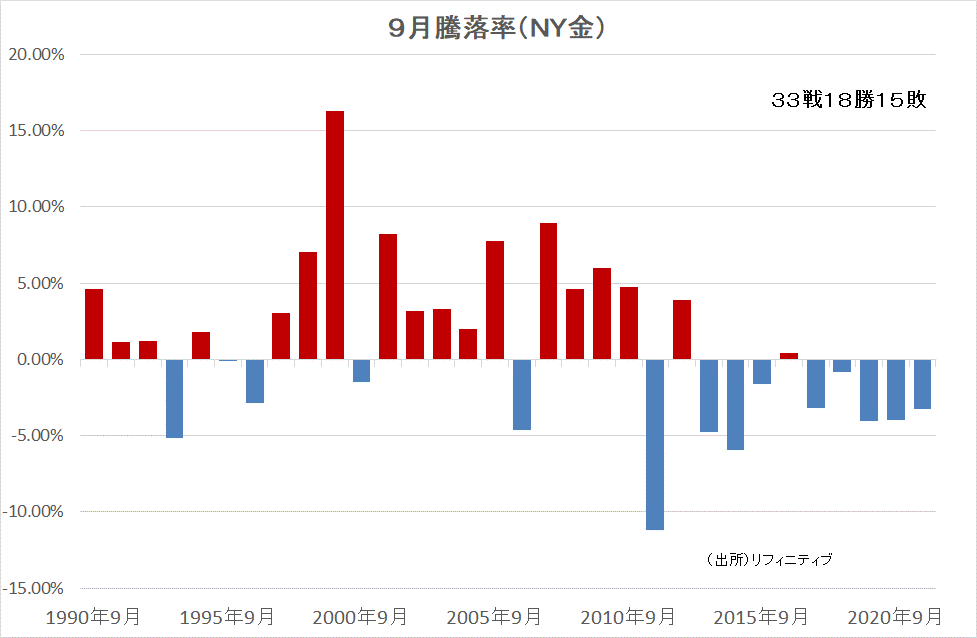

金:2番底を試す流れ・テクニカル的な売り圧力も長期買い戦略 10年債・ユーロ・FOMC・リーマンショック時

9月注目スケジュール

ドル円:日本が唯一のマイナス金利国となる可能性 ドル円&米10年債・マイナス金利採用国

【今月見通し・戦略】

8月ジャクソンホール会議でのパウエル議長講演は、「物価の安定を回復するには引き締め的な政策姿勢をしばらく維持する必要がある」「歴史は時期尚早な金融緩和を強く戒めている」など、金融引き締め継続が強く込められた内容だった。

「痛み」を伴っても金融政策はインフレ抑制に集中するとし、過去の3つの教訓(①物価安定のみに集中。②期待インフレを抑制。③確信するまで緩めない。)を尊重すると、1970年代の政策失敗に言及して性急過ぎる緩和政策への弊害を歴史的視野から批判した。

このパウエル議長講演を受けて、CME「Fedウオッチ」では、9月FOMCでの0.75%の利上げ観測が再び上昇したが、今週末の雇用統計を始めとしたマクロ経済指標を受けて、0.5%か0.75%のいずれかと言う話題も浮上するだろうが、より重要なのは、2023年の見通しだ(ドットチャート)。市場は、9月FOMCでの利上げ以降のシナリオを探る流れとなりそうだ。

ジャクソンホール会議では、欧米当局者から大幅利上げが支持される中、黒田日銀総裁は、「賃金と物価が安定的かつ持続可能な形で上昇するまで、持続的な金融緩和を行う以外に選択肢はない」とパネル討論会後の質疑応答で語った。

9月には、日本以外のマイナス金利採用国も利上げに動くと見られ、世界中で日本が唯一のマイナス金利国となる可能性が高まってきた。欧米と日本の金融政策の違いが改めて材料視されてくると、一目均衡表からは、V=139.45円、E=140.78円、N=143.45円などが上値目標としてカウント可能だ。心理的節目140円を明確に上抜けてくると、1998年高値の147円台も意識される。

欧州中央銀行(ECB)は先月、11年ぶりの利上げを決定し、主要政策金利を0.5%ポイント引き上げた。9月8日の理事会でも、大幅利上げが見込まれている。ユーロドルも、金利差に着目するのか、それとも景気後退を材料視していくのか、見極めようとする動きが予想される。パリティ(等価)を早々に回復するか否かも焦点。

8月のドル円の月間騰落率は、ほぼイーブン。

【ドル円・米10年債利回り】

【マイナス金利採用国】

金:2番底を試す流れ・テクニカル的な売り圧力も長期買い戦略 10年債・ユーロ・FOMC・リーマンショック時

【今月見通し・戦略】

「ジャクソンホール・ショック」などと報じられ、米国株下落の反応は大きかったが、米10年国債利回りや金市場は、比較的落ち着いた反応でパニックに陥った感じではない。事前に複数の連銀総裁から積極的な利上げが続く可能性が指摘されていた事や、FRBが注目する米PCEデフレーターのエネルギー・食品を除くコア指数が、市場予想より低かった事などが背景だ)。株式市場は過剰反応、他市場はある程度、9月FOMCでの利上げを織り込んでいた冷静な反応だったと言えよう。

これら市場の反応を見る限り、ジャクソンホール後にNY金が下げたのは、米金利上昇よりも、ユーロが下落した影響の方が大きい。米金利上昇はかなりの部分、市場では織り込み済みで、米金利上昇に伴うNY金の下値は限定的だが、金と相関の高いユーロが底打ちしてこないと、金の上値は抑えられ易い地合いだ。ロシアからのパイプライン「ノルドストリーム停止」問題だけでなく、記録的な熱波被害で独ライン川渇水が深刻な状況となっていることもユーロを買い難くしている。ユーロドルが早々にパリティ水準を回復・底固めしてこないと、NY金が7月安値を割り込み、テクニカル面からの売り圧力が一時的に高まる可能性は残ったままだ。一方、9月8日のECB理事会で、大幅利上げが見込まれていることは、ユーロの買い要因だ。

ドル建て金相場が、ドル高(ユーロ安)や、米金利上昇を受けて、7月安値を割り込むような局面が出れば、テクニカル面からの売り圧力が一時的に高まる可能性があるが、円建て金は、円安が海外安を相殺するだろう。

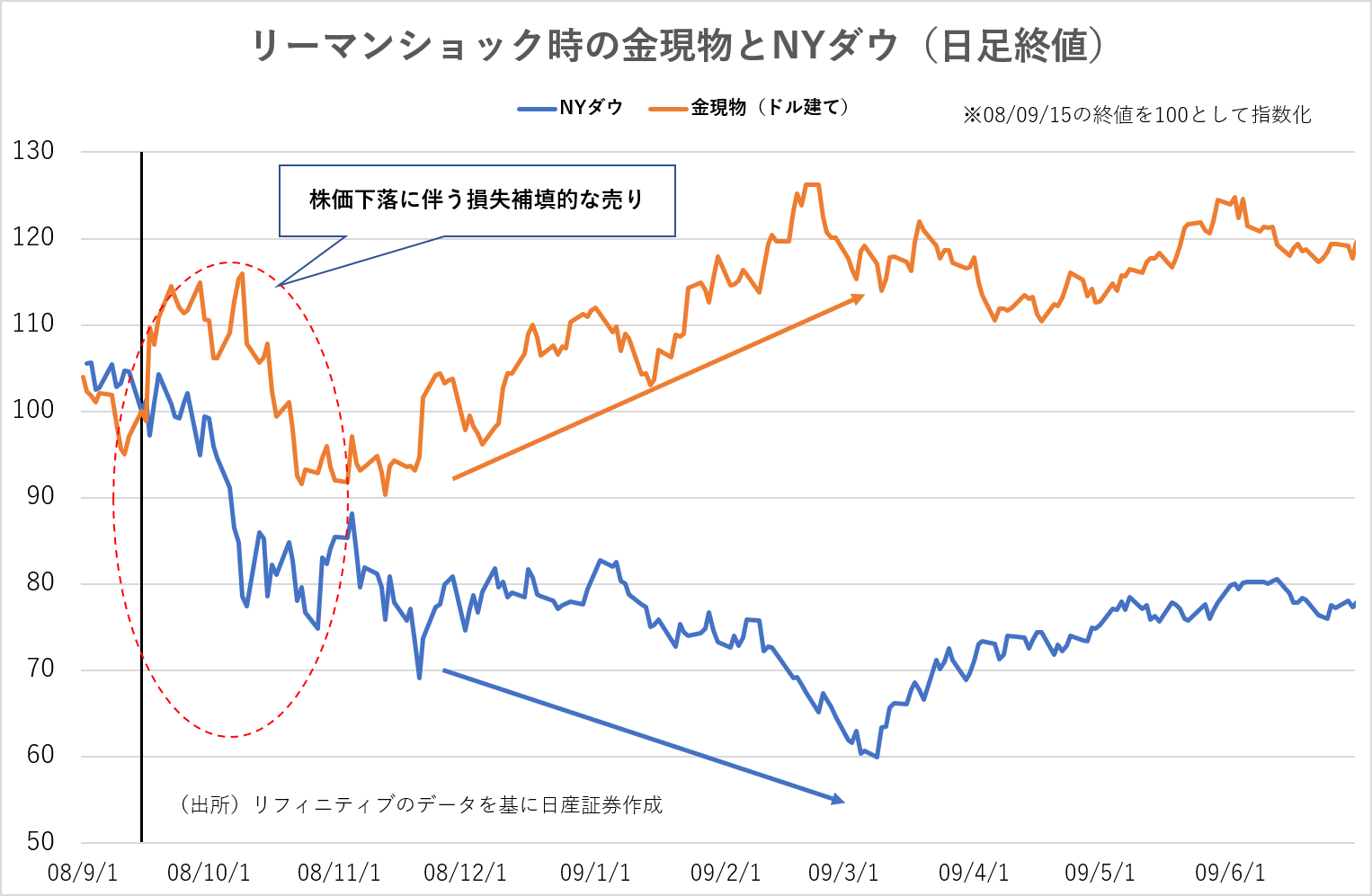

金と株価は金利上昇を共に嫌気する相関の高い動きをしているものの、本格的な株価下落局面が訪れた場合、かつてのリーマンショック時のように、最初は株の損失補填的に売られても、押し目は素早く買い直され、その後の上値は大きくなるだろう。本来の教科書的な金と株価の逆相関の関係に戻っていく。テクニカル的な売り圧力が高まった局面では、チャート上の底打ちを確認して買い主体の長期戦略を考えたい。9月のNY金の月間騰落率は、買い優勢な時間帯であるものの(32戦18勝14敗)であるものの、直近10年では売り優勢だ(2勝8敗)。

9月注目スケジュール