金:米債務問題・ドルの基軸通貨の揺らぎ再燃|【Weekly Report】週間予定

2025年5月26日

週間展望(5/26~6/1)

このページで知れること(目次)

週間予定:FOMC議事録・エヌビディア決算・日米国債入札

前週:日米欧とも超長期債上昇

ドル円:140円の攻防戦

金:米債務問題・ドルの基軸通貨の揺らぎ再燃

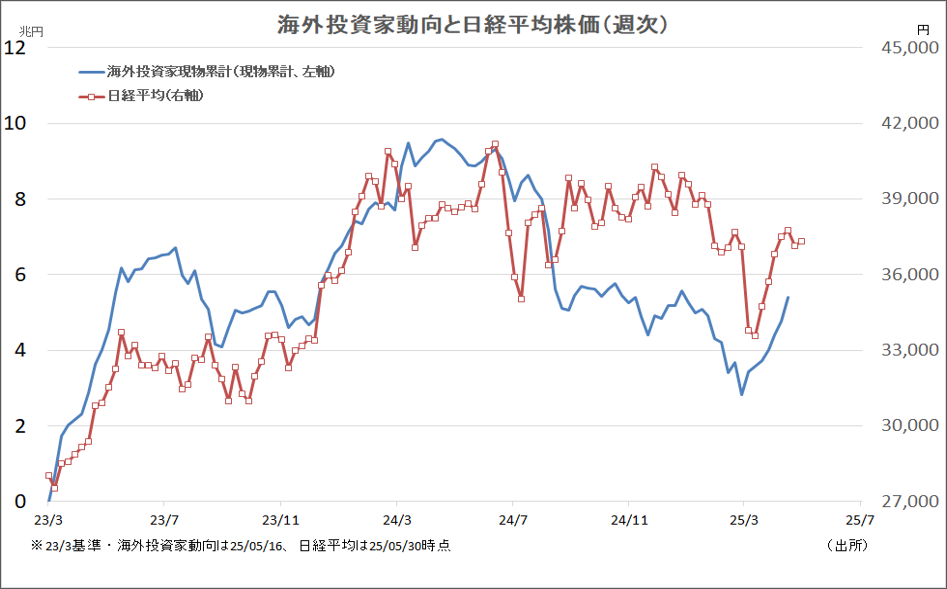

【海外投資家動向】

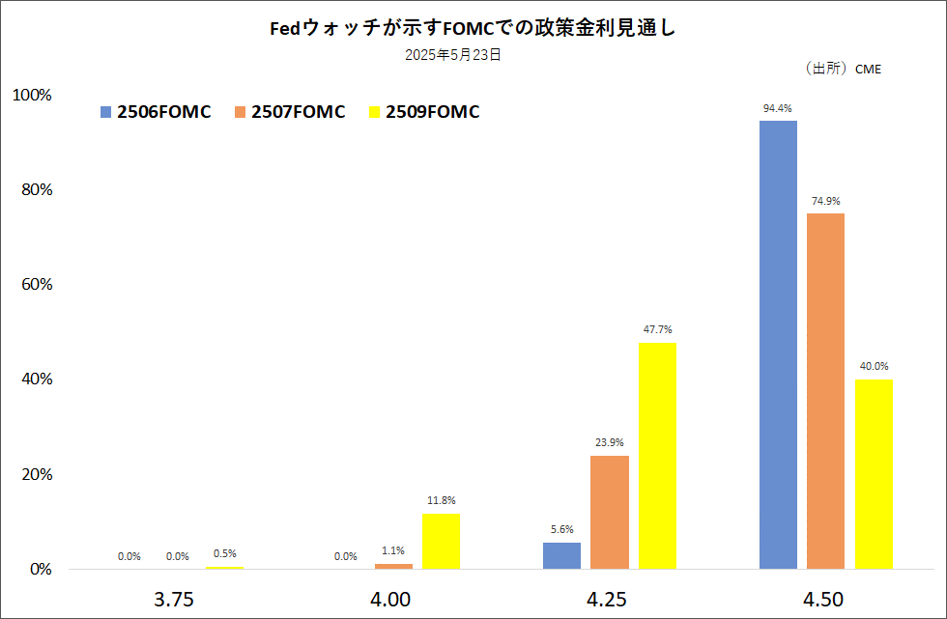

【CME FED WATCH】

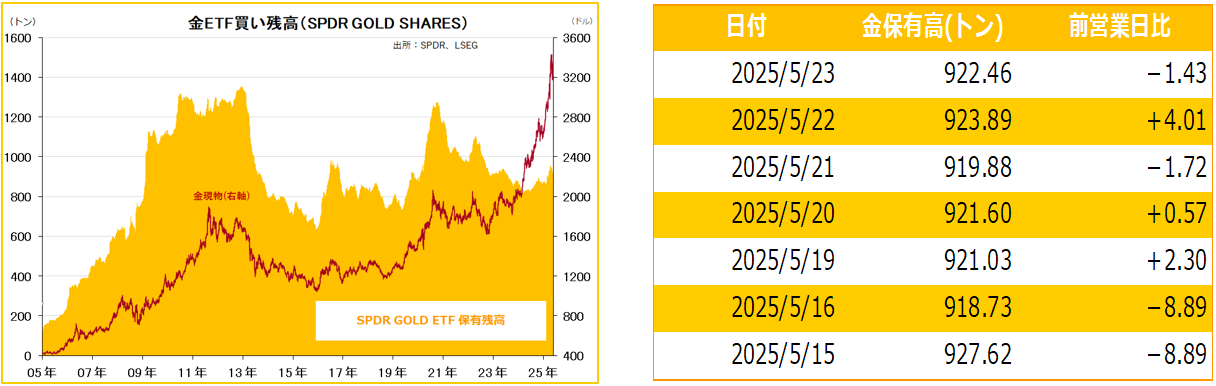

金ETF

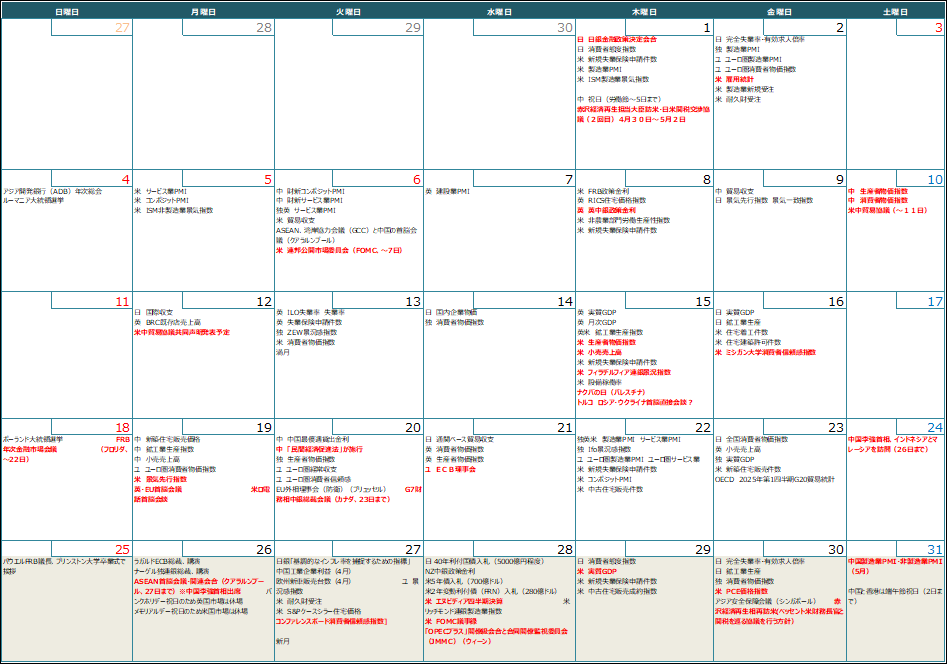

週間予定:FOMC議事録・エヌビディア決算・日米国債入札

・日銀国際コンファレンス開催

植田総裁や内田副総裁らが講演

・FOMC議事録

・PCE価格指数

・エヌビディア決算

・GDP改定値、速報値は3年ぶりマイナス成長

・ASEAN首脳会議

・アジア安全保障会議

・湾岸協力会議

・米国の前渡商品貿易収支

3月は貿易赤字が過去最大を記録、関税発動を前に企業が輸入を急いだ

・日米国債入札

20年債入札は日本も米国も絶不調で超長期金利が急上昇した

前週:日米欧とも超長期債上昇

【超長期金利が上昇】

ムーディーズの米国債格下げや、米国の関税政策・減税政策をきっかけに、日米欧の超長期金利が上昇している。超長期債を購入している機関投資家の買いが控えられている。

米国ではトランプ関税政策により景気後退の懸念が高まっている中、減税政策を打ち出していることで、将来の米国財政の規律性を損なう懸念が高まっている。

欧州のケース

これまでドイツだけは財政の健全性を守ってきた欧州も、ロシア・ウクライナ戦争に伴う防衛費増加で財政拡張を決定。もともと財政の健全性の低い国が多かった欧州全体に財政不安が高まっている。

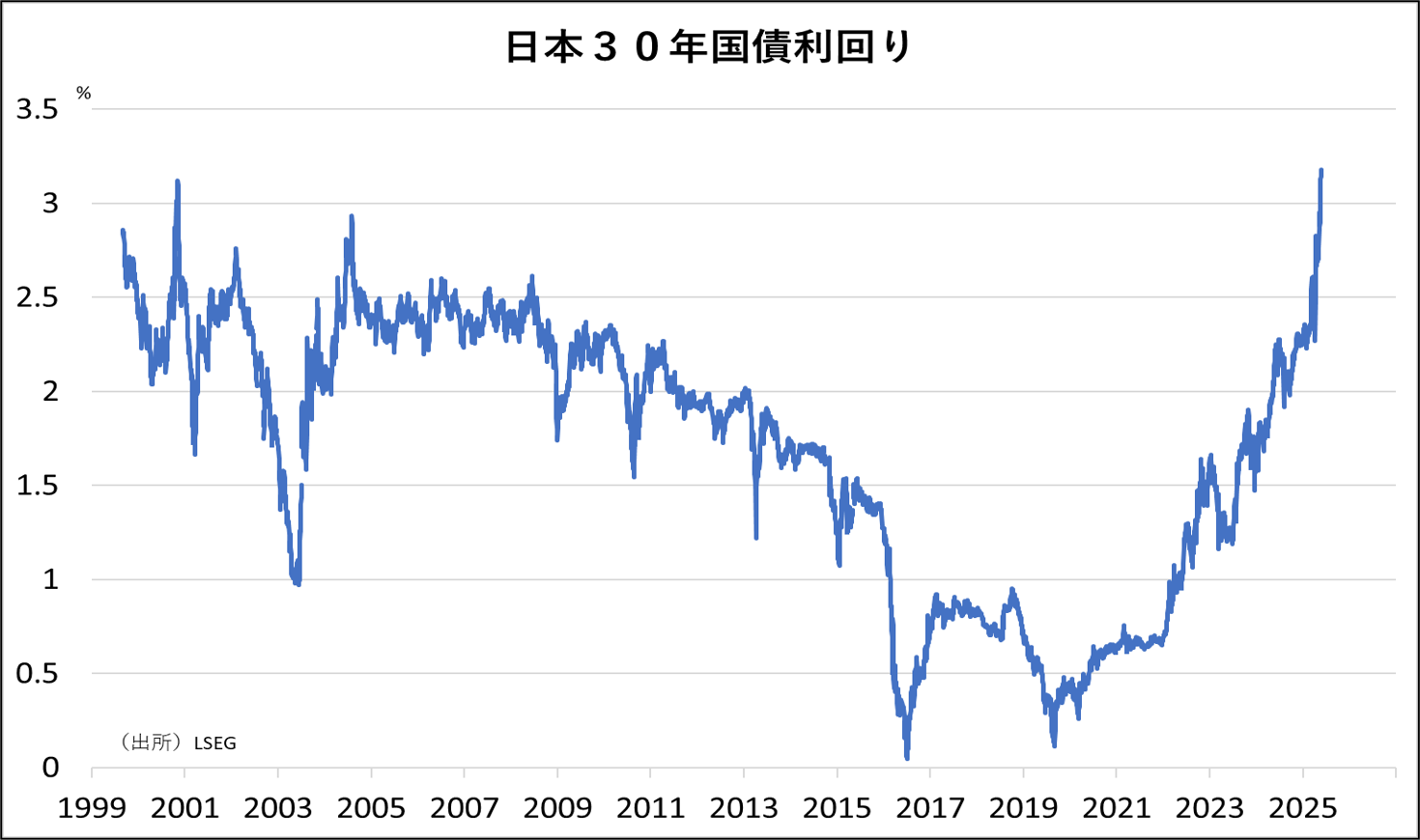

日本のケース

日本では20日の20年国債(利率2.4%、192回リオープン)入札の最低落札価格は予想を大きく下回り、日本の30年国債利回りも3%を突破し、発行が始まって間もない2000年11月に付けた過去最高を更新。40年国債利回りも2007年の発行開始以降で最も高い利回りを記録した。

7月の参議院選挙を前に消費税減税の議論が出ていることが一因。2022年に英国で財源の根拠のない大型減税策が出され、市場の混乱を引き起こした「トラス・ショック」のようなことが起きるのではないかと、日本の財政への不安が高まっています。参議院選挙に向けて、物価高対策としての消費税減税の提案が与野党から出ており、20年・30年後の日本に対する不確実性から超長期国債は買いづらい状況。

国内では、超長期債の売買の主体は、かつての生損保から海外勢となっており、 国内投資家に比べて財政リスクにより敏感とされる。夏の参院選を前に、債務悪化を意識した売り仕掛けが入る可能性はある。

これらの動きは、金にとっての強気要因となる。

ドル円:140円の攻防戦

【今週見通し・戦略】

先週は、ムーディーズによる米国の格下げの影響もあって米国売りの動きが強まり、ドル売り円買いが優勢となった。米長期債利回りが上昇(債券価格が下落)、米株が下落、ドル安というトリプル安が再び、意識される流れとなった。

米中貿易協議合意

注目された日米財務相会合で具体的な為替水準が議題とならず、市場が決定するとの原則を改めて示したことで反発するも、戻りは限定的。

さらにトランプ米大統領が米国産でないiPhoneへ少なくとも25%の関税をかける方針を示したことでドル売り円買いが一気に強まり、さらにEU製品への50%関税を示唆したことで、ドル売りが加速する展開となってる。

日本国債利回り上昇

また、20日には日本の20年物国債の入札で応札倍率が2.5倍と、記録的な低水準となった。これを受けて、30年物国債の利回りは20日に2.97%前後から3.14%前後まで急騰。22日には一時3.17%前後まで上昇している。日本の国債利回りの上昇は円買い圧力となっている。

4月安値を起点にした上昇トレンドを割り込み下げ加速。再度、140円の攻防が意識されている。週足(52週移動平均線)を見ると、三尊天井を形成しており、ネックラインを割り込むと、テクニカル的には一時的な売り圧力が掛かりやすいチャート形状になっている。一目均衡表からの下値目標は、N=137.3円、V=131.0円。

日米で国債入札

今週も日米で国債入札があり、債券相場の動向に注意。トランプ米大統領は23日、日本製鉄による米鉄鋼大手USスチールの買収計画を承認する意向を明らかにしている。

>金:米債務問題・ドルの基軸通貨の揺らぎ再燃

【今週見通し・戦略】

金相場は内外共に、ネックラインを割り込み、ダブルトップ完成となったものの、ムーディーズの米国債格下げを受けて、米国の財政赤字拡大に対する懸念(米トリプル安)が高まったことから買い優勢となった。ダブルトップからトリプルトップを試す流れとなっている。

ムーディーズ・レーティングスは、米国債の格付けを最上位の「Aaa」から「Aa1」に引き下げたことに続き、19日、JPモルガン・チェースなど米銀大手5行の預金など長期優先債務の信用格付けを1段階引き下げ「Aa2」(上から3番目の格付け、ダブルAに相当)としたと発表。

米債務拡大コントロール不能

レイ・ダリオは22日、下院が可決した税制・歳出法案について「債券市場を恐れるべきだ。状況は急速に変化している」とコメント。「今後3年間、1年か2年の差はあるにせよ、我々は手に負えないそうした危機的状況にある」と語った。米政府はさらに国債を発行しなければならなくなるが、ダリオ氏は「おそらく十分な需要はないだろう」「債務拡大のコントロールが難しくなるとして、投資家は米国の財政赤字を懸念すべきだ」と述べた。

また、地政学リスクの高まりも金市場の買い要因となった。米国とイランは23日に同国の核開発を巡る5回目の高官協議を開いた。仲介役を担っているオマーンのバドル外相は「進展はあったが結論には至らなかった」とSNSに投稿した。今後も協議を続けるとみられるが、ウラン濃縮活動で双方の隔たりがあり、先行き不透明感が意識された。一方、イスラエルはイランの核関連施設への攻撃を計画していると米CNNが20日に伝えた。中東情勢の悪化が懸念された。

CFTC建玉明細での大口投機玉の買い越し整理は進んでおり、金の押し目買い基調に変化はない。

【海外投資家動向】

【CME FED WATCH】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。