金:円建て金の買いで、悪い円安ヘッジ|【Weekly Report】週間予定

2024年12月23日

週間展望(12/23~12/29)

このページで知れること(目次)

週間予定:植田日銀総裁が経団連審議員会で講演・クリスマス

前週:米連邦公開市場委員会(FOMC)

ドル円:大口投機玉の円売り余力大きい

金:円建て金の買いで、悪い円安ヘッジ

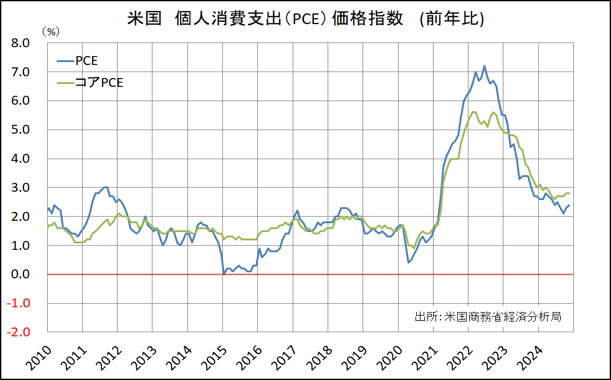

【米国PCE】

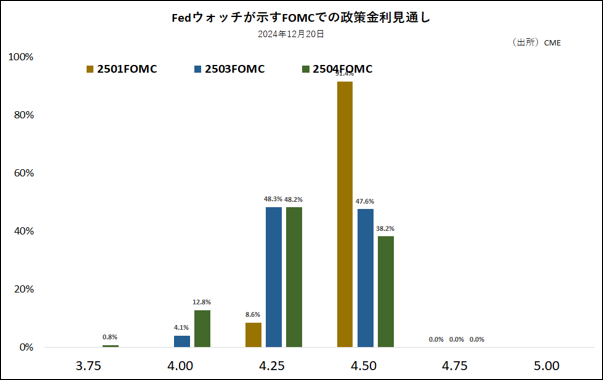

【CME FED WATCH】

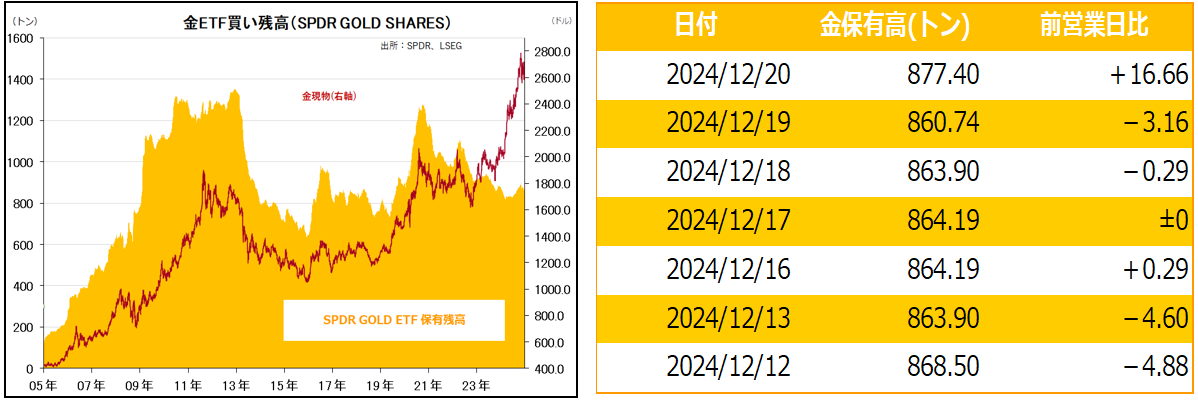

金ETF

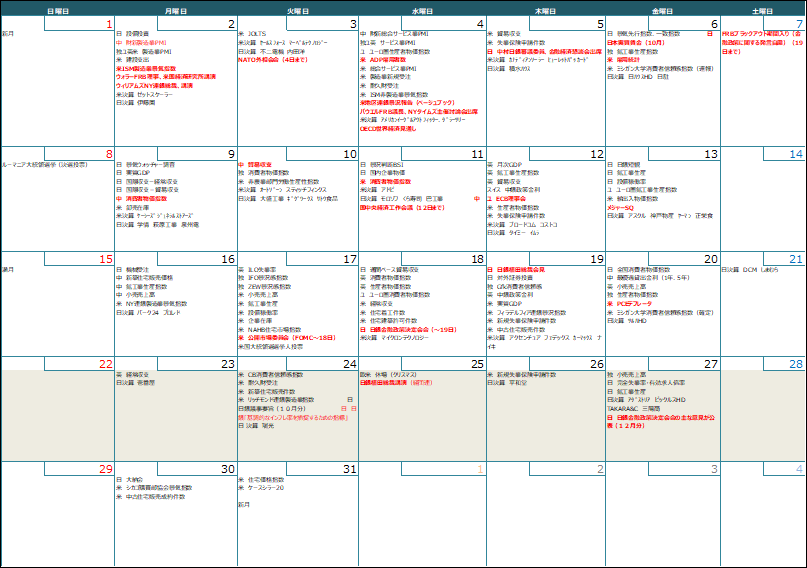

週間予定:植田日銀総裁が経団連審議員会で講演・クリスマス

・日本銀行の「基調的なインフレ率を捕捉するための指標」が発表(24日)

・日銀10月議事録(24日)

植田総裁「時間的余裕」表現使わず、12月利上げ観測高まり円買いが進む

・植田日銀総裁が経団連審議員会で講演(25日)

日銀基調的インフレ指標や11月雇用統計も

・18日、19日開催の日銀金融政策決定会合の主な意見が公表(27日)

植田総裁が春闘賃上げ見極める姿勢示し円安加速、田村委員は利上げを主張

・東京都12月消費者物価指数

伸び加速の見込み、冬本番で暖房など電気代やガス料金上昇へ

・日本と中国を除いて世界的にクリスマス休暇入り。

米国・英国・欧州・オセアニア・香港は休場

前週:米連邦公開市場委員会(FOMC)

【米連邦公開市場委員会】

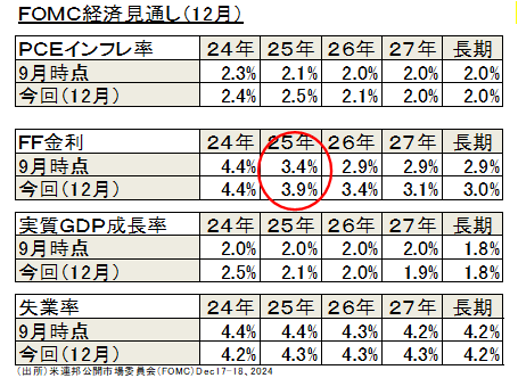

米連邦公開市場委員会(FOMC)では、政策金利を0.25%引き下げた。利下げは3会合連続。政策金利の指標であるフェデラルファンド(FF)金利の誘導目標は4.25~4.5%となった。FRBは9月から利下げを始め、下げ幅は初回の0.5%を含めて計1%になった。

同時に公表した経済見通しは、2025年の利下げ回数が2回となり、9月の前回見通しの半分になった。

2026年は2回のまま。FOMCは年8回あり、4回に1回の利下げペースが2年続く計算になる。前回の見通しでは利下げを終えていたはずの27年にも1回の追加利下げが必要になるシナリオで、今後の利下げペースは、ゆっくりになると共に長くなる見立てだ。

パウエルFRB議長は同日の記者会見で「(利下げの)プロセスは新たな段階に入った」とし、金融引き締めが大幅に緩められたとして「政策金利のさらなる調整を検討する際には、より慎重になることができる」と述べた。ここから先の追加利下げには、物価鈍化を示すさらに明確なデータが必要だと説明した。

米連邦準備理事会(FRB)が、市場予想よりも明確に利下げのペースダウンを打ち出したことで、米金利は上昇し、主要株価指数は急落。ダウの下げは、医療保険大手ユナイテッドヘルス・グループの株価急落という特殊事情が主因と見られていたが、FOMCショックでダウがNASDAQやS&P500に鞘寄せするのではなく、ダウへ鞘寄せする格好となった。

ドル円:大口投機玉の円売り余力大きい

【今週見通し・戦略】

12月米連邦公開市場委員会(FOMC)では、市場予想通り0.25%の利下げを決定した。来年の政策金利見通しで、2025年の利下げ回数見通しが前回(9月)の4回から2回に引き下げられ、利下げペースの鈍化見通しが嫌気されて、米長期金利が上昇するとともにドル買いの動きが加速した。

先週レポートで≪人口減少・高齢化・債務増加が進む中での悪い円安が進行するのを日銀総裁が止める意思を見せるのか否かが焦点≫としたが、日銀金融政策決定会合では、政策金利は据え置きとなった。

日銀金融政策決定会合

今回の会合で0.25%の利上げに動くとの見方も一部で出ていた中、据え置きとなったことで、円売り加速。植田日銀総裁の記者会見では、「賃金と物価の好循環の確認、もう少し情報が必要」「追加利上げの判断には、もうワンノッチ欲しい」などと述べ、追加利上げ観測が後退。「円安=日本株高」という構図は、崩れ始めており、表面上の売り上げが伸びても、原材料高で利益は減少している。自動車関連なども円安効果はあるものの、販売台数は減少。

口先介入

20日は加藤財務相や三村財務官が「為替の動きを憂慮している。行き過ぎた動きには適切な対応をとる」と発言したことで、介入警戒感から157円近辺まで軟化した。前週末は、PCE物価指数が前月比で0.1%上昇し、市場予想(0.2%上昇)を下回った。前年同月比の伸びは2.4%と10月の2.3%から加速したものの、市場予想(2.5%)以下だった。足元のインフレ圧力は高まっていないとの受け止めで米長期金利が反落、円買い・ドル売りを誘った。NY市場ではクリスマスを含む来週から年末年始にかけて休暇を取る参加者が多いため、持ち高調整や利益確定の円買いが広がった面もあった。

本邦当局による口先牽制を行っているが、過去の介入時の際の、200日移動平均線との乖離率を比べると、まだ過熱感は乏しい状況。年前半の円安局面は、「円キャリ-」主導の投機的な側面が強かったが、今回のCFTC建玉明細では、大口投機玉は円買いポジションとなっており、円売り余力のある状況。160円を明確に突破してくると、ドル円相場の位相が変わる可能性。

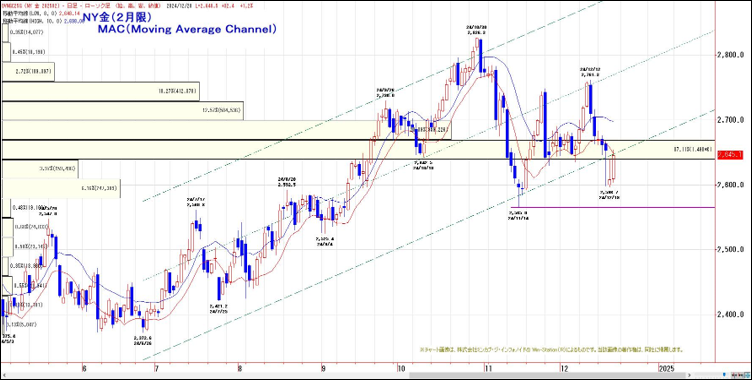

金:円建て金の買いで、悪い円安ヘッジ

【今週見通し・戦略】

米連邦公開市場委員会(FOMC)で事前予想通り、0.25%の利下げが決定されたが、同時に公表した経済見通しは2025年の利下げ回数が2回となり、9月の前回見通しの半分になった。

2025年利下げ見通しは半減

インフレ見通しが上方修正され、米長期金利が5月下旬以来の高水準を付け、NY金は一段安となった。

2025年のインフレ見通しは2.5%と9月時点の2.1%から上方修正された。ドル高に振れ、NY金は一段安となった。

パウエルFRB議長は記者会見で「今後はインフレの進展を見極めながら慎重に進む必要がある」と述べた。英中銀は金利据え置きを決定し、ベイリー総裁は、利下げについて「段階的なアプローチ」を続ける必要があると指摘。

トランプ次期米大統領の就任を2025年1月に控えるなか、主要中銀は金利見通しに関して慎重な姿勢を示した。

一方、日銀金融政策決定会合で、政策金利である無担保コール翌日物金利の誘導目標を0.25%程度で据え置くことを決めた。

円建て金の優位性

円安ドル高が進んだことで、円建て金は、価格帯別出来高の厚い12500円水準が下値支持帯して意識されている。仮に、悪い円安が加速していった場合、円建て金を保有するメリットが大きくなる。

トランプ次期米大統領は、議会指導部が発表した来年3月までの政府予算を手当てするつなぎ予算案に反対した。米議会の共和党議員らは一部政府機関の閉鎖回避に向け、新たなつなぎ予算案を策定し、次期米大統領が支持したが、米下院で否決された。米債務問題は、長期的な金の買い要因。

内外共に、調整安を丹念に買い拾っていく戦術を継続したい。

【米国PCE】

【CME FED WATCH】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。