金:リスク回避で売られるも、押し目買い強い|【Weekly Report】週間予定

2024年8月5日

週間展望(8/5~8/12)

このページで知れること(目次)

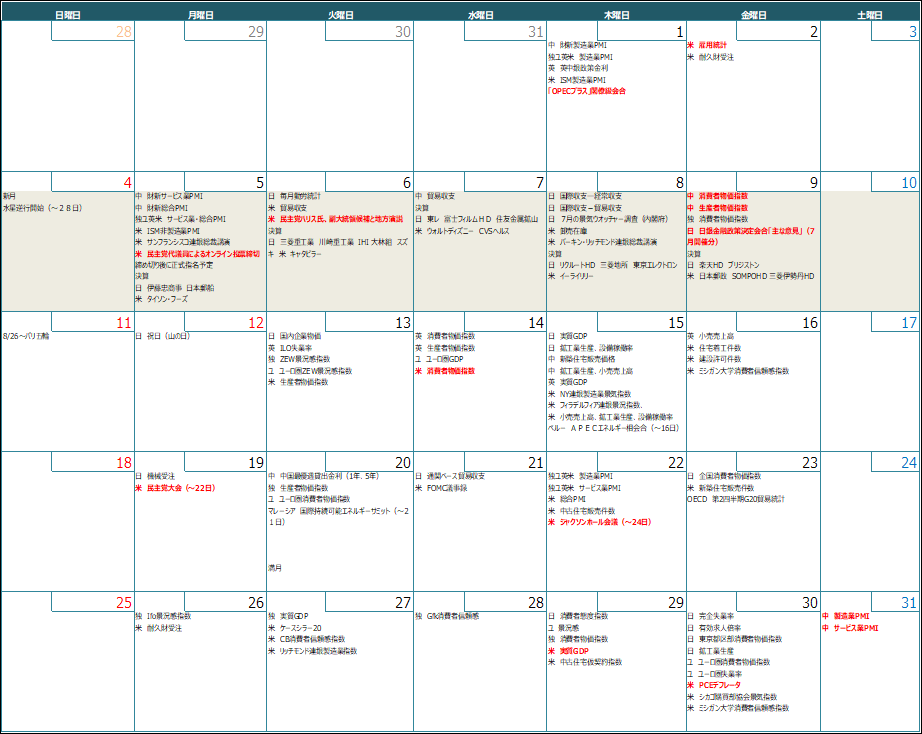

週間予定:中国消費者物価指数・生産者物価指数

前週:イスラエルが、ハマス最高幹部ハニヤ氏暗殺

ドル円:日米金利差縮小観測から200日移動平均線割れ

金:リスク回避で売られるも、押し目買い強い

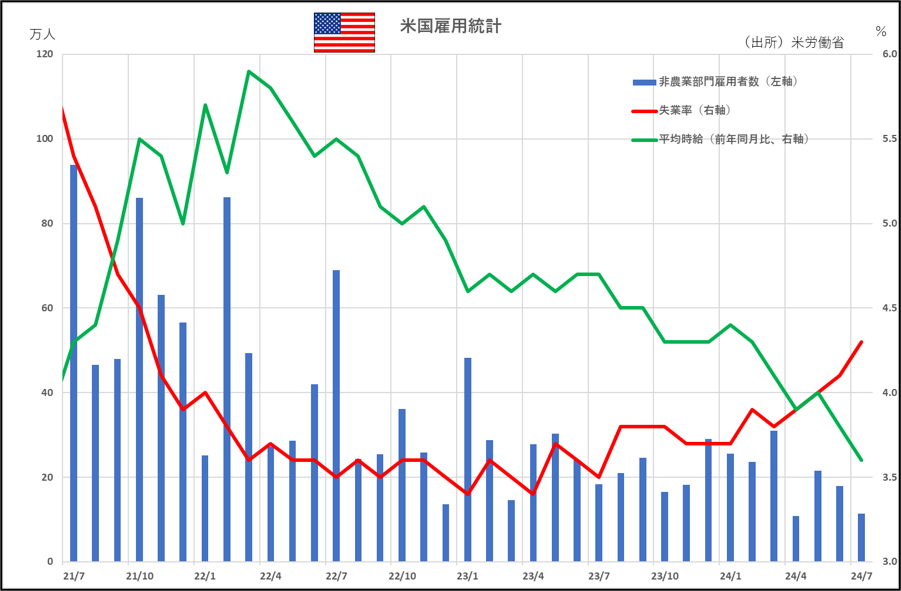

【米雇用統計】

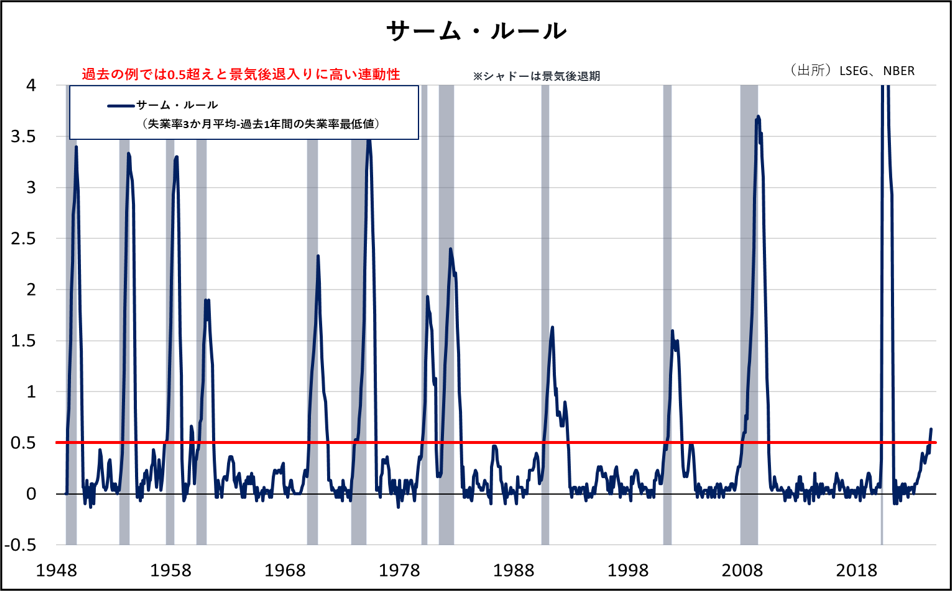

【米サーム・ルール】

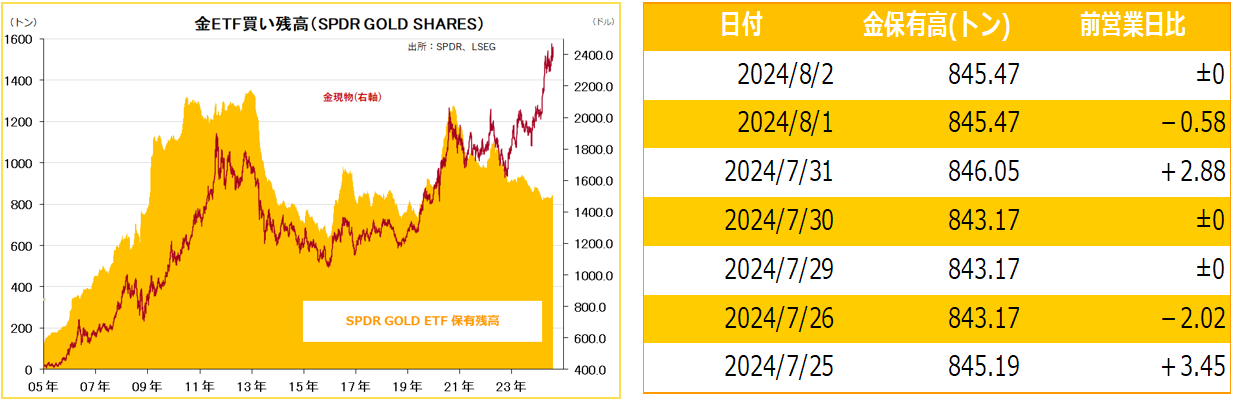

金ETF

週間予定:中国消費者物価指数・生産者物価指数

・豪中銀政策金利 中銀注目のCPI刈込平均が約2年ぶりに4%割れ、年内利上げ観測がほぼ消滅

・中国消費者物価指数と生産者物価指数 CPIは伸びがやや加速、PPIは下落幅拡大する見込み

・日銀7月会合「主な意見」 追加利上げと減額計画を同時決定、植田総裁はさらなる利上げに前向き

・6月実質賃金 減少幅縮小する見込み、8月電気ガス補助金復活により秋頃プラス転換の見通し

・米ISM非製造業景気指数

・カナダ中銀議事録

・パリ五輪閉幕(8/11)

前週:イスラエルが、ハマス最高幹部ハニヤ氏暗殺

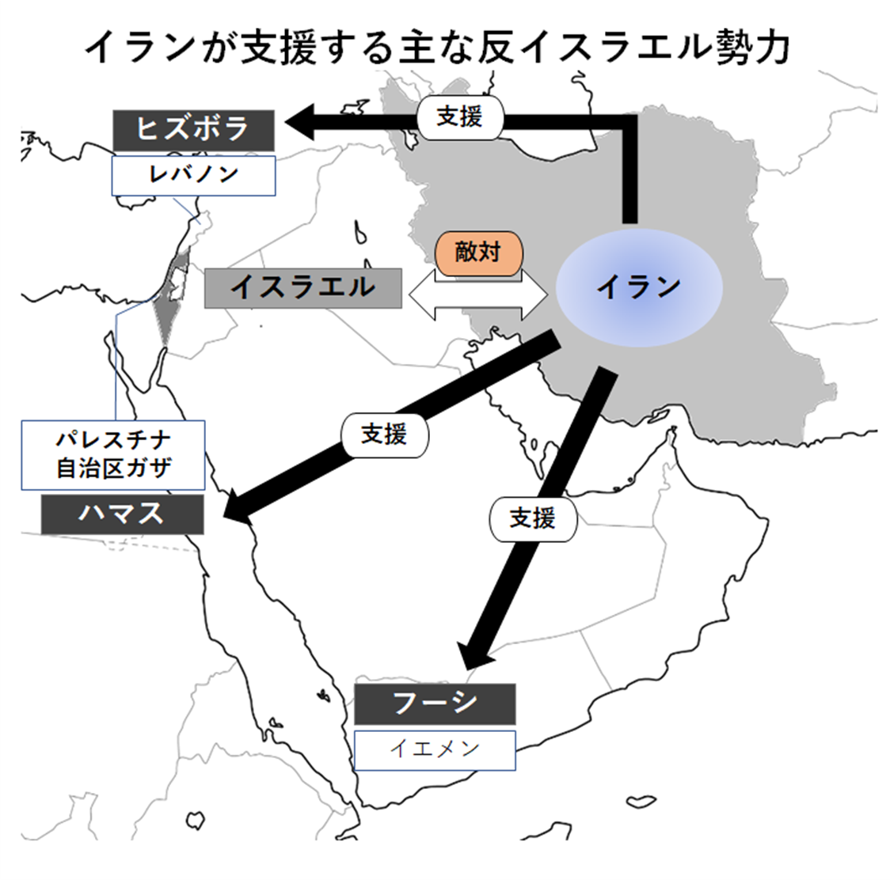

【中東戦争リスク】

イスラエルによる相次ぐ敵対勢力幹部の殺害で、中東の緊張が再び高まっている。ガザ停戦協議はイスラム組織ハマスのハニヤ最高指導者の死亡で白紙に戻っただけでなく、米国も巻き込まれ中東大戦争・第三次世界大戦の恐れが高まってきた。

7月30日に実施されたペゼシュキアン新大統領の就任宣誓式に出席するためにイランを訪れていたイスラム組織ハマスの最高指導者ハニヤ氏がイラン首都テヘランで殺害された。

イランの新大統領、ペゼシュキアンは「欧米との対話」を掲げて当選したが、今回の暗殺劇で、この公約を政策に落とし込むことは難しくなった。

自国の大統領就任式の来賓ハニヤ氏を首都で殺害されたイランのメンツは丸つぶれ。報復を表明しているものの、イランがイスラエルとの全面戦争を避けたい意向であることは変化していないと思われる。イランがイスラエルの挑発的行動に対して火種を慎重に避けられるか否かが焦点となる。

米国防総省よると、現在、「エイブラハム・リンカーン」を中心とする空母打撃群を中東周辺に派遣するほか、弾道ミサイルを迎撃する能力を持つ艦艇や戦闘機部隊などを追加で配備する。

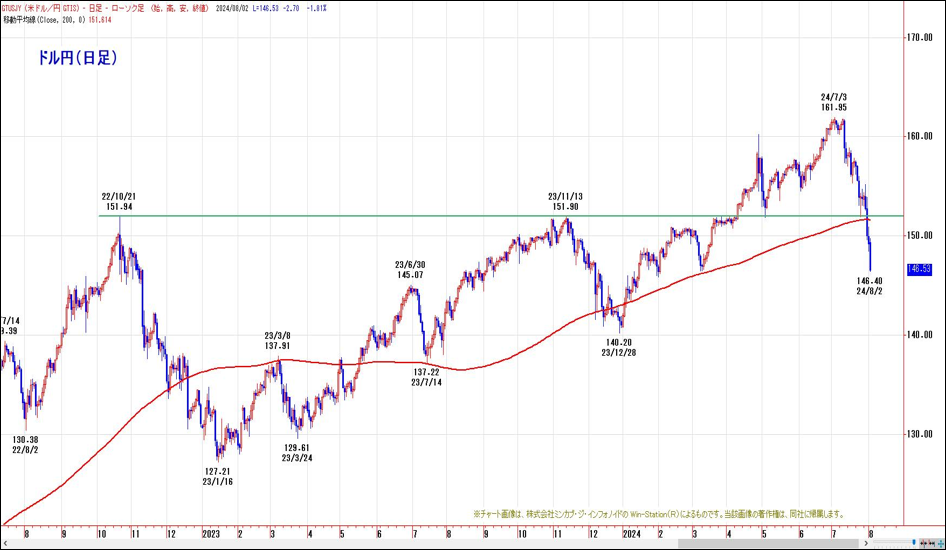

ドル円:日米金利差縮小観測から200日移動平均線割れ

【今週見通し・戦略】

6月の米消費者物価指数(CPI)が市場予想を下回り、米利下げ観測の高まりに合わせて、円買い・ドル売り介入に踏み切ったとの観測が浮上。トランプ再選を先取りする「トランプ・トレード」が意識される中、トランプ氏は16日公開の米ブルームバーグとのインタビューで、為替政策について、強いドルが問題だと指摘し、人民元と円の弱さを名指しで批判。7月30-31日の日銀金融政策決定会合で、日銀が国債買い入れ減額だけでなく、利上げも行うとの見方も広がり、円高・ドル安が進んだ。

バイデン大統領が大統領選挙出馬を辞退したことで、8月の民主党大会での正副大統領候補が誰になるのかを見極めようとする動きや、日銀金融政策決定会合(30-31日)や、米連邦公開市場委員会(FOMC、30-31日)、米7月雇用統計などを控えて、重要テクニカルポイントである200日移動平均と重なる150円水準を維持。

日銀、追加利上げ

注目だった日銀金融政策決定会合では、政策金利を「0~0.1%程度」から「0.25%程度」に引き上げ、植田日銀総裁は記者会見で「一段の政策金利の調整はあり得る」と追加利上げを否定しなかった。

FOMC、9月利上げ示唆

一方、パウエル議長がFOMC後の記者会見で「早ければ9月会合での利下げがありうる」などと述べた。全般に金融緩和に前向きな姿勢を示し、日米金利差縮小が材料視された。更に週末には、7月の米雇用統計が市場予想を下回った。米国の景気懸念が強まり、円買い・ドル売りが勢いづき、200日移動平均線~心理的節目150円割れから下げ加速となった。同水準が上値抵抗に変化。2023年12月安値~2024年7月高値までの上昇に対する61.8%押しを達成。心理的節目145円~140円を試す流れ。

米金利先物市場では9月に0.5%の利下げに動く確率が約7割と、前日の2割強から大幅に切り上がった。CME Fed Watchでは、年内利上げ観測も3回に増加中。

金:リスク回避で売られるも、押し目買い強い

【今週見通し・戦略】

NY金(8月限)は、価格帯別出来高の厚い2400ドル水準が下値支持となり反発。FOMCでFF金利の誘導目標を5.25~5.50%に据え置いた。パウエルFRB議長は会見で、9月にも利下げに動く可能性があるとの見解を示したことで、米金利が低下。ドル安・NY金買いの展開となった。

雇用統計は非農業部門の雇用者数が前月比11万4000人増と、市場予想(18万5000人増)を下回った。6月分は下方修正された。失業率は4.3%と2021年10月以来の高水準となった。直近3ヶ月間の平均失業率が過去1年の最低値を0.5ポイント上回ると景気後退が始まるという「サーム・ルール」が、過去50年間で8回目となる発動となった。

過去7回と同じように米景気後退局面に入ったのではとの思惑や、ドル安となったことで一段高となったが、米株式大幅続落で、リスク回避の動きが強まり、急速に値を消し、下げに転じた。株式市場の損失補填的な売りが出た。

報復示唆

足元は、リスクオン商品と共に金は一時的に売られる場面もありそうだが、安値では、「安全資産」として再度、買い直されそうだ。米大統領選挙や、中東の地政学リスクは不透明感が強く、株式市場の損失補填的に売られた安値は、中長期的な買い場になりそうだ。

ハマス最高幹部イスマイル・ハニヤ氏殺害を受け、イランと中東の親イラン勢力はイスラエルに今週中にも報復する方針。その後の、双方の報復合戦の行方が注目。

【米雇用統計】

【米サーム・ルール】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。