金:リスク回避で売られるも、押し目買い強い|【Weekly Report】週間予定

2024年7月29日

週間展望(7/29~8/4)

このページで知れること(目次)

週間予定:FOMC・日銀金融政策決定会合・雇用統計

前週:バイデン大統領選挙辞退・再び接戦へ

ドル円:目先の天井打ち確認、日米金融政策の見極めへ

金:リスク回避で売られるも、押し目買い強い

【米GDP】

【米PCE】

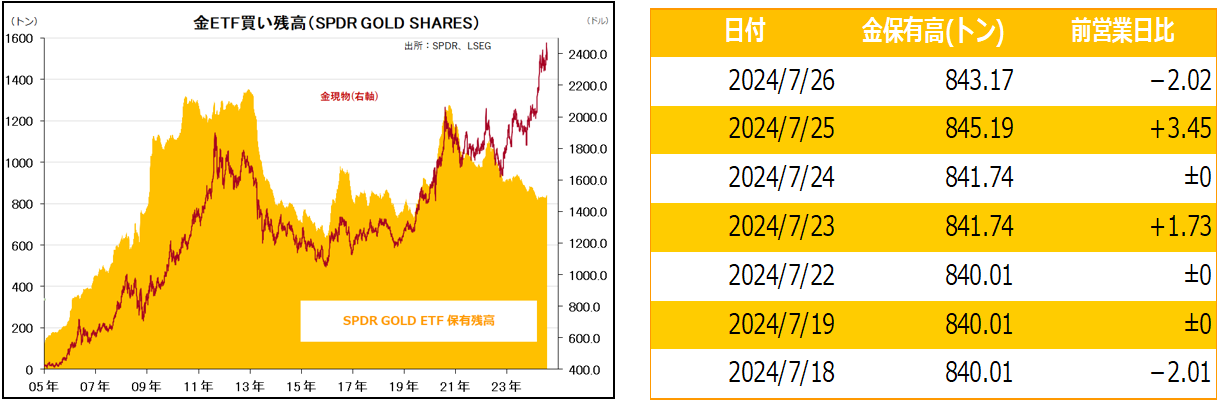

金ETF

週間予定:FOMC・日銀金融政策決定会合・雇用統計

・日銀会合 国債買い入れの減額計画に加え、追加利上げが行われるか否か

・米FOMC 9月利下げに向け明確なメッセージ出るか

・豪州第2四半期CPI 豪中銀注目のトリム平均の伸び再加速すれば年内の追加利上げ可能性高まる

・為替介入実績公表 7月11日(約3.5兆円)12日(約2兆円)合わせて5.5兆円と推定される。

・7月米雇用統計 雇用者数と賃金の伸び鈍化が予想される。弱ければ年内利下げ回数3回との見方強まる

・中国7月製造業PMI、米国が8月1日から中国電気自動車関税を100%に引き上げの方針

・仏パリ五輪 デモ・ストライキ、テロへの警戒高まる中での開催、18日にパリで警察官が刺される事件

前週:バイデン大統領選挙辞退・再び接戦へ

【バイデン撤退】

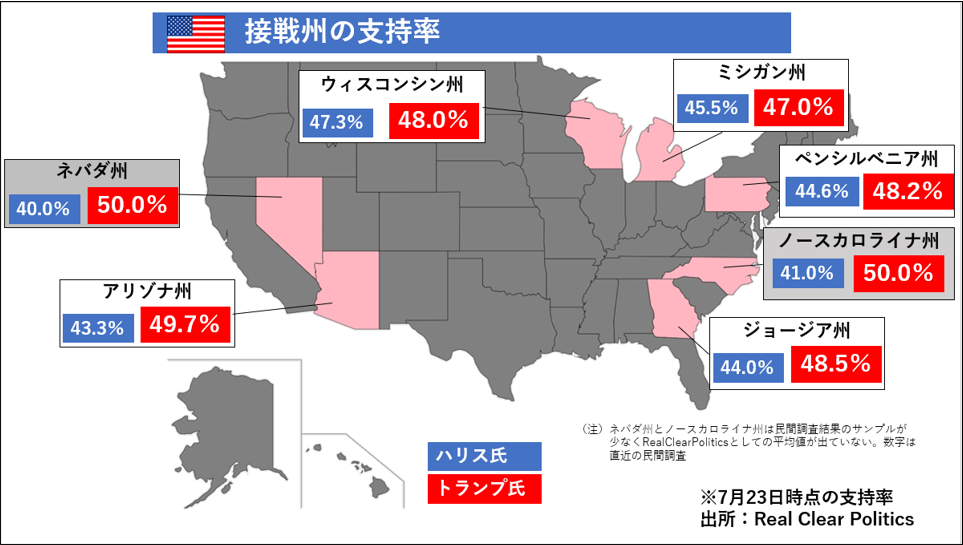

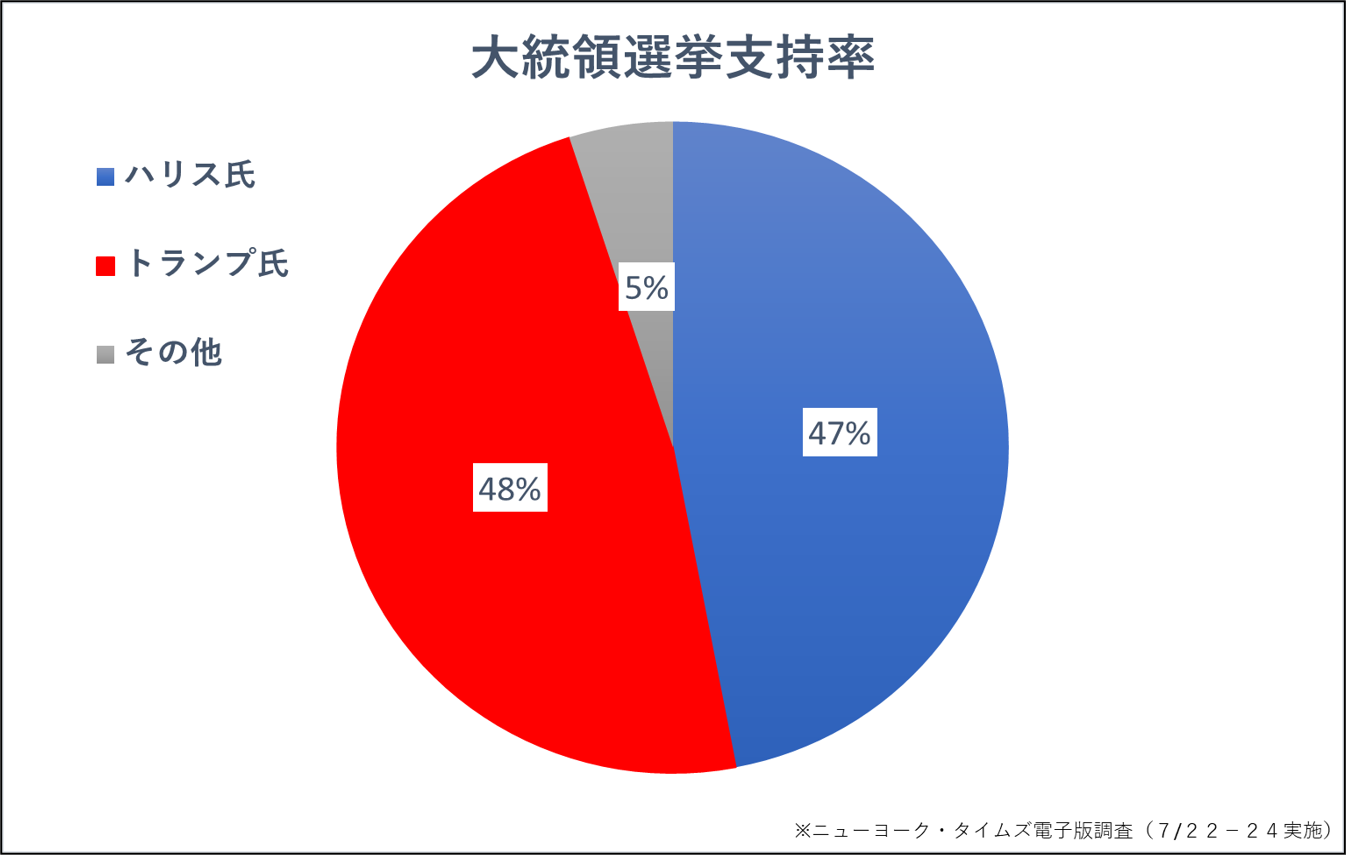

米紙ニューヨーク・タイムズ(民主党寄り)は25日、大統領選に関する最新の世論調査(7/22-24)で、共和党候補のトランプ前大統領の全米での支持率は48%、民主党候補指名を確実にしたハリス副大統領は47%だと報じた。

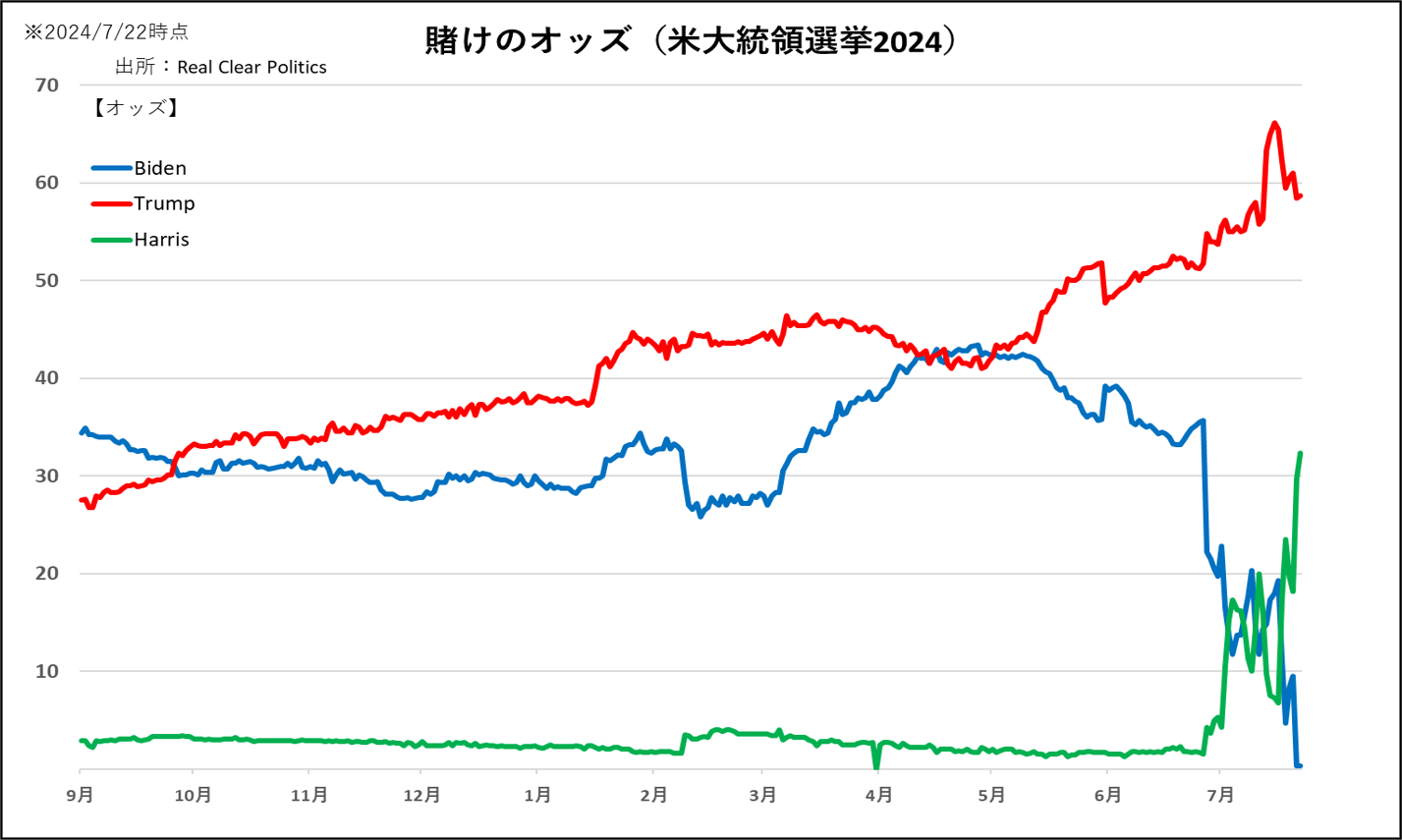

民主党のバイデン大統領は、撤退前の調査でトランプ氏に6ポイント差をつけられ、賭けのオッズなども圧倒的にトランプ氏優勢となっていたが、バイデン撤退表明以降、ハリス氏が支持率調査では、接戦状況となっている。ロイター通信調査(7/22-23)でも、民主党ハリス副大統領の全米での支持率は44%で、共和党のトランプ前大統領を2ポイントリードした。

民主党の正・副大統領候補が誰になるのかが目先の焦点だが、11月まで結果が読み難い、再び接戦州(スウィングステート)次第の展開となりそうだ。

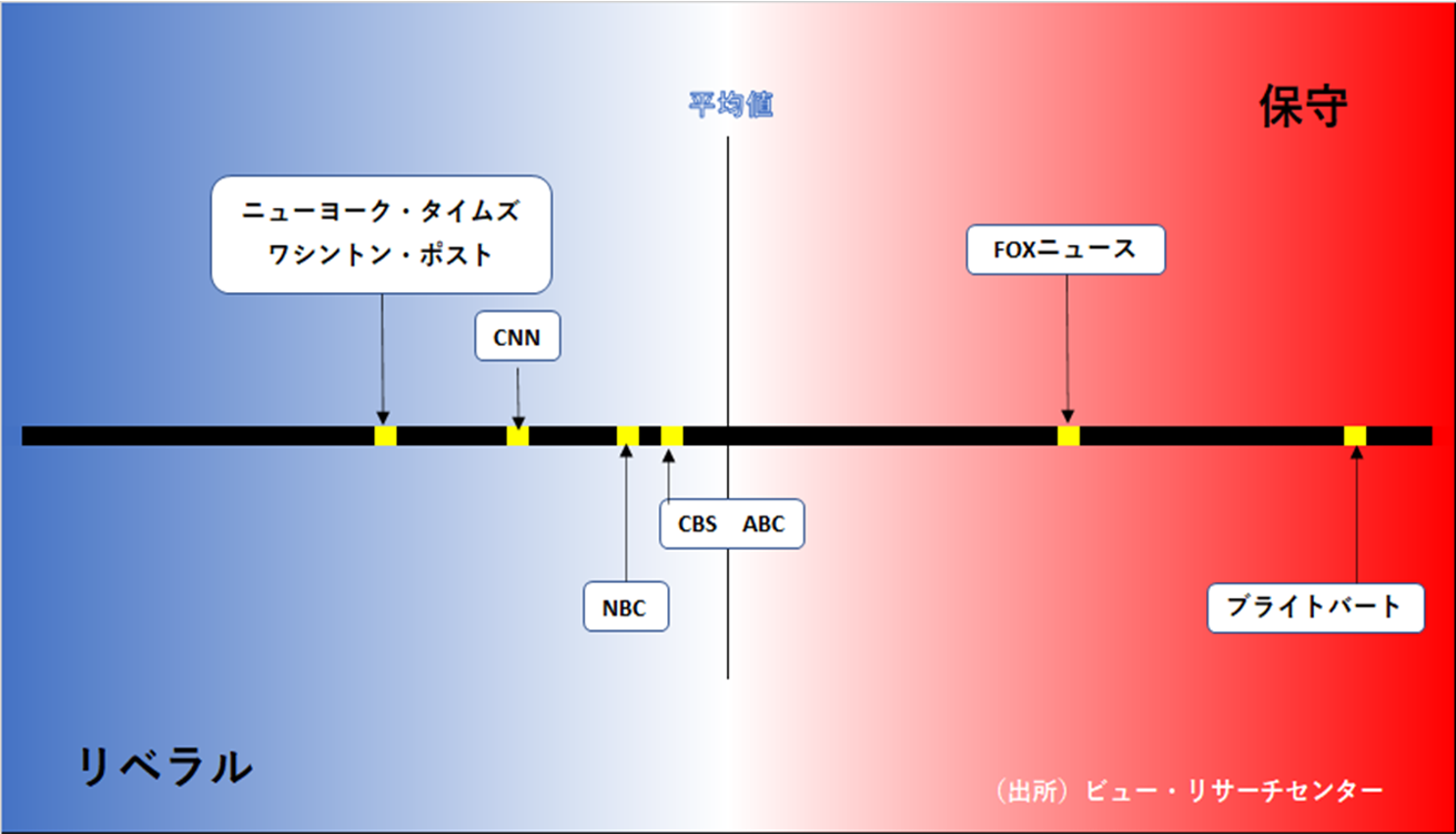

要注意は、米国の分断と共に、メディアも左右で分断しており、報道内容に双方とも、強いバイアスがかかっていること。バランスよく情報源を採らないと、正確な情勢を見誤る。

ドル円:目先の天井打ち確認、日米金融政策の見極めへ

【今週見通し・戦略】

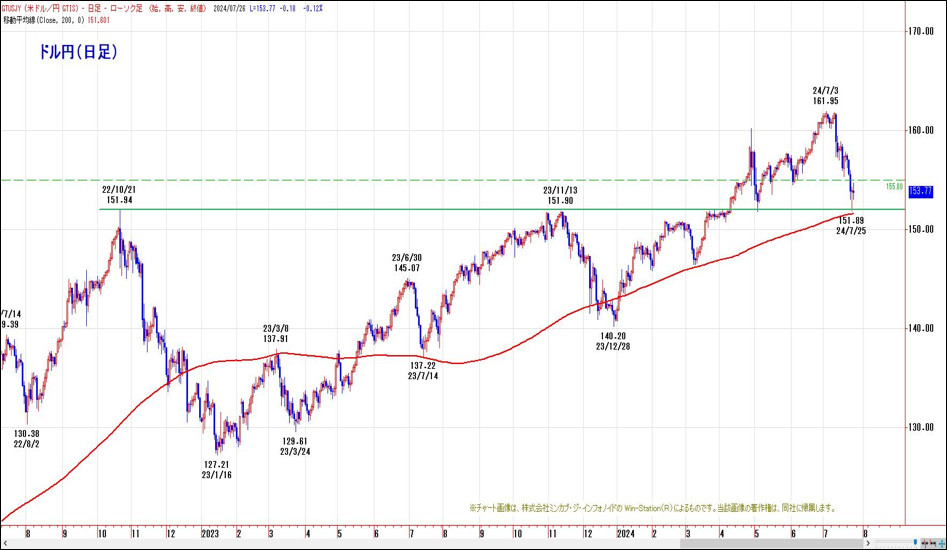

6月の米消費者物価指数(CPI)が市場予想を下回り、米利下げ観測の高まりに合わせて、円買い・ドル売り介入に踏み切ったとの観測が浮上。トランプ再選を先取りする「トランプ・トレード」が意識される中、トランプ氏は16日公開の米ブルームバーグとのインタビューで、為替政策について、強いドルが問題だと指摘し、人民元と円の弱さを名指しで批判。7月30-31日の日銀金融政策決定会合で、日銀が国債買い入れ減額だけでなく、利上げも行うとの見方も広がり、円高・ドル安が進んだ。

ドル高牽制発言

ただし、バイデン大統領が大統領選挙出馬を辞退したことで、8月の民主党大会での正副大統領候補が誰になるのかを見極めようとする動きや、日銀金融政策決定会合(30-31日)や、米連邦公開市場委員会(FOMC、30-31日)、米7月雇用統計などを控えて、重要テクニカルポイントである200日移動平均と重なる150円水準を維持。

中期上昇トレンドを維持した状況下、重要イベントを迎える週に。日銀会合では国債買い入れ減額は既定路線。減額規模が市場の想定と、どの程度乖離するのかが焦点。また、海外勢を中心に、国債買い入れ減額と利上げをセットで行うとの見方が広がっており、利上げ見送りなら、短期的に失望円売りに傾きやすくなる。

米連邦公開市場委員会(FOMC)では、政策金利は据え置きが確実視されている。CME FEDウォッチでは9月の利下げ確率は87%前後、11月の一段の利下げ確率は59%前後。今回のFOMCでは、声明やパウエル議長の記者会見で、9月利下げに向けたヒントが出てくるか否かが焦点。

変わり映えのないものなら、雇用統計~8月のジャクソンホール待ちになる可能性。150円~160円のレンジで、次なる放れを待つ展開へ移行する。

金:リスク回避で売られるも、押し目買い強い

【今週見通し・戦略】

NY金(8月限)は、2400ドル割れで米利下げ期待を受けて押し目買いが入ったが、バイデン米大統領の大統領選撤退や米国債の利回り上昇を受けて戻り売り優勢となった。

バイデン米大統領が大統領選から撤退を表明したことから米民主党勝利の可能性が上昇し、傾き過ぎたトランプトレードを見直す動きが出た。

上昇トレンドは継続

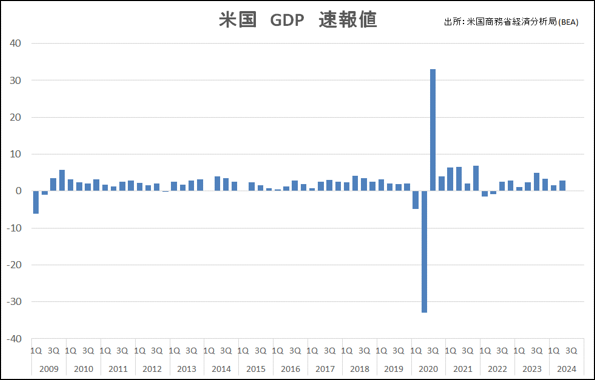

最高値近辺での値動きが続いたことから、利益確定売りも出やすかった中、ドル高に上値を抑えられると、中国人民銀行の利下げをきっかけに急落した。予想以上の米国内総生産(GDP)などを受けて売り優勢となった。

中国人民銀行は、中期貸出制度(MLF)の1年物金利を2.5%から2.3%に引き下げた。主要な政策金利を相次いで引き下げたことで中国経済の状況は予想以上に悪く、需要減少が懸念された。

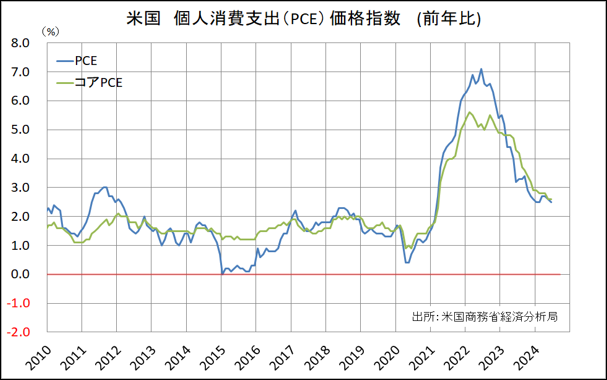

前週末のNY金(8月限)は反発した。米個人消費支出(PCE)価格指数の伸び鈍化を受けて買い優勢となった。6月の米個人消費支出(PCE)価格指数は前年比2.5%上昇した。前月の2.6%から鈍化し、過去4カ月で最小の伸びとなった。9月利下げ見通しが強まった。

突発的なリスク回避が高まった場合、リスクオン商品と共に金は一時的に売られる場面もありそうだが、下値は限定的で、「安全資産」として再度、買い直されそうだ。米大統領選挙に向けて、不確定要因は多く、金相場はリスクオンで買い、リスク回避なら更に大きく上昇と言う流れとなりそうだ。過去、米利下げサイクル入り後の金相場は、株価と比較しても優位性が確認(特に円建て金)されており、価格帯別出来高の厚い2300~2400ドル台への調整安は、買い主体の戦略を考えたい。

【米GDP】

【米PCE】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。