NY金は、ネックラインの攻防戦|【Weekly Report】週間予定

2024年6月17日

週間展望(6/17~6/23)

このページで知れること(目次)

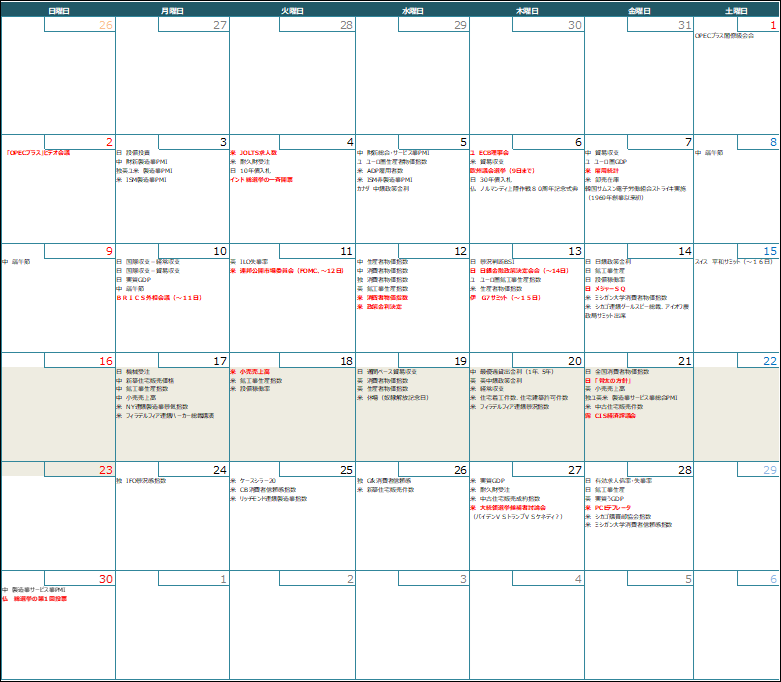

週間予定:日銀議事録・中国住宅販売価格・米小売売上高

前週:年内利下げ予想を1回に変更(FOMC)

ドル円:150-160円のレンジ相場放れ待ち

金:NY金は、ネックラインの攻防戦

【ミシガン大学消費者態度指数】

【ミシガン大学予想インフレ率】

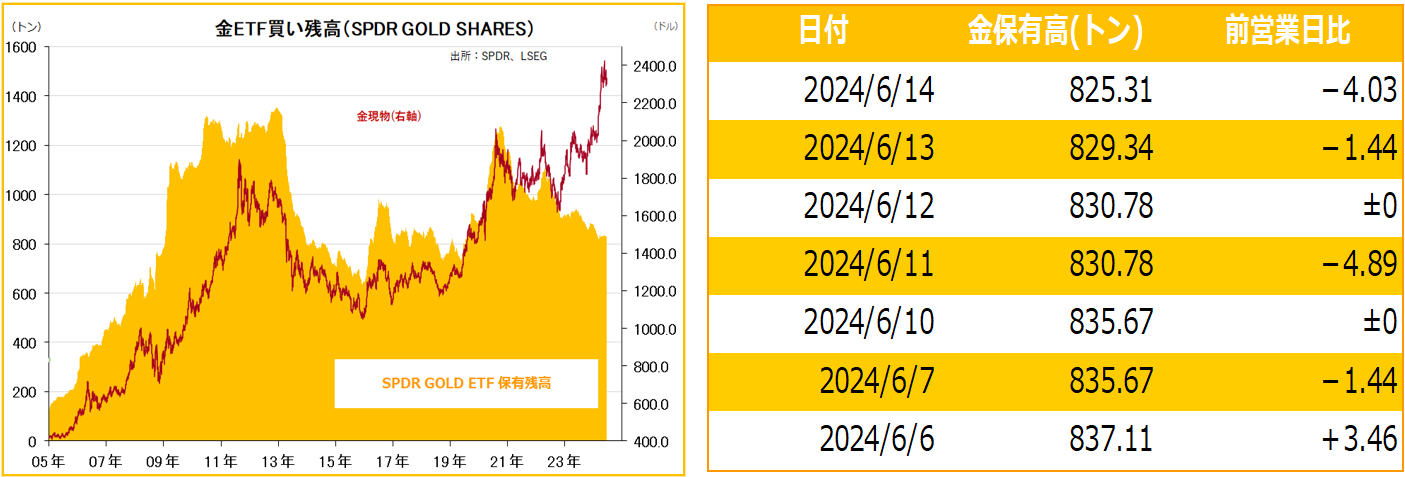

金ETF

週間予定:日銀議事録・中国住宅販売価格・米小売売上高

・日銀議事録 4月会合では植田総裁”円安容認”発言で円売りが加速

・中国住宅販売価格 前回は新築も中古も記録的な落ち込みとなった

・日本消費者物価 5月は電気代大幅値上げの影響で上昇率は拡大する見込み、コアCPIは2%台後半に上昇?

・英中銀政策金利 前回ラムスデン副総裁が利下げを主張、ディングラ氏とあわせ利下げ派が2人に増えた

・米小売売上高 CPI・PPIに続き小売も弱ければ年内の米利下げ思惑強まる

・FRB高官発言

前週:年内利下げ予想を1回に変更(FOMC)

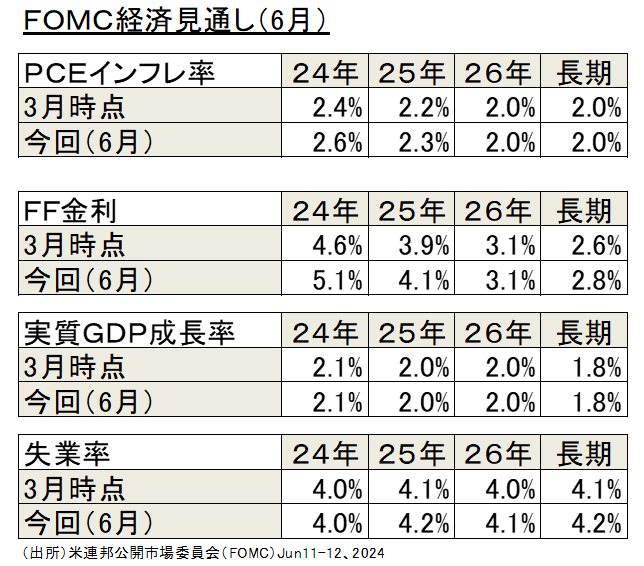

【FOMC】

米連邦公開市場委員会(FOMC)で四半期に1度公表される経済見通しでは、年内の利下げ予想を1~2回に修正し、中央値は1回になった。年内の利下げ回数が中央値で減少するのは2023年12月以来となる。

市場の注目だった年内の利下げ回数は、FOMC参加者の8人が2回、7人が1回、4人がゼロと回答した。パウエルFRB議長はFOMC後の会見でも、(どちらの見方も)「私にはもっともらしく見える」と違いのなさを強調。

今回の経済見通しは、年内の利下げ回数を2回減らした一方、25年と26年の利下げ回数を計2回増やし、26年末の政策金利の着地点は3.1%と3月と変わらなかった。パウエル議長は、物価抑制の進捗が遅れた分も、いずれは取り戻せると示唆。

経済や物価の先行きが強弱混在している中、データ次第で会合ごとに判断するのが、今のFRBの基本姿勢で、今後の物価指標次第では、9月から年2回の利下げを実施する可能性にも含みを持たせた内容で、開始が遅れても着実に利下げはあるという見方に変わりはなく、投資家の安心感と株買い・債券買いを誘った面がある。

ドル円:150-160円のレンジ相場放れ待ち

【今週見通し・戦略】

5月の米消費者物価指数(CPI)が市場予想を下回り、物価上昇の勢いが鈍っているとして円買い・ドル売りが優勢だった場面もあったが、米連邦公開市場委員会(FOMC)の結果が発表され、米連邦準備理事会(FRB)が利下げ転換に慎重になっているとの見方が広がると、ドル円は下値を切り上げ往って来いとなった。

年内1回の利下げ見通し

FOMCでは、政策金利を据え置いた。同時に公表した参加者の政策金利見通し(ドットチャート)では年内の利下げが1回になるとの予想を示した。

パウエル議長はFOMC後に開いた記者会見で、米国の物価上昇率は「依然として高すぎる」との認識を示した。利下げを始める時期については「データに依存するところが大きい」と語り、インフレの再燃リスクに注意を払いつつ政策運営を進める考えを強調した。

日銀金融政策決定会合では、国債買い入れの減額について、次回7月会合で具体的に決める方針を示した。具体策の発表が先送りされたことで、発表後は、ドル買い円売りが進み、158円台前半まで上昇した。

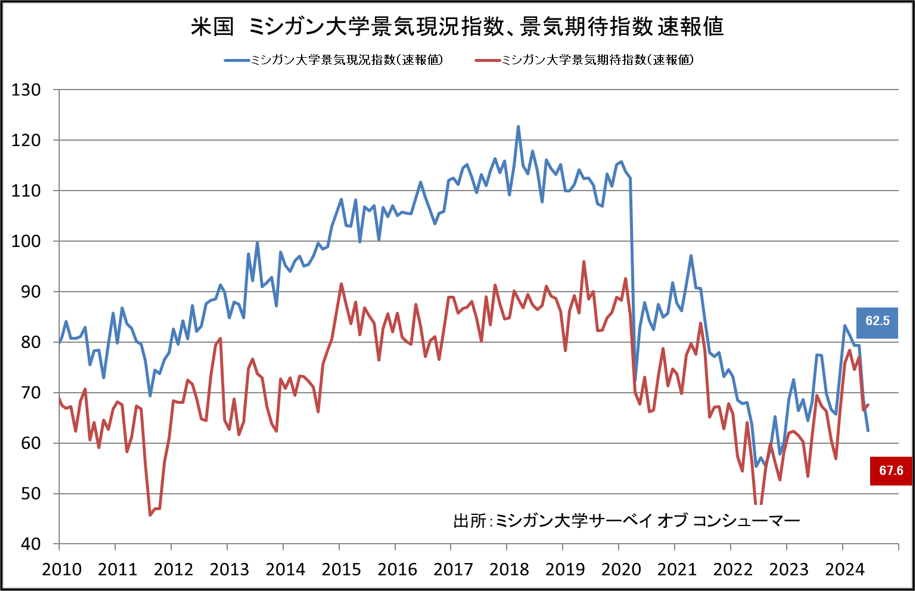

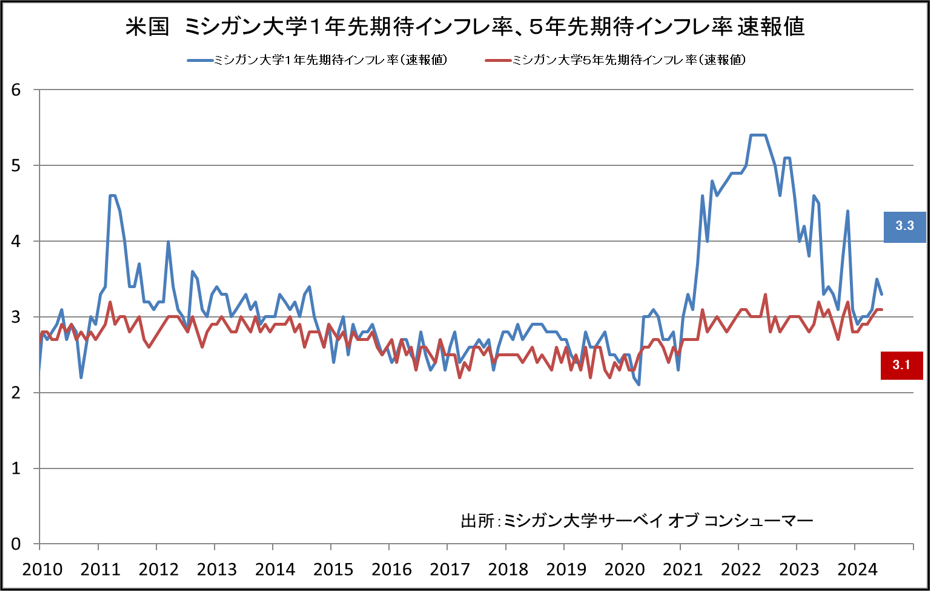

ただし、160円接近水準では、本邦当局の介入警戒感もあり、上値も限定的。前週末には、ミシガン大学が発表した6月の米消費者態度指数(速報値)は、市場予想に反して7ヶ月ぶりの水準に低下し、米消費の減速を意識させた。消費者の1年先の予想インフレ率は3.3%と5月と変わらず。

欧州議会選挙を受けてフランスで国民議会(下院)解散と選挙の実施が決まり、6月末に第1回投票が予定されている。欧州政治の混乱への警戒感から14日はフランスなど欧州の主要株価指数が大きく下げ、幅広い通貨に対してユーロが売られた。

ドル円は、上値も下値も限定的な保合い入りとなっている。引き続き、150-160円のレンジ放れ待ちが継続。

金:NY金は、ネックラインの攻防戦

【今週見通し・戦略】

NY金(8月限)は、終値ベースでネックライン(5/3安値)と重なる心理的節目2300ドルを割り込むと、三尊天井完成や、2023年安値を起点とした上昇チャネル上限割れなどが重なり、テクニカル的な売りが一時的に出そうだが、長い下ヒゲや、長大陽線などのチャート上の底打ちパターンが出れば、買い主体の戦略を考えたい。過去30年間の月間騰落傾向を振り返ると、内外共に金市場は「6月の弱気傾向」が確認できるが、NY金の7月の切り返しは大きく、円建て金は7-9月にかけて、堅調推移となっている。

買い場到来か?

日米欧の債務増加が通貨全般の信認低下につながる中、予算枠や価格高騰もあり一旦、見送られた中国人民銀行「PBOC」の金買いも、長期的な在庫積み増し方向に変化はなく、安値になれば買い付け量を増やすだろう。米国覇権・ドル基軸通貨体制の揺らぎと言う大きなテーマに変化はなく、6月の安値は中長期の買い場となりそうだ。

ネックライン割れからの急落における底打ち確認後の買い参入か、ネックライン割れがない場合は、ボックス相場(2300ドル~2500ドル)放れに付く戦術、もしくは、ネックライン水準で試し買い・ネックライン割れでの分割買いが有効であろう。

G7サミットでは、ロシア制裁で凍結されている資産でウクライナ支援を行うことで合意したが、ロシアは報復を示唆。ロシア最大のモスクワ取引所は12日、ドル建てとユーロ建ての取引を停止した。既に人民元はモスクワ取引所で最も取引される通貨で、5月に取引された全外貨の53.6%を占めている。G7以外でのドル離れが更に進みそうだ。

6月9~11日に行われたアジア太平洋貴金属会議でも、欧米の金価格決定権が落ち込み、アジアが中心になりつつあると議論された。ここ一年以上は、西側マーケットが米金利高を理由にどれだけ売っても大きく下がらず、既に金の価格形成の主役はアジアにあるとされた。欧米の金融要因で売られた安値は、アジアの実需が買い支え、高値を更新していく流れとなりそうだ。

【ミシガン大学消費者態度指数】

【ミシガン大学予想インフレ率】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。