NY金は、三尊天井を形成中|【Weekly Report】週間予定

2024年6月10日

週間展望(6/10~6/16)

このページで知れること(目次)

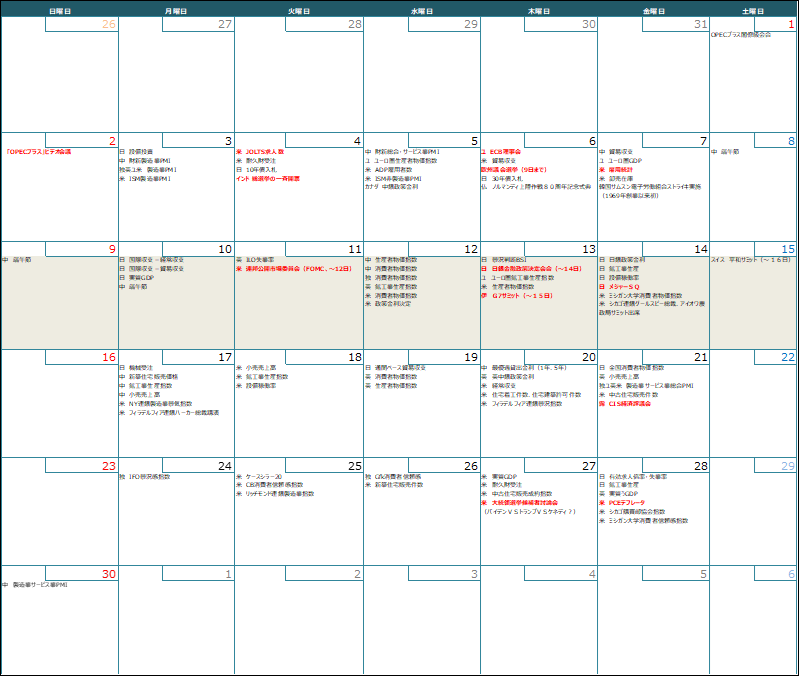

週間予定:米FOMC。日銀金融政策決定会合。メジャ-SQ

前週:4年9ヶ月ぶりに利下げ決定(ECB理事会)

ドル円:150-160円のレンジ相場放れ待ち

金:NY金は、三尊天井を形成中

【米雇用統計】

【雇用統計(非農業部門雇用者数】

金ETF

週間予定:米FOMC。日銀金融政策決定会合。メジャ-SQ

・日本GDP改定 自動車不正問題や個人消費落ち込みの影響で速報値は予想以上のマイナス成長

・米FOMC 「政策金利水準の分布図(ドットチャート)」が注目

・5月米消費者物価指数 前回は総合・コアともに伸びが鈍化、ドル円は急落。

事前予想は前年比+3.4%と4月と同水準、コア前年比は+3.5%と4月の+3.6%から小幅鈍化見込み。前月比は+0.1%と前回から伸びが鈍化。

コア前月比は+0.3%と4月と同水準見込み。

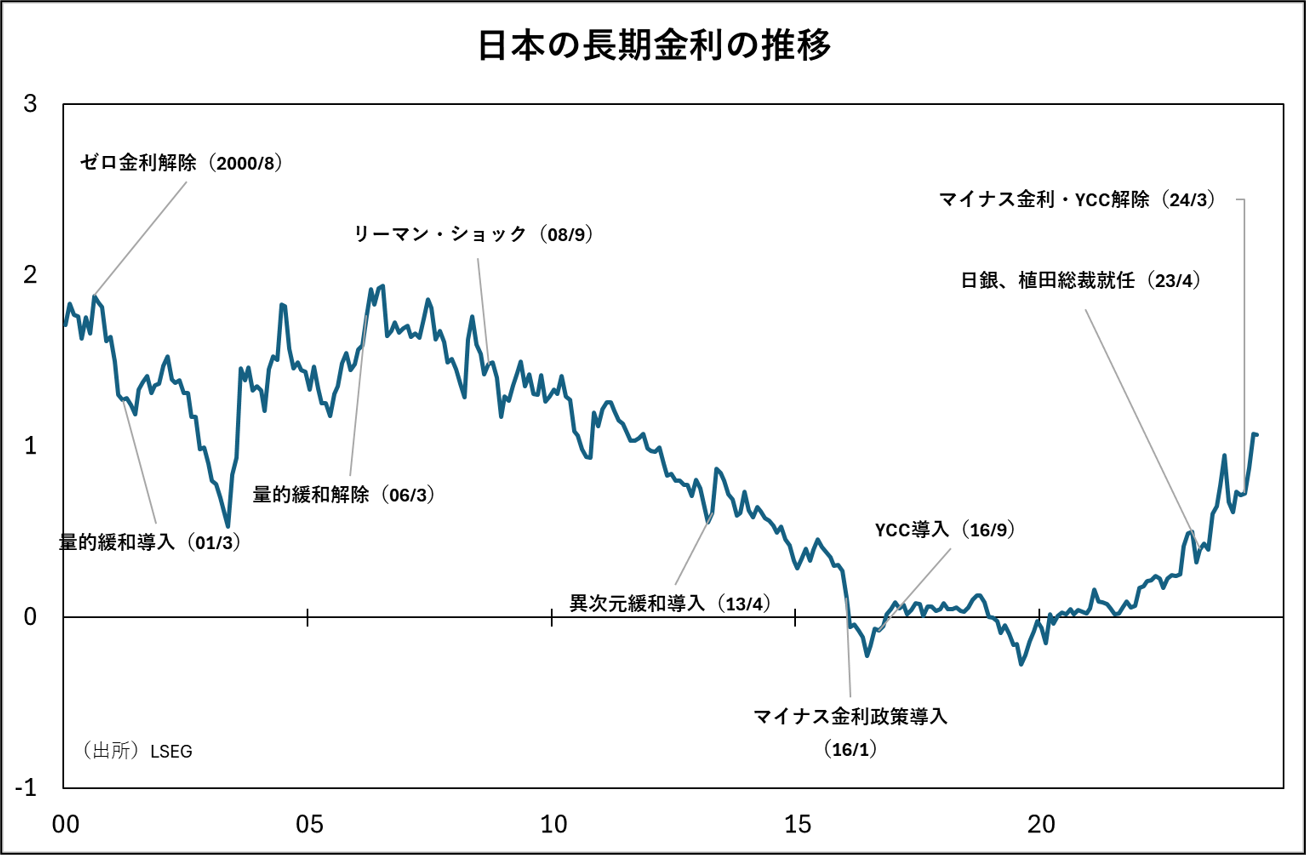

・日銀金融政策決定会合 国債買い入れ減額を決めるとの見方が優勢

前週:4年9ヶ月ぶりに利下げ決定(ECB理事会)

【ECB理事会】

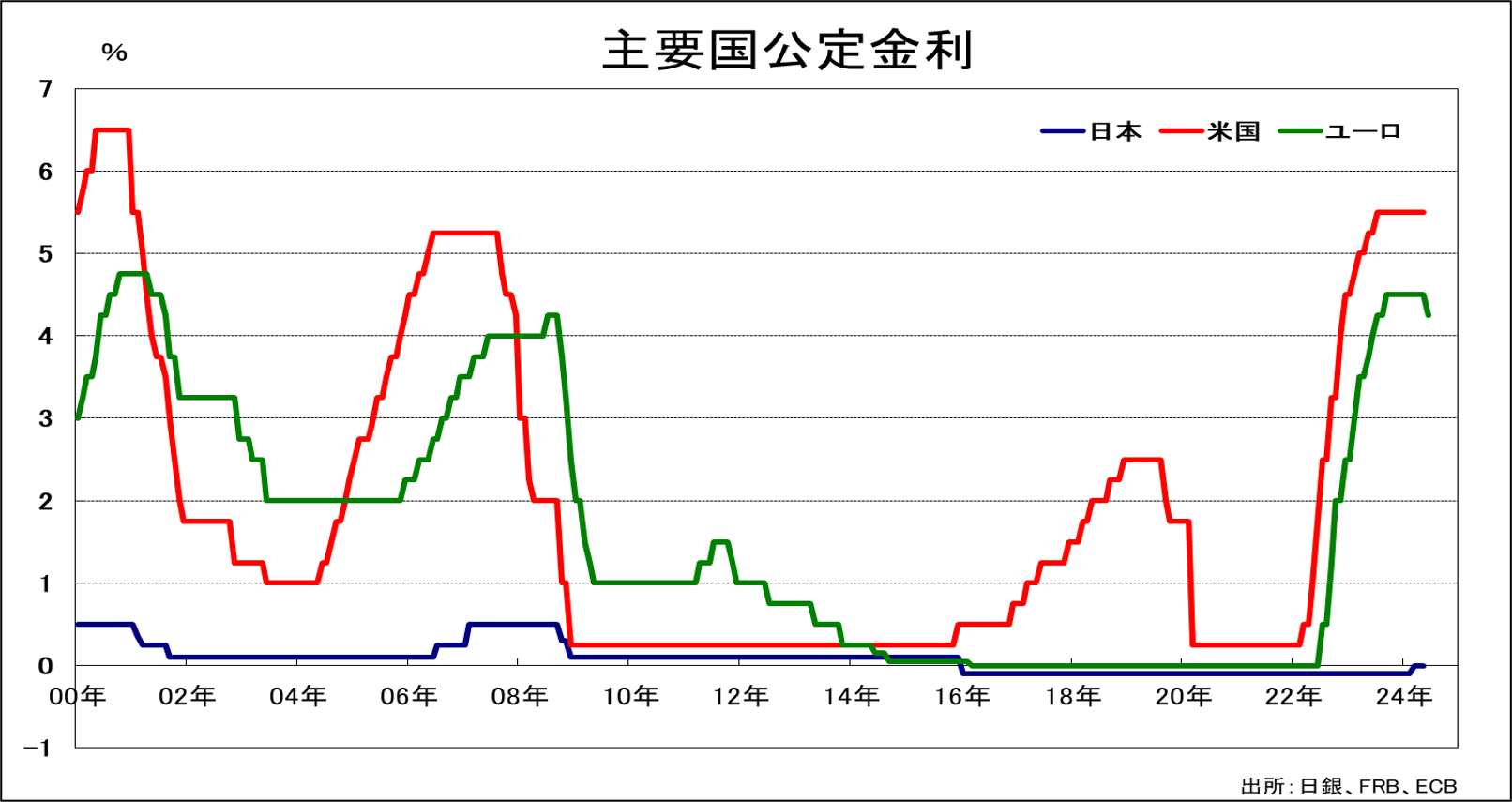

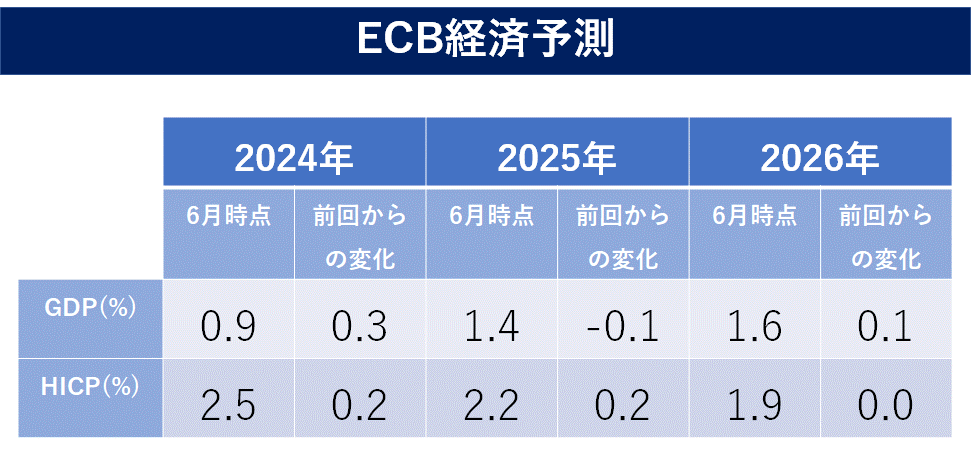

6日の欧州中央銀行(ECB)理事会で、政策金利を0.25%引き下げた。利下げは2019年9月以来、4年9ヶ月ぶり。インフレが中期的に落ち着くとみて、金融引き締めの度合いを緩めるのが適切と判断した。

ラガルド総裁は理事会後の記者会見で、インフレ基調の推移や物価の見通しを踏まえ「金融引き締めの度合いを緩めるのが適切だ」と表明した。これまでの金融引き締めで「インフレ見通しは大幅に改善してきた」とも語り、2%の物価目標達成へ自信を示した。

欧州はウクライナ危機に伴う資源高が直撃し、歴史的なインフレに見舞われた。ECBは22年7月にマイナス金利を解除し、10会合連続で利上げに動いた。政策金利の引き上げ幅は累計で4.5%と過去最速ペースで、その後は4月まで5会合連続で政策金利を据え置いてきた。

5月のユーロ圏の消費者物価指数は速報値で、前年同月比2.6%上昇。上昇率は4月の2.4%から加速したものの、22年10月につけた過去最高の10.6%からは大幅に鈍化している。インフレの主因だった食品・エネルギー価格の落ち着きが大きい。ラガルド氏は本格的な利下げ局面に入る「可能性は高いがデータ次第になる」と述べた。

先進国ではスイスやスウェーデン、カナダも利下げに動いており、米国の9月利下げ期待が高まりつつある状況。

ドル円:150-160円のレンジ相場放れ待ち

【今週見通し・戦略】

日銀の植田和男総裁は6日の参院財政金融委員会で、国債買い入れについて「減額することが適当」などと述べた。日銀の金融政策の正常化が進むとの見方もあり、米長期金利の低下基調によって、主要通貨に対するドル売りの流れとなっている。ただし、150-160円のレンジ相場放れ待ちは継続。

欧州中央銀行(ECB)理事会では、0.25%の利下げを決めた。利下げの織り込みが進んでいた上、ECBが2024年と25年の物価上昇率の見通しを上方修正したため、ユーロ買い・ドル売りが入った。

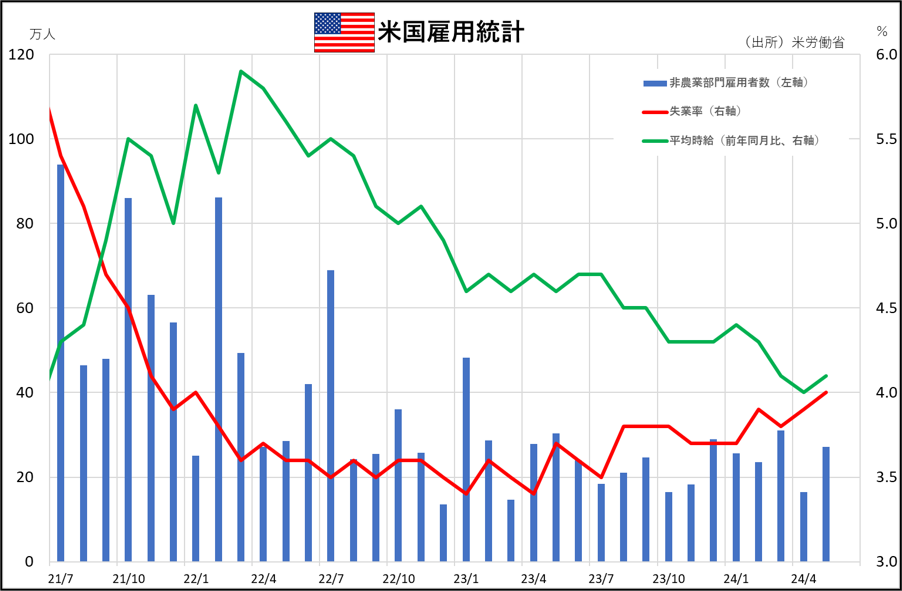

前週末のドル円は、5月の米雇用統計で雇用者数と賃金は市場予想を上回る伸びを示し、米利下げ観測の後退から円売り・ドル買いが勢いづいた。「フェドウオッチ」によると、9月会合でも現在の政策水準を維持する確率は50%ほどと、前日(31.3%)から上昇。

ドットチャートに注目

米連邦公開市場委員会(FOMC)では、FF金利の誘導目標は、5.25%~5.50%で7会合連続の据え置きがコンセンサス。FOMC声明やパウエル議長の記者会見に加え、FOMCメンバーによる最新の経済見通しでメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」が注目。前回(3月)時点では、2024年から2026年まで、年3回の25ベーシスポイントの利下げが適切との見方が示されたが、今回は、2024年の利下げ回数は、3回から2回に修正されるとの見方がコンセンサス。マーケットが反応するとすれば、2025年以降のドット分布かもしれない。日銀金融政策決定会合の結果も、値動きを大きくするかもしれない。引き続き、150-160円レンジ放れ待ち。

金:NY金は、三尊天井を形成中

【今週見通し・戦略】

先週のNY金(8月限)は、ミネアポリス地区連銀のカシュカリ総裁が「政策金利は当面の間、現状の水準で維持されるべき」と述べた事を受けて戻りを売られる場面もあったが、多くの米経済指標が米景気の減速を示し、米長期金利が低下し、ドル安を受けて買い優勢となった。

2023年10月安値を起点とした緩やかな上昇チャネル上限~心理的節目2300ドルが下値支持として機能している。

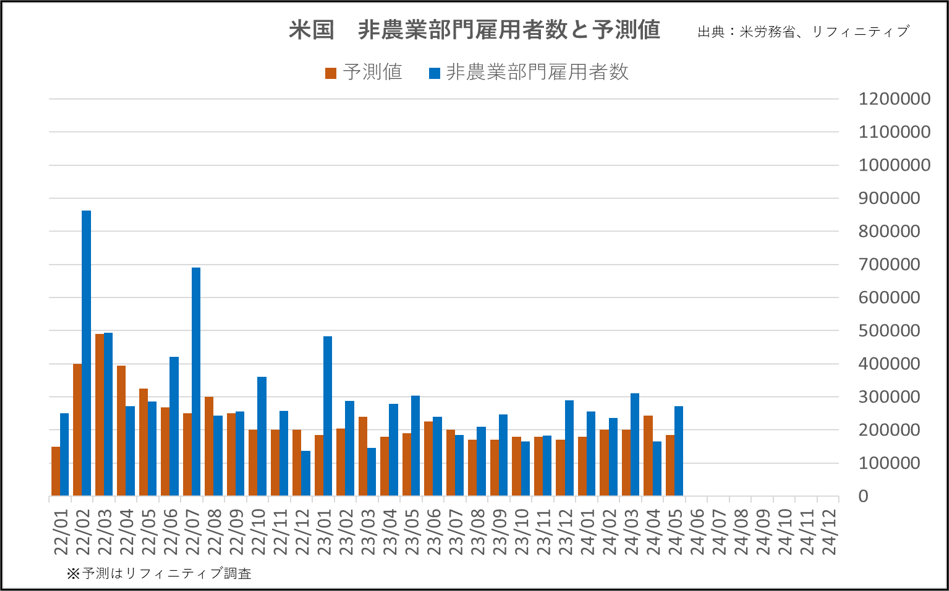

週末のNY金(8月限)は、急反落。5月の米雇用統計で非農業部門雇用者数(NFP)が前月比+27.2万人と、市場予想の+19.0万人を大きく上回ったことから、米金利長期据え置き観測が強まった。米長期金利が大幅に上昇、ドルが急伸し、ドルの代替資産である金は売られた。

ただ、NFPの増加はパートタイム雇用の増加が背景にあり、フルタイム雇用の推移は昨年から引き続き低調。また、パートタイム雇用の増加は急増する外国人労働者によってもたらされている。

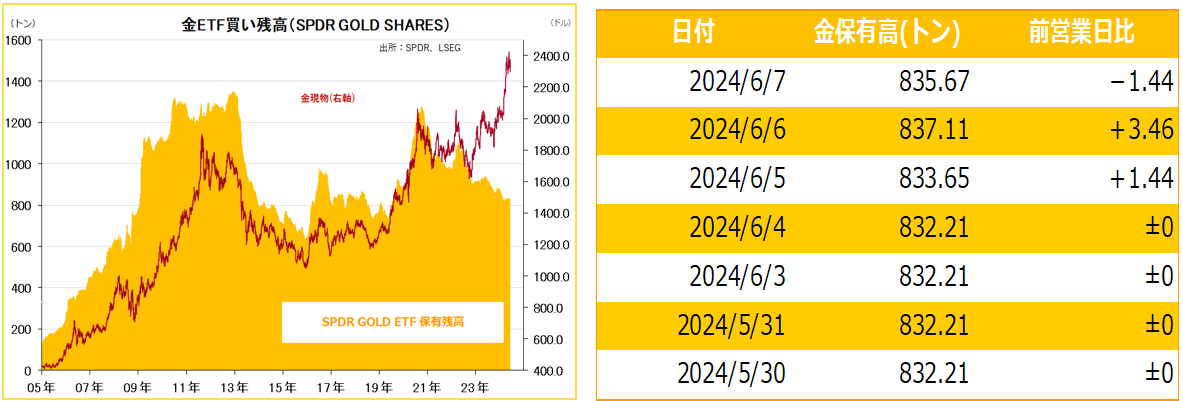

準備資産である金の積み増しを1年半に渡って続けていた中国人民銀行(PBOC)が5月の買い増しを見送ったことも重し。PBOCが保有する5月の金地金は5月時点で7280万トロイオンスと、前月比横ばいとなった。

買い場到来か?

ネックライン(5/3安値)と重なる心理的節目2300ドルを割り込むと、三尊天井完成や、2023年安値を起点とした上昇チャネル上限割れなどが重なり、テクニカル的な売りが一時的に出そうだが、既存レポートやTVでお話した通り、そこで出る安値は久しぶりの中長期の買い仕込み場となりそうだ。長い下ヒゲや、長大陽線などのチャート上の底打ちパターンが出れば、買い主体の戦略を考えたい(6/10付:市場分析レポート参照)。

【米雇用統計】

【雇用統計(非農業部門雇用者数】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。