「安全資産」としての買い継続|【Weekly Report】週間予定

2024年3月25日

週間展望(3/25~3/31)

このページで知れること(目次)

週間予定:米国2月のPCE価格指数、グッドフライデー

前週:米連邦公開市場委員会(FOMC)

ドル円:152円の攻防戦

金:「安全資産」としての買い継続

【先物市場が織り込む利上げペース】

【OPEC財政均衡価格】

金ETF

週間予定:米国2月のPCE価格指数、グッドフライデー

・28日に3月会合の日銀主な意見が公表される、同会合ではマイナス金利を解除し17年ぶりの利上げを決定した

・29日は東京都3月の消費者物価指数、伸びが加速するようであれば早期利上げ観測が高まる可能性

・29日は米国2月のPCE価格指数、1月は前年同月比+2.4%と前回から縮小、21年2月以来の低水準となった。

・27日にウォラーFRB理事が経済見通しについて講演、29日はパウエルFRB議長が討論会に参加する

・29日はグッドフライデーで米国や欧州英国が休場、31日から英国と欧州市場が夏時間入りとなる

前週:米連邦公開市場委員会(FOMC)

【FOMC】

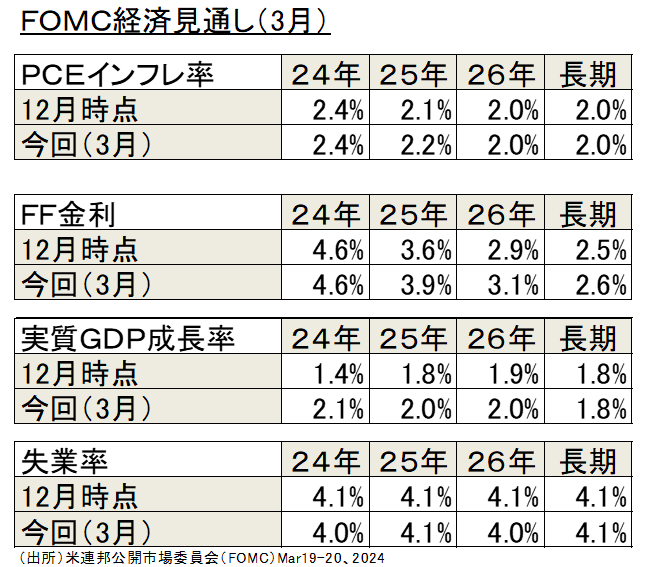

米連邦準備理事会(FRB)は20日に開いた米連邦公開市場委員会(FOMC)で、量的引き締め(QT)を近く減速する方針を固めた。政策金利については年内に3回引き下げる予想を維持したものの、インフレ率は想定を上回る根強さで先行きに不透明さを残す。

QTは、新型コロナウイルス禍への対応で大量に購入した米国債や住宅ローン担保証券(MBS)の保有額を圧縮する措置。記者会見したパウエル議長は「かなり早いうちにペースを緩めることが適切になる」と述べた。

QTの減額は22年6月の開始以降で初となる。FRBの総資産は計1.3兆ドル減って7.5兆ドルとなったが、コロナ禍前と比べるとまだ3.4兆ドル多い。過剰なマネーを吸収する際には取引の目詰まりが金利の乱高下を招くリスクがあり、時間をかけて圧縮を進める必要があると判断した。

FOMC参加者は同日に公表した経済見通しで、24年末時点での米個人消費支出(PCE)物価指数の見通しについて、エネルギーと食品を除くベースでの上昇率を前回の2.4%から2.6%に上方修正した。

24年10~12月期の経済成長率(前年同期比)は1.4%から2.1%に引き上げ、24年末の失業率の予想を4.1%から4.0%に引き下げた。

ドル円:152円の攻防戦

【今週見通し・戦略】

3月18-19日の日銀金融政策決定会合では、マイナス金利を解除するとともに、長短金利操作(イールドカーブコントロール、YCC)の枠組みを撤廃、上場投資信託(ETF)の新規買い入れを停止することなどを決定した。

17年ぶり利上げ

政策金利は-0.1%から0-0.1%に引き上げられた。YCCの枠組みは撤廃するものの、おおむねこれまでと同額の長期国債の買い入れを継続するとしている。

マイナス金利解除などが決定したものの、おおむね事前に報道されていたことで市場への織り込みが進んでいたことや緩和的な金融環境継続が示されたことで、円売りの動きが広がった。

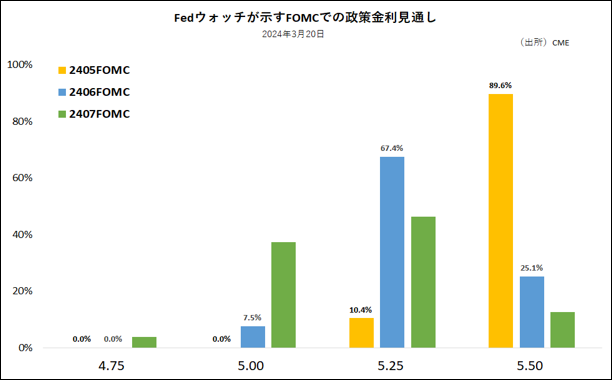

利下げ3回見通し維持

米連邦公開市場委員会(FOMC)では市場予想通りに政策金利を5.25-5.50%に据え置いた。5会合連続での据え置きとなる。市場では年内の利下げ回数が2回に減るとの警戒感も出ていた中、政策金利見通し(ドットチャート)で2024年末の予想が年内0.25%の利下げ3回を織り込む水準で維持した一方、経済成長率見通しを上方修正した。米GDP見通しが上方修正され、3月のフィラデルフィア連銀製造業景況指数はマイナスの市場予想に対してプラス圏を維持するなど米国景気の強さも意識されている中、日本政府・日銀が円買いの為替介入に動くとの警戒も強く、ドル売りの動きは限定的となっている。

三角保合い上限の152円水準の攻防が焦点。日銀金融政策決定会合ではマイナス金利政策の解除など大規模緩和の修正を決めた一方で、緩和的な金融環境が継続するとの見通しが示されたことで、米金利は高止まり予想から日米金利差縮小思惑が直ちには、高まりにくい地合いとなっている。ドル円は、152円を上抜けると、一時的に踏み上げが出そうだが、インフレ再燃がなければ戻りは売られやすいか?

金:「安全資産」としての買い継続

【今週見通し・戦略】

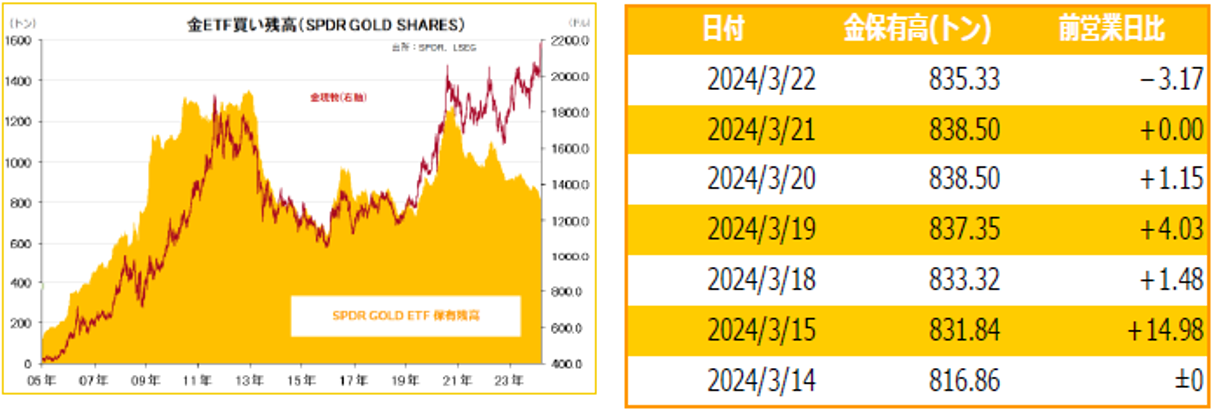

NY金(4月限)は、米連邦公開市場委員会(FOMC)で年3回の利下げ予想が維持されたことを受けて急伸した。市場の一部では、米CPI・PPIなどの高止まりから年2回へ金利引き下げ観測が後退するとの思惑もあったが故に、ポジティブサプライズとなった。

金先限は円安も支援要因となり、上場来高値1万0734円を付けた。

日銀金融政策決定会合でマイナス金利解除とイールドカーブコントロール(YCC)廃止を決定したが、「当面、緩和的な金融環境が継続する」と明記されたことで、ドル円は円高に振れず、151円台を維持していることも円建て金の追い風となっている。

前週末のNY金(4月限)は、反落した。前日の時間外取引で中心限月としておよそ2週間ぶりに過去最高値を更新した後で、持ち高調整や利益確定の売りが優勢だった。スイス中銀の予想外の利下げをきっかけとしたドル高が続き、金に利食い売りが出た。米連邦準備理事会(FRB)の利下げ見通しを受けて米国債の利回りが低下したが、ドルを買い戻す動きが続いたことが圧迫要因になった。

高まる地政学リスク

内外ともに上場来高値を更新後は、調整に入ったものの、値幅調整でなく、日柄調整後に上放れた。米国覇権・基軸通貨ドルの揺らぎと言う大きなテーマの中、地政学リスクの高まりもあり、金の押し目を買い拾う動きは強い。押し目買い戦略を維持したい。

【先物市場が織り込む政策変更ペース】

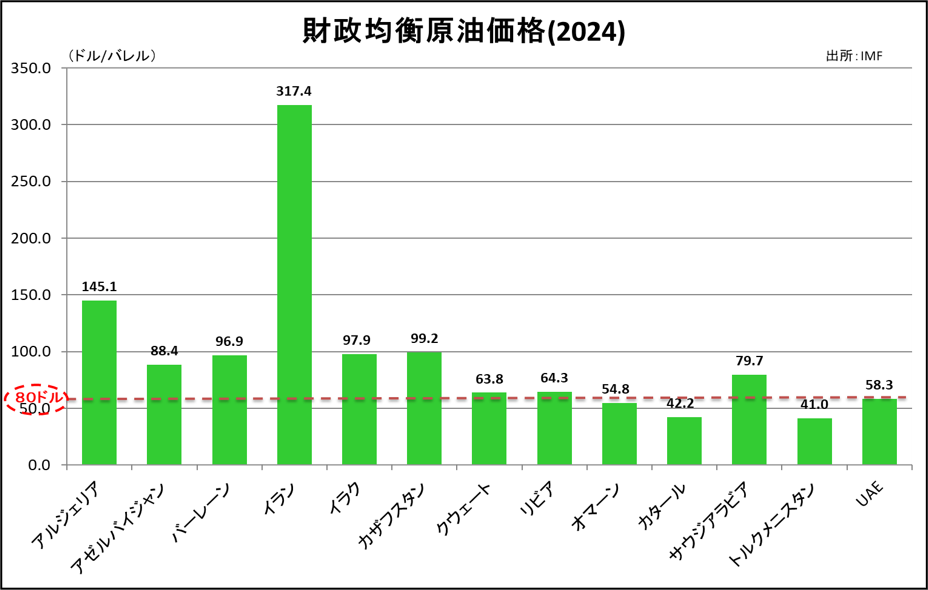

【OPEC財政均衡価格】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。