Weekly Report 2023年12月25日(月)

2023年12月25日

週間展望(12/25~12/31)

このページで知れること(目次)

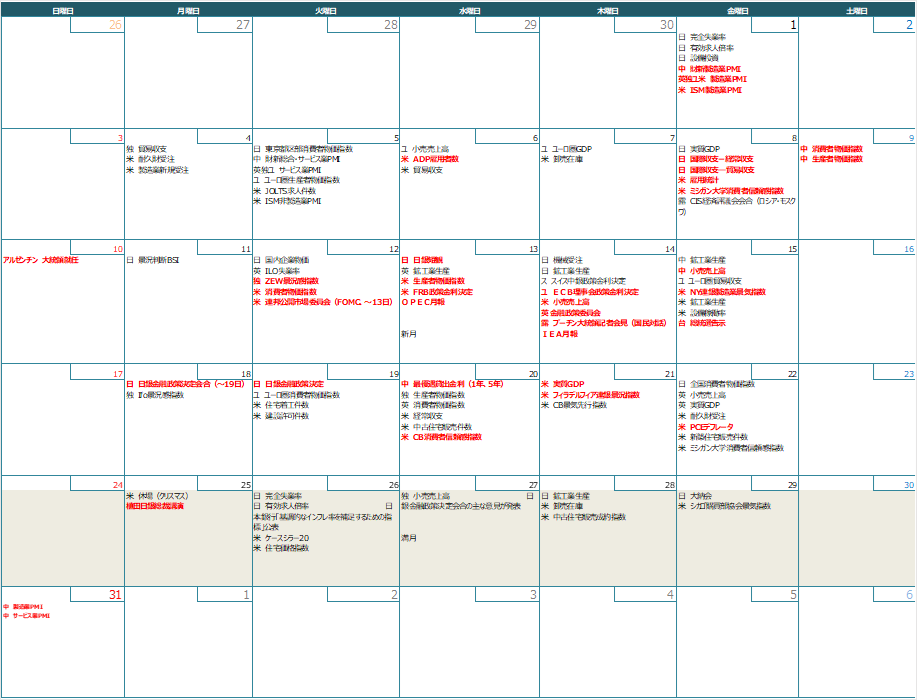

週間予定:植田日銀総裁講演

前週:紅海やスエズ運河の通航を避ける動き

ドル円:米利下げ観測から下値試しの流れ

金:200日移動平均線を回復

【米PCE】

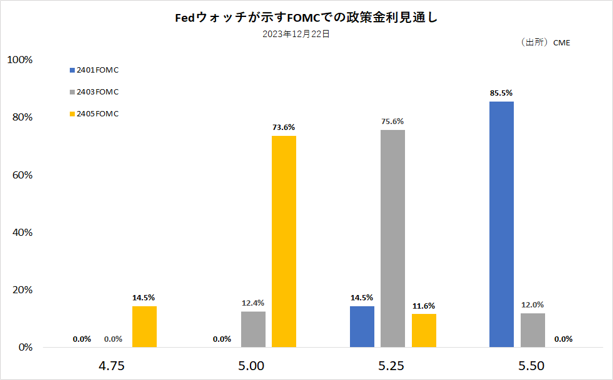

【CME Fedウォッチ】

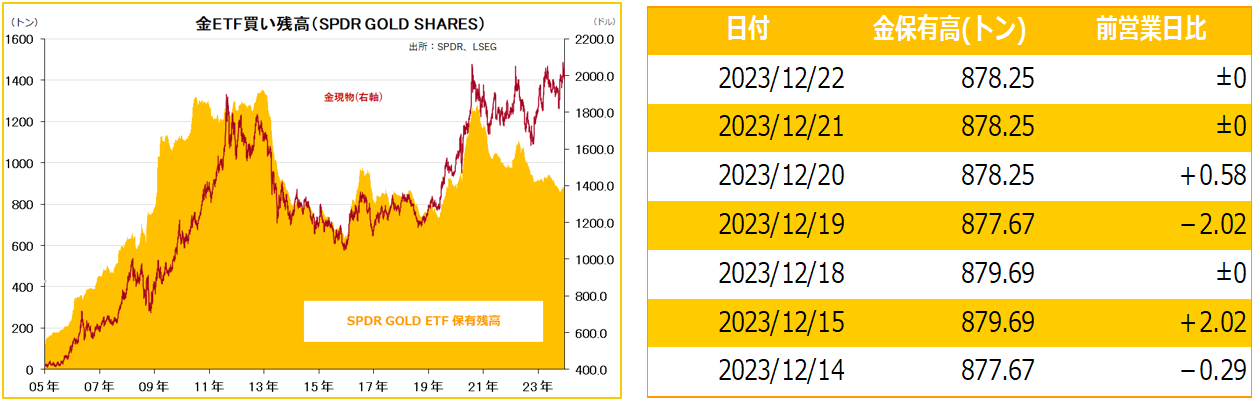

金ETF

週間予定:植田日銀総裁講演

25日に植田日銀総裁が日本経済団体連合会審議委員会で講演を行う。日銀金融政策決定会合の会見からの大きな乖離が見られる可能性は低いが、質疑応答などで今後の出口に向けた姿勢が出てくると材料視される可能性も。

26日には日本銀行が「基調的なインフレ率を補足するための指標」を公表する。22日に発表された11月の消費者物価指数(生鮮除く前年比)は2.5%と10月の2.9%から鈍化。10月は9月の2.8%から反発。

日本銀行調査統計局は上昇・下落品目比率、刈込平均値、最頻値、加重中央値を試算し、原則として、全国消費者物価指数の公表日の2営業日後の14時を目途に基調的なインフレ率を補足するための指標を公表している。

27日には今月の日銀金融政策決定会合の主な意見が発表されます。声明や総裁会見を見る限り緩和維持姿勢が強く感じられたが、物価を警戒する動きなどが委員の意見として出てきているのかなどが注目される。

前週:紅海やスエズ運河の通航を避ける動き

【紅海危機】

紅海はアジアと欧州をスエズ運河を経由して最短で結ぶ国際海運の要衝。喜望峰回りは輸送にかかる日数が10〜20日延び、燃料費もかさむ。紅海は原油や液化天然ガス(LNG)の主要輸送路にもなっており、迂回の動きが拡大・長期化すればエネルギー価格の上昇圧力になる。一旦、おさまりかけたインフレ圧力が再燃するリスクは残ったままだ。

世界の海運では太平洋と大西洋を結ぶパナマ運河も干ばつにより、通航船舶数を制限しており、2大運河が同時に混乱を抱え、国際的なサプライチェーン(供給網)への影響は避けられなくなっている。

米中央軍は23日、紅海で活動中のミサイル駆逐艦ラブーンが、イエメンの親イラン武装組織フーシの支配地域から飛来した無人機4機を撃墜したと発表。

米国防総省は23日、インド沖約370キロのインド洋でリベリア船籍の日本のタンカーが、イランからの無人機による攻撃を受けたと明らかにした。

中東の地政学リスクの高まりがホルムズ海峡に及んだ場合、日本への悪影響は計り知れない。日本の原油輸入における中東依存度は過去最高の98%を記録している。ウクライナ危機が発生以降、ロシア原油の禁輸方針を決定した結果、代替供給源は中東に見出すしかないという状況になっている。

ドル円:米利下げ観測から下値試しの流れ

【今週見通し・戦略】

12月7日に植田日銀総裁が参院財政金融委員会で「年末から来年にかけて一段とチャレンジングな状況になる」と発言し、海外勢を中心に早期のマイナス金利解除を期待する動きとなったが、日銀金融政策決定会合で、現状の金融政策が維持され、声明でも従来通りの緩和姿勢維持が示された。

ドル円は、日銀金融政策決定会合及び日銀総裁会見を受けて、戻りを試す場面が見られたものの、戻りは限定的。

21日に内閣府が示した政府経済見通しで来年度の消費者物価指数見通しについて前年比+2.5%と、前回の+1.9%から大きく上方修正。インフレターゲットの2%を上回る水準を見越す動きとなっており、早期のマイナス金利解除期待が再燃。

200日移動平均線割れ

ドル円は、1月安値~11月高値までの上昇に対する38.2%押しと重なる200日移動平均線を再度、割り込んできた。米当局者からけん制発言が相次いだものの、FOMCでのパウエルFRB議長21日の米GDP確報値が下方改定されたことで、来年の米利下げ開始観測が再燃し、ドル売り圧力が広がった。

12月14日の下ヒゲ安値を割り込むと、1月安値~11月高値までの上昇に対する半値押し(139.56円)~61.8%押し(136.64円)が試される流れとなりそうだ。

1月安値を起点とした上昇トレンドは140円水準を通っている。チャート上の節目は2022年7月安値137.22円。上値抵抗は、心理的節目145円。

今週は、一連の日銀関連の材料の内容次第では後付的に、円高ドル安要因となる可能性。12月25日がクリスマス、26日はボクシングデーで欧州市場は休場となる。年末年始休暇ムードとなりそうな中、薄商いの中、値が飛びリスクには注意したい。

金:200日移動平均線を回復

【今週見通し・戦略】

先週のNY金は、米金融当局者の早期利下げ牽制発言(米クリーブランド地区連銀のメスター総裁は、利下げ時期について金融市場は連邦準備理事会(FRB)より「やや先走りしている」との見方を示した。ニューヨーク連銀のウィリアムズ総裁もFRBが早ければ3月にも利下げの動くとの市場の観測に対し、「考えるのも時期尚早」との見解)に上値を抑えられるものの下値は限定的。13日のFOMCでのパウエルFRB議長のハト派的発言を押し戻すほどではないとの見方から、金の押し目買いは継続した。

12月FOMCで当局者は来年3回の利下げを予想しているのに対して、CMEフェドウォッチでは、来年3月の米連邦公開市場委員会(FOMC)の利下げ確率が70.6%(前週64.7%)と上昇しており、来年末の政策金利は3.75~4.00%(現在5.25~5.00%)と6回の利下げを織り込む動きと、やや行き過ぎの感も強い。

6回の利下げを織り込む動き

1974年以降の米利下げ局面を振り返ると、利下げ開始から1年間は、平均して金相場の優位性が確認できる。来年は米大統領選挙の年でもあり、選挙前に株高に持っていきたい政治的圧力を考慮すると、インフレ鎮静化が続いているなら、米景気後退の兆しと共に利下げの前倒しもあるだろう。

仮に、再度インフレが強まり、金利の引き上げに転じざるを得ないような事態となれば、金利高でも金は下げず、「安全資産」として大きく跳ね上がりそうだ。

イスラエルのガザ攻撃で、オリンピックイヤーのテロリスクも着実に高まっている。緩やかに上がるか、激しく上がるか、いずれにしろ、金の上昇トレンドは継続見通しだ。ロシアは、2024年の「BRICS会議」の議長国。2024年1月にUAEとサウジ、イラン、エジプトなどを加盟国として迎える。イスラエル・パレエスチナ問題をきっかけに、米主導の世界秩序に異を唱えるイスラム諸国や「グローバルサウス」の力は、政治的にも経済的にも増していきそうだ。ドルの基軸通貨体制を支えてきた「原油取引の米ドル決済(ペトロダラー体制)」が本格的に人民元やルーブル決済にとって代わるのも、それほど時間はかからないかもしれない。

一方、米国は大統領選挙に向けて、益々、内向き姿勢を強め、国内分断も進みそうだ。政治的不安定さと共に、2024年は「安全資産」としての金は、内外ともに史上最高値を更新していくだろう。NY金は、2020年以降、上値抵抗として機能している心理的節目2100ドルを明確に上抜いてくると、レンジを大きく切り上げるだろう。JPX金は円高が上値抑制要因だが、それ以上に、マザーマーケットのNY金(ドル建て金)高の影響度合いが強い。円高を海外金高が相殺して、下値は限定的という流れが継続しそうだ。

【米PCE】

【CME Fedウォッチ】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。