Weekly Report 2023年8月21日(月)

2023年8月21日

週間展望(8/21~8/27)

このページで知れること(目次)

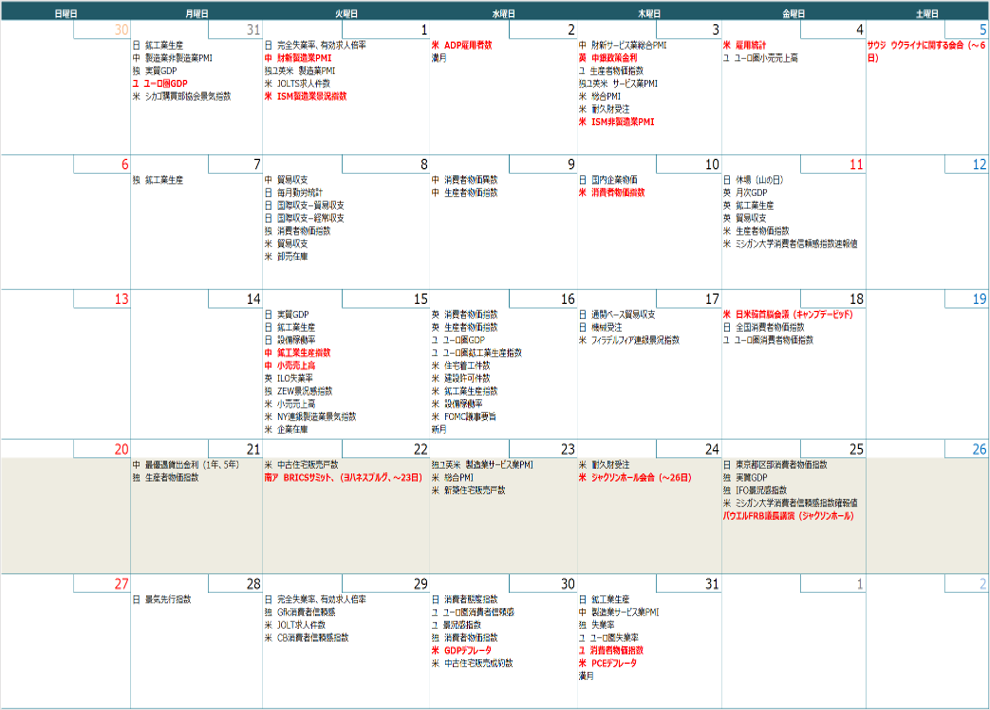

週間予定:ジャクソンホール会議・BRICS首脳会議

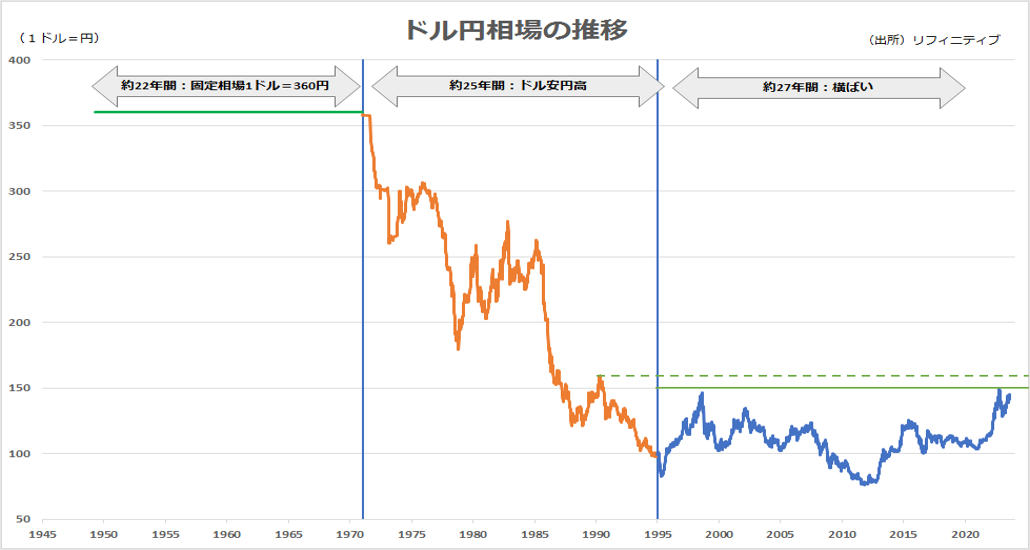

前週Review:長期横ばい相場の継続or終焉?

ドル円:パウエルFRB議長講演に注目

金:米金利上昇(弱材料)VSドル離れ(強材料)

【米30年住宅ローン金利】

【中国小売売上高】

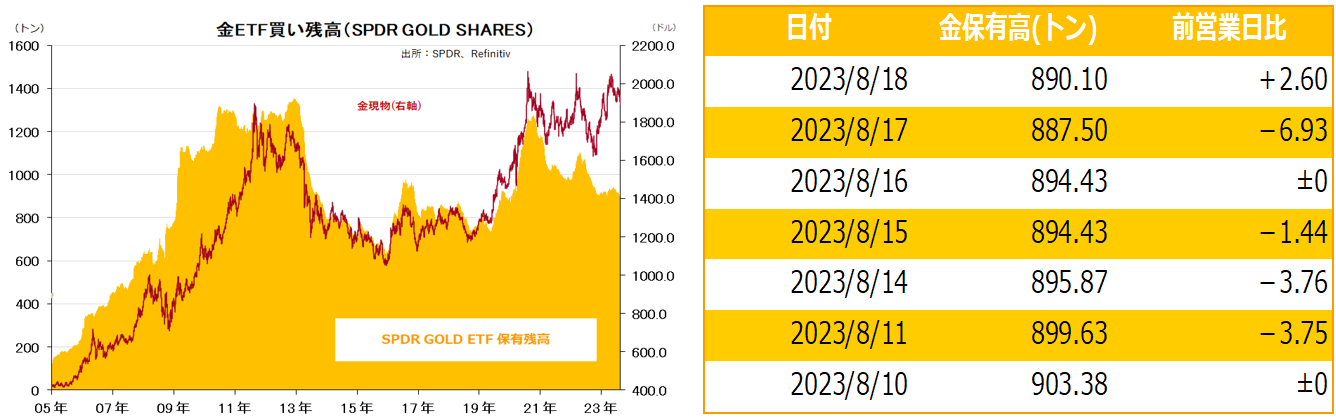

金ETF

週間予定:ジャクソンホール会議・BRICS首脳会議

カンザスシティ連銀が主催する経済シンポジウム「ジャクソンホール会議」は、1978年にスタートし、1982年からワイオミング州にある避暑地ジャクソンホールで実施されている。

米連邦 準備制度理事会(FRB)を始め、ユーロ圏、英国、日本などの先進国中銀関係者、著名エコノミストなどが招かれて、金融政策・世界経済などについて議論を行う重要な場となっているが、原則、非公開で行われる。公開プログラム内容も、基本的に24日朝まで公表されない。

同シンポジウムが市場の注目を集めたのは2010年、バーナンキFRB議長が、講演で量的緩和の再開を示唆したことが材料視された。実際に同年11月のFOMCで量的緩和政策第2弾(QE2)の実施が決定した。バーナンキ総裁は2012年の量的緩和政策第3弾(QE3)開始時にも、同会議で追加的な緩和を示唆し、ジャクソンホール会議を使って市場との会話を行った。

2014年にはドラギ欧州中央銀行(ECB)総裁が追加的な緩和を示唆し、同年9月のECB理事会で利下げを実施した。

パウエル議長もコロナ禍でオンライン開催となった2020年には「今後は一定期間の平均で2%を目標とする」と発言。パンデミックを受けて2020年3月以降急速な金融緩和が進む中、一時的に物価が2%のターゲットを超えることを許容するものと、メッセージを与えた。

今回のジャクソンホール会議では、パウエル議長が現状をどのようにとらえ、米国の今後の姿勢をどのように示すかが注目。

前週Review:長期横ばい相場の継続or終焉?

【150円の攻防戦】

ドル円は、政府・日銀が2022年9月22日にドル売り・円買い介入を実施した145円台まで続伸したが、強い牽制がなかったのは、特定水準を介入ポイントと認識されないようにすることに加え、ドル円の変動率も比較的落ち着いていることなどが背景。

ドル売り・円買い介入の場合、「外貨準備」に計上されているドルが、ドル売りの原資に充てられる。この外貨準備は、政府の外国為替資金特別会計(外為特会)と日銀が保有する外貨準備資産で構成される。7月末時点の外貨準備残高は、外貨証券が9,879億ドル、外貨預金(外国中央銀行及び国際決済銀行への預金)が1,359億ドルとなっており、合計約1.1兆ドルがドル売り原資。

ドル建て外貨預金は、そのままドル売りの原資として使えるが、米国債を原資とする場合、米国債の売却を伴うドル売り介入は、米国債の売却が利回り上昇要因となるため、介入には米当局の理解が必要。昨年9月と10月に実施されたドル売り・円買い介入は、米国の同意のもと米国債売却で実施されたと推測される。

昨年秋の介入額は9.2兆円。今後、為替相場が過度に変動、前回同様の規模の介入は可能とみられる。

鈴木俊一財務相は15日の閣議後会見で、為替介入に踏み切る水準に関し「絶対的な数字があってそれを防衛するためにやるということではなく、まさにボラティリティーの問題」との認識を示している。

前回の介入時には、財務省、金融庁、日銀は、2022年9月22日の介入実施前に、9月8日に国際金融資本市場に関する情報交換会合(3者会合)を開催。続いて、9月14日には、日銀による「レートチェック」が実施された。今回も価格水準だけでなく、これらの当局の動きの有無にも注意したい。

長期チャートからは、90年代からワークしている150円水準の攻防が焦点。同水準を明確に上抜けると、長く続いたボックス相場の終焉が意識される。円安加速のリスクありで、ボラティリティが高まりながら同水準を抜けてくるなら、介入が入るだろう。

ドル円:パウエルFRB議長講演に注目

【今週見通し・戦略】

昨年9月に政府・日銀が円買い・ドル売りの為替介入に踏み切った145円水準を上抜いても、強い牽制はなかった中、7月の米住宅着工件数や、7月の米鉱工業生産指数などの米経済指標が米景気の底堅さを示す内容だったうえ7月開催分のFOMC議事要旨で、追加利上げの可能性が示唆されたことで、米金融引き締めが長期化するとの見方から、米債券市場で長期金利が上昇。

日米金利差の拡大から円売り・ドル買いが進んだ。3月安値を起点としたエリオット波動の第5波動の目標値(第1波と同値幅上げ:145.38円)を達成。

その後、ロンドン市場で「中国当局が国有銀行に為替介入の強化を指示」と報じられると、ドル売り・オフショア人民元買いの動きが広がり、対主要通貨でドル売りに振れ、ドル円も調整入りとなった。

米債券需給悪化

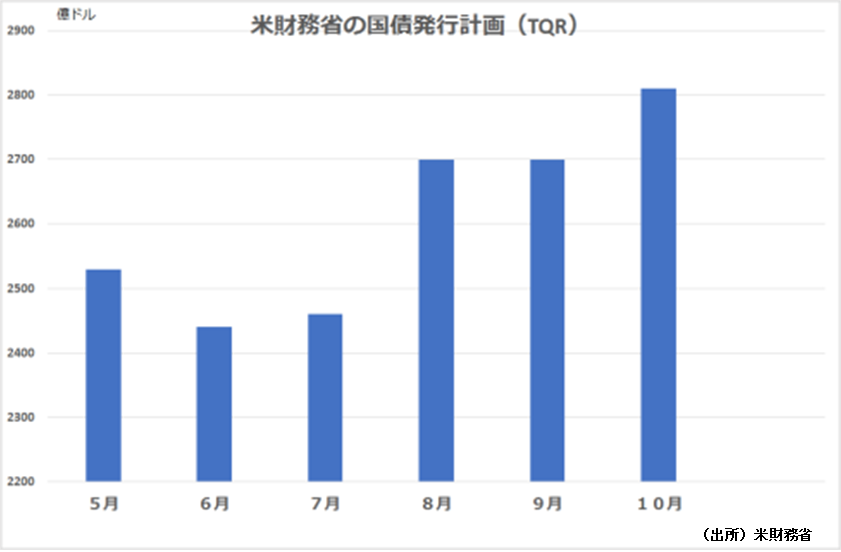

QT(量的引き締め)によるFRBの資産圧縮(米国債など保有資産の定期的な売却)額は合計1兆ドル規模に達する中、米財務省の国債発行計画(TQR)は、8~10月に増加する。需給面から米国債には利回り上昇圧力が掛かりやすい。

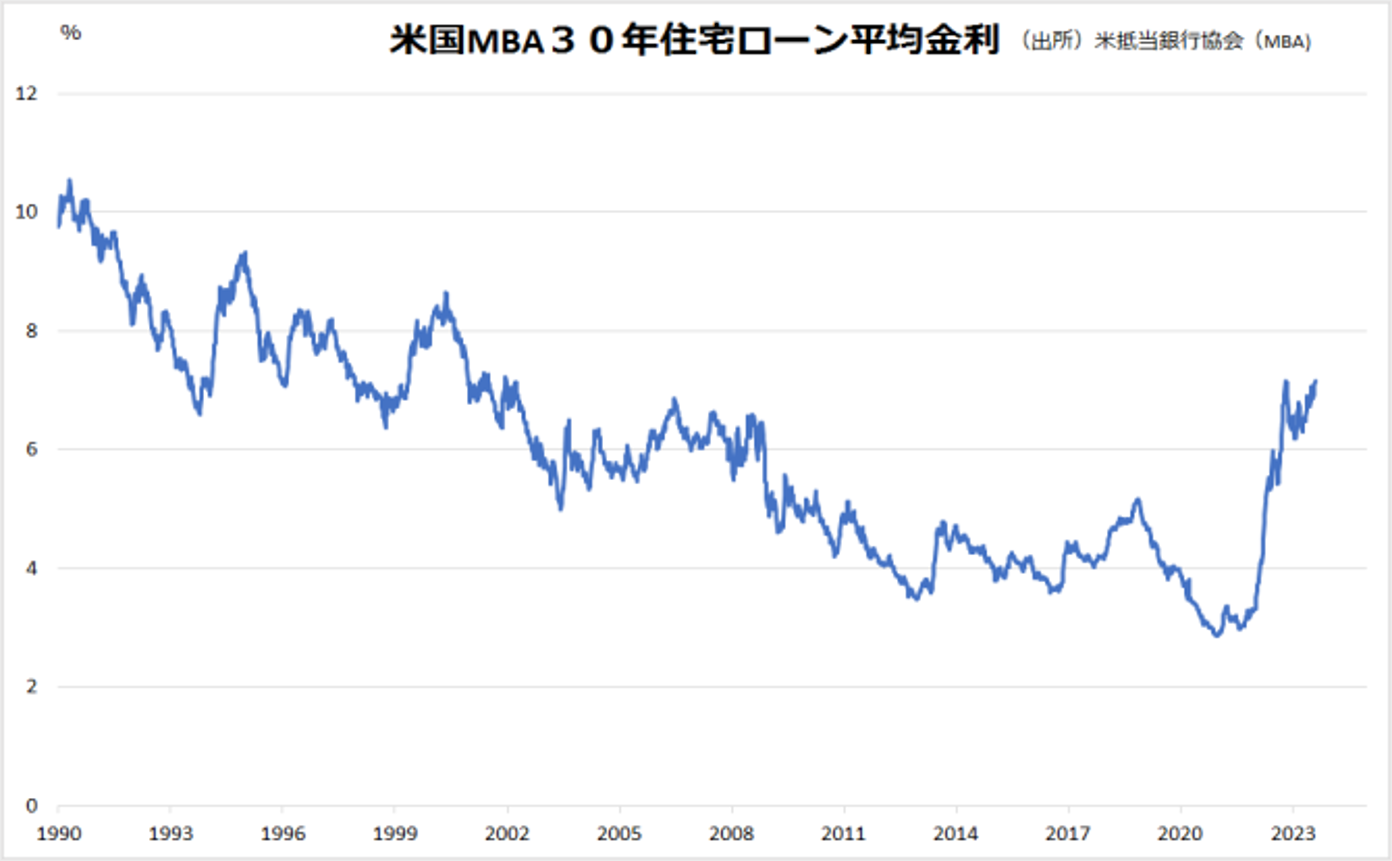

また、フィッチによる米国債の格下げであらゆるローン金利が影響を受けている。米抵当銀行協会(MBA)30年物住宅ローン平均金利は、2002年4月以来、約21年ぶりの高水準となっている。

24~26日にはジャクソンホール会議が開催される。パウエルFRB議長の講演は25日に予定されており、発言が注目される。日本からは植田総裁が出席すると見られるが、各中銀の姿勢の差が見えると、材料視される可能性も。

一方、様子見モードから、改めて三角保合いに入る可能性も。BRICS首脳会談(22-24日)もあり、投機的な仕掛けがあれば変動率は高まる。

8月の月間騰落は、円高ドル安傾向。

金:米金利上昇(弱材料)VSドル離れ(強材料)

【今週見通し・戦略】

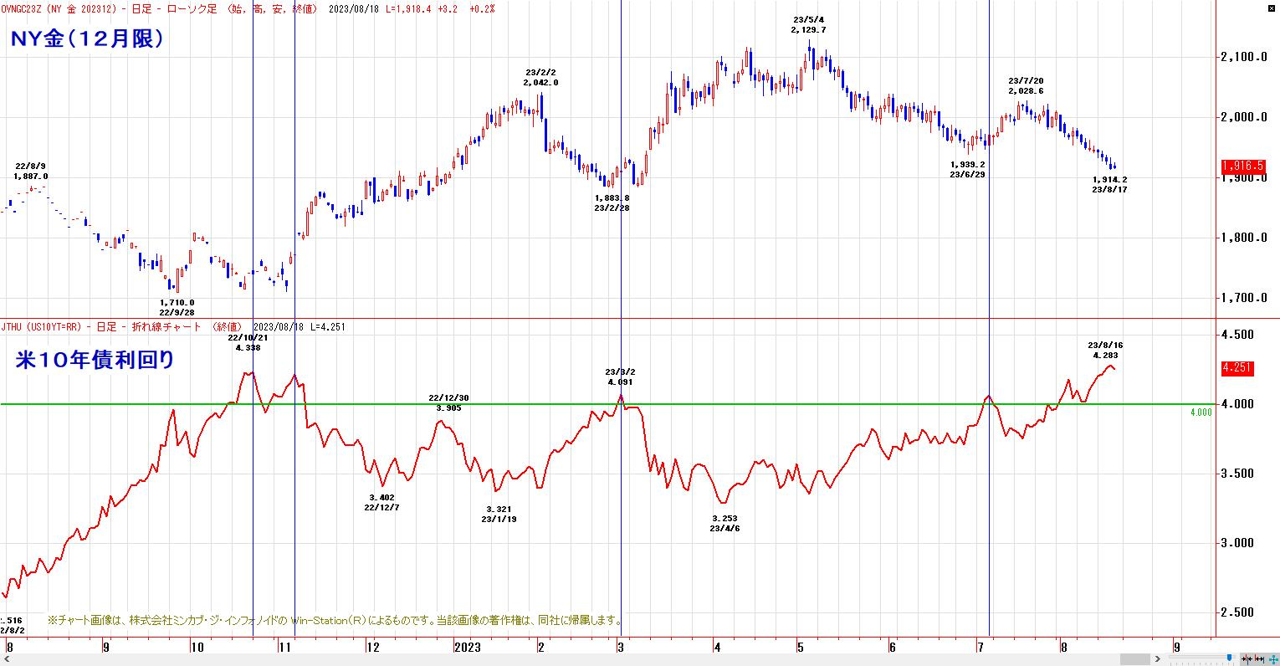

NY金(12月限)は、米国債の格下げや、国債発行増による需給悪化を意識した債券売り(金利上昇)を嫌気した流れが継続。

7月の米住宅着工件数や、7月の米鉱工業生産指数などの米経済指標が米景気の底堅さを示す内容だったことに加え、7月の米連邦公開市場委員会(FOMC)議事録で、インフレ次第で追加利上げの可能性がある事が示され、ミネアポリス連銀のカシュカリ総裁は15日、インフレは依然として高水準との認識を示し「(利上げが)終わったとはまだ言えない」と話したと伝わった事もあり、米金利上昇にNY金は上値が抑えられた。

ドル離れ

米10年債の水準は、2007年以来の高いところまで上がっているが、当時の金価格は800ドル台、現在が1900ドル水準と言うのは、ドル離れと言う基軸通貨ドルの揺らぎと言う大きなテーマでの強気要因があるからだ。今回のBRICS首脳会議主催国の南アフリカの代表が、共通通貨は今回のサミットの議題になっていない、非ドル化でなく各国が自国通貨で貿易できるようにしたいだけだ、米国向けに表明したが、BRICS公式、非公式に参加意欲を示している40ヶ国は、グローバルサウス(新興・途上国)主要国すべてが含まれており、これらの国が自国通貨で貿易決済すると、結果的に非ドル(脱ドル)化が進むこととなる。金の長期上昇トレンドが継続する中で、米金利上昇などで付ける安値は、押し目買いの好機となりそうだ。

2007年の際は金利がピークアウトして、金利低下と共に金価格は大きく上昇していった。景気対策としての金利引き下げが実施されてくるなら金価格は底打ち反転する。

反対に、インフレ再燃などからハードランディングシナリオが高まれば、米金利上昇に対する金市場の反応は、下落ではなく、悪い金利上昇から米金利上昇・NY金上昇が同時に起こる。このシナリオの場合、金の上昇は、より早く・大きくなるだろう。

【米30年住宅ローン金利】

【中国小売売上高】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。