Monthly Report 2023年7月

2023年7月3日

~7月1日~7月31日 ~

このページで知れること(目次)

ドル円:米債務上限問題、米下院採決 ドル円(長期)・CME Fed Watch・50年移動平均線

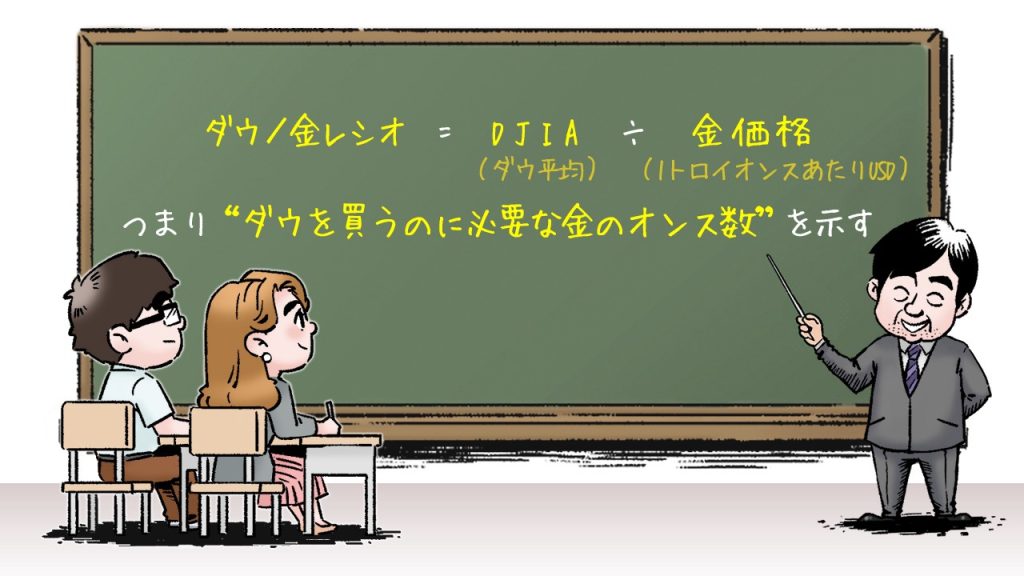

金:金の裏付けあるBRICS通貨誕生か? NY金&JPX金(週足)・NY金&ユーロドル(日足)

7月注目スケジュール:FOMC・雇用統計・ECB理事会・日銀金融政策決定会合

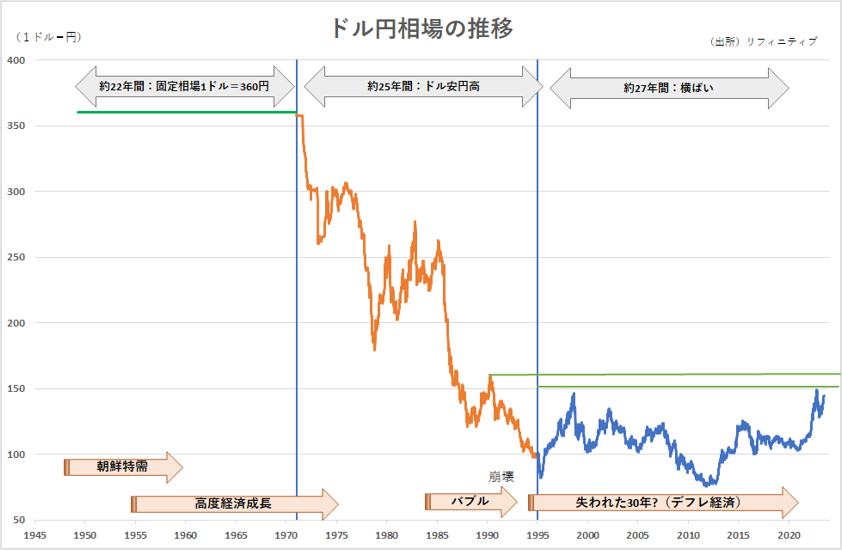

ドル円:米債務上限問題、米下院採決

ドル円(長期)・CME Fed Watch・50年移動平均線

【今月見通し・戦略】

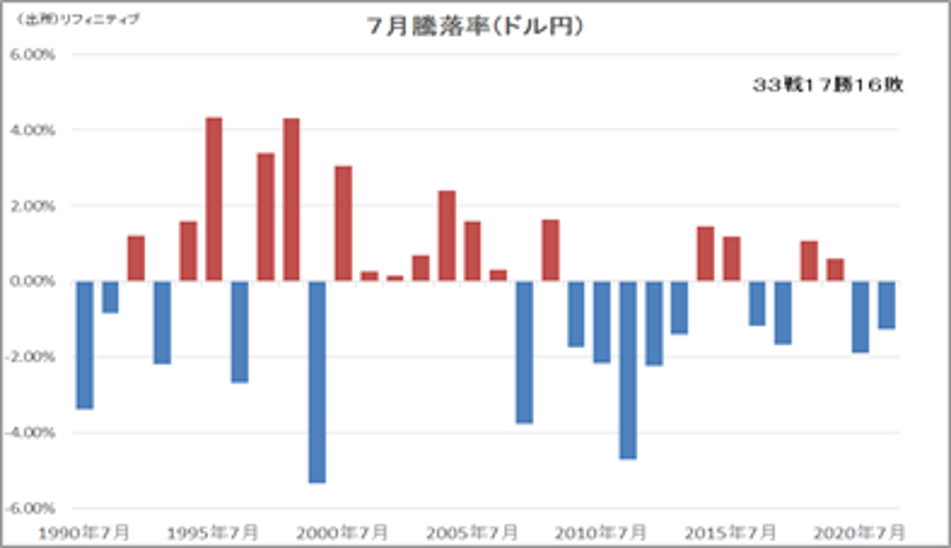

日米金利水準や金融政策の差を背景にドル円は、6月30日に約7ヶ月ぶりに145円台をつけた。2022年の円安ドル高局面は、ドル指数上昇と歩調を合わせて円安ドル高になったが、2023年のドル円相場は「ドル高」ではなく「円安」の面が大きい。「ドル指数」が下落する中でも、対主要通貨に対しての円売りは継続しており、円安・ドル高基調が続いている。

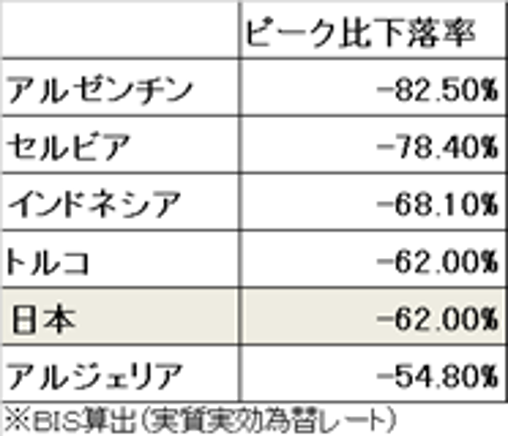

国際決済銀行(BIS)が算出する通貨の購買力を示す「実質実効為替レート」をみると、円は95年に付けたピーク比の下落率が6割に達した。先進国通貨では異例の大きさで、円売り圧力の背景は、日米金融政策の差だけではなく、平均給与水準・潜在成長率の低さや、財政状況も含め、日本の国力低下が円売りの背景との見方が増えている。物価上昇を背景に、日銀が長短金利操作(イールドカーブ・コントロール)を見直すとの観測も出ているが、潜在成長率を考慮するとマイナス金利の解除が限界、とみる市場参加者も多い。

日銀が長短金利操作(イールドカーブ・コントロール、YCC)の修正に追い込まれ、金融政策の正常化で後手に回るようだと、財政不安が高まり、円安・株安・債券安のトリプル安のシナリオも意識されてくる。資本逃避を伴う超円安時代を迎えた場合、巨額の借金を抱える国家財政は危機に直面する。

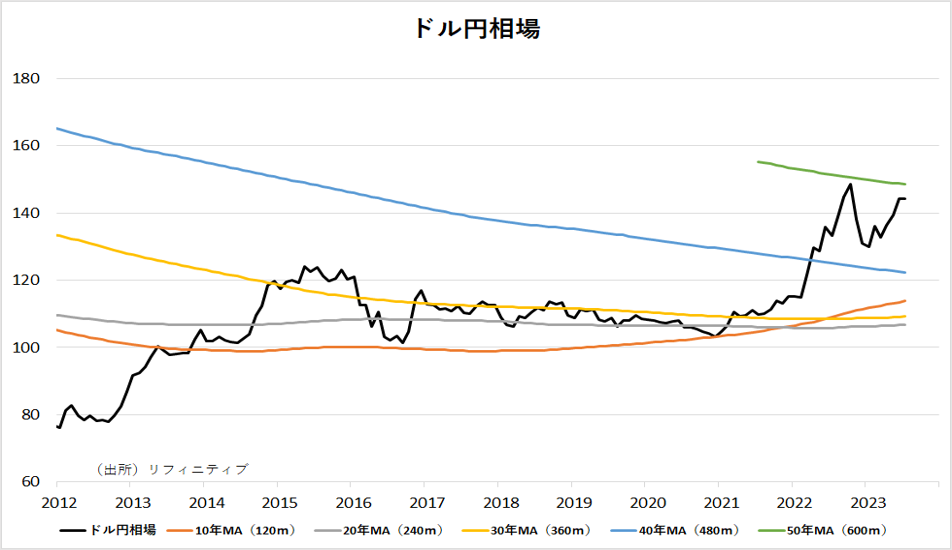

約27年続いたレンジ相場の上限(150円)~90年6月高値(154.8円)の攻防戦へ。ここを明確に上抜いてくると、大きな円安トレンドが発生すると思われ、本邦当局からは同水準維持の強い意思・行動が示される可能性。イエレン米財務長官は6月30日、円安対応の為替介入の是非について、日本政府と調整に入っていることを明らかにしている。

~ドル円・米個人消費支出(PCE)~

【ドル円(長期)】

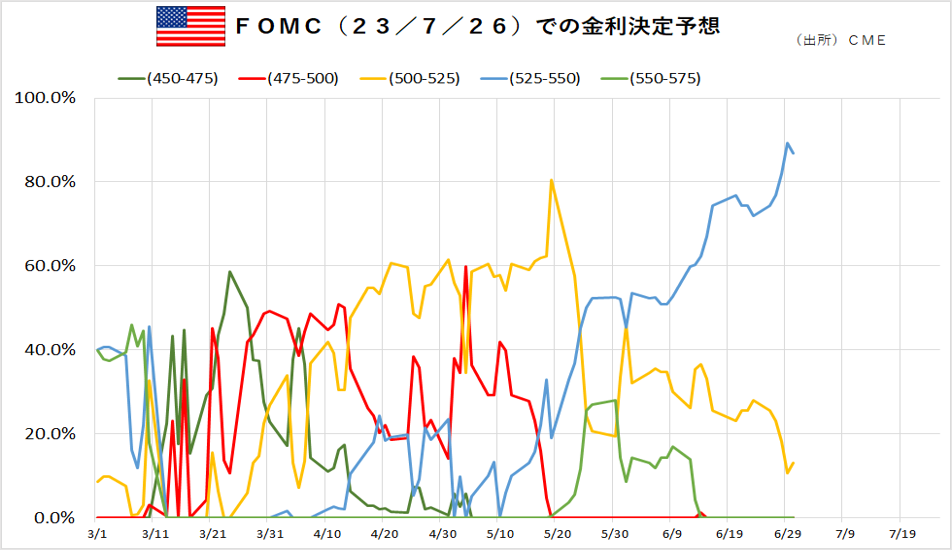

【7月FOMC利上げ確率】

【50年移動平均線の攻防】

金:金の裏付けあるBRICS通貨誕生か?

NY金&JPX金(週足)・NY金&ユーロドル(日足)

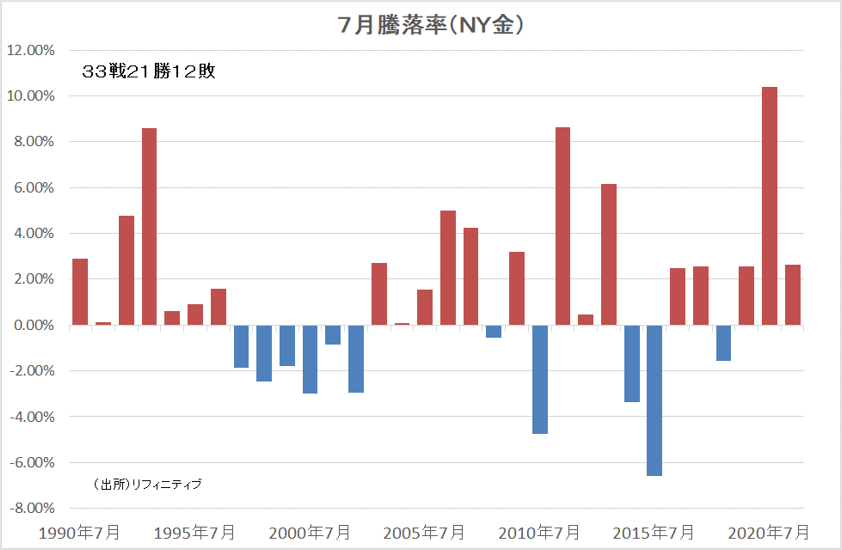

【今月見通し・戦略】

NY金は、欧米の金融当局者がタカ派姿勢を示したことや、堅調な米経済指標によるドル高を受けて売り優勢となっている。4月高値と5月高値をダブルトップとして完成しており、2000ドル水準にあるネックラインが上値抵抗。一方、2月安値と3月安値をボトムとしたダブルボトムのネックラインと重なる心理的節目1900ドルが下値支持。円建て金は、円安が海外安を相殺し、史上最高値水準での保合い継続。円建て金の優位性が継続している。仮に、今後円高ドル安に反転した場合も、NY金高が円高を相殺するだろう。

マクロ経済指標が大きく崩れている訳ではなく、景気後退につながる悪い金利上昇ではなく、株価上昇・景気拡大に伴う良い金利上昇に対する反応となっているのが、現在のNY金の値動きだ。米大統領選挙の前年の米株価は強気の時間帯だが、大統領選挙前年の7-9月期は、調整含みの値動きを採りやすい時間帯。パンデミック時の超過貯蓄は23年末頃には枯渇する見通し。悪い金利上昇が意識されてくると金利上昇と共にNY金の上昇も並行して起きてくる。1900ドル以下を買い拾おうとする実需も多い。

BRICSが8月に開く年次定例サミットで、米ドルに替わる非米側の基軸通貨としてBRICS共通通貨の創設を発表する模様。国防総省が実施した初の金融戦争ゲームの進行役を務め、「通貨戦争」、「ドル消滅」などのベストセラー作家でもあるジェ-ムズ・リカーズが、8月22日、1971年以来の国際金融における最も重要な政策が発表される、と指摘している。これは、世界的な決済におけるドルの役割を弱め、最終的には米ドルから基軸通貨の地位にとって代わる可能性のある金の裏付けを持った新通貨登場だ。BRICS通貨は、IMFのSDR(特別引き出し権)を叩き台にして作られる。米国側を除いた非米側の諸通貨だけで構成されるSDRである。新通貨がうまく機能すると、ドル基軸通貨体制と米覇権にとって大きな脅威となる。

買い主体の戦略を継続したい。

~テニカル的に売り込まれた安値は、中長期的な買い場を提供~

【NY金&JPX金】

【NY金&ユーロドル】

7月注目スケジュール:

FOMC・雇用統計・ECB理事会・日銀金融政策決定会合

7月は日米欧の金融政策決定会合が開かれる。米連邦公開市場委員会(FOMC)が25日~26日に開催。6月のFOMCでは、米連邦準備制度理事会(FRB)が政策金利を据え置く一方、政策金利見通し(ドットチャート)で、年内あと2回の利上げを示唆。パウエルFRB議長は、利上げの有無は「データ次第」の判断になると強調しており、雇用統計を始めとしたマクロ経済指標に注目。欧州中央銀行(ECB)の理事会は27日。ラガルドECB総裁は、前回理事会後の記者会見で「7月に利上げを続ける可能性が高い」と述べており、追加利上げを決めると見られる。日銀金融政策決定会合は27日~28日。長短金利操作(イールドカーブ・コントロール)を修正するか否かが注目。

ドル円が再び150円超えを意識され始める中、悪い円安懸念も浮上しており、本邦当局による介入にも注意。米財務省が6月に公表した為替報告書で日本は為替操作の監視国から除外されており、介入に動きやすくなったとの見方もある上、米国との調整も水面下で行っている模様。

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。