Weekly Report 2023年5月22日(月)

2023年5月22日

週間展望(5/22~5/28)

このページで知れること(目次)

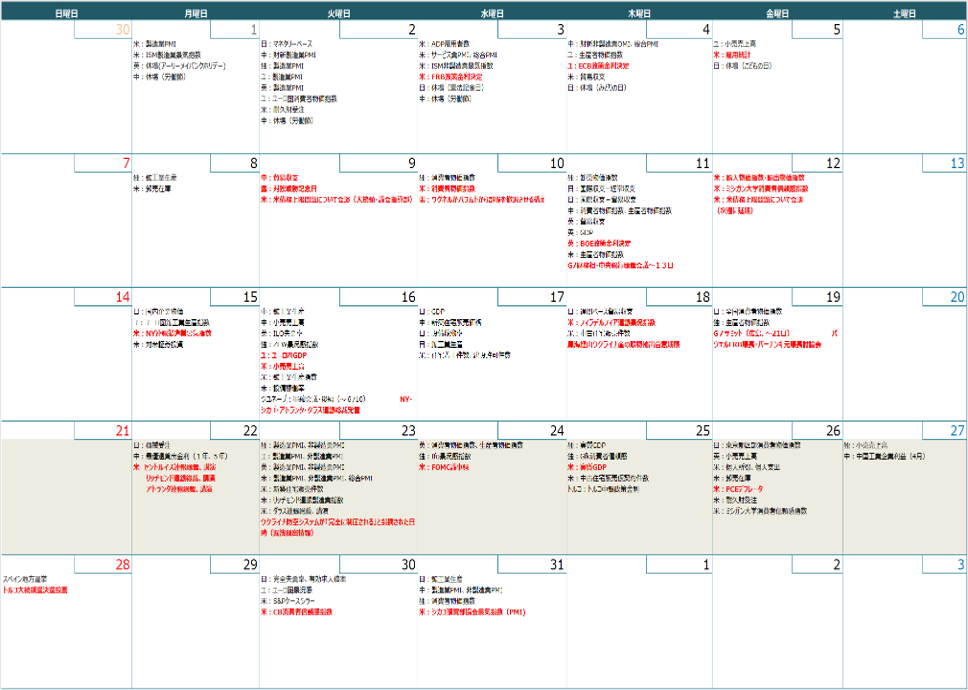

週間予定:米債務上限の協議、米PCE、連銀総裁講演

前週Review:米債務上限問題のデッドライン近づく

ドル円:200日移動平均線を維持できるか否かが焦点

金:テクニカル的に売られた安値は、中長期的な買い場となる

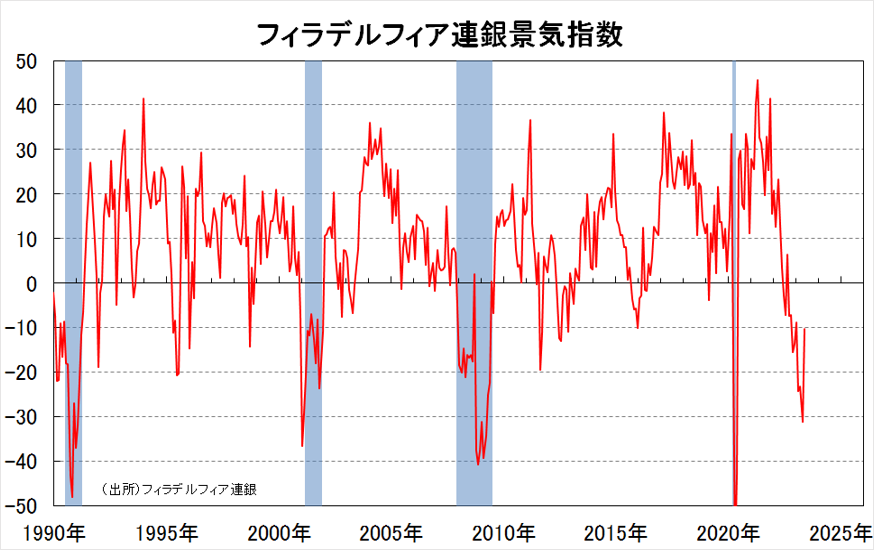

【米フィラデルフィア連銀景気指数】

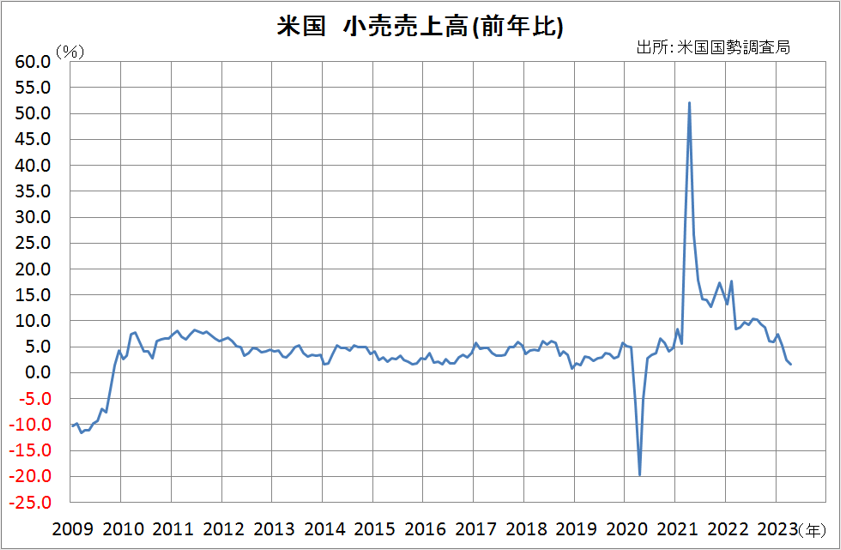

【米小売売上高】

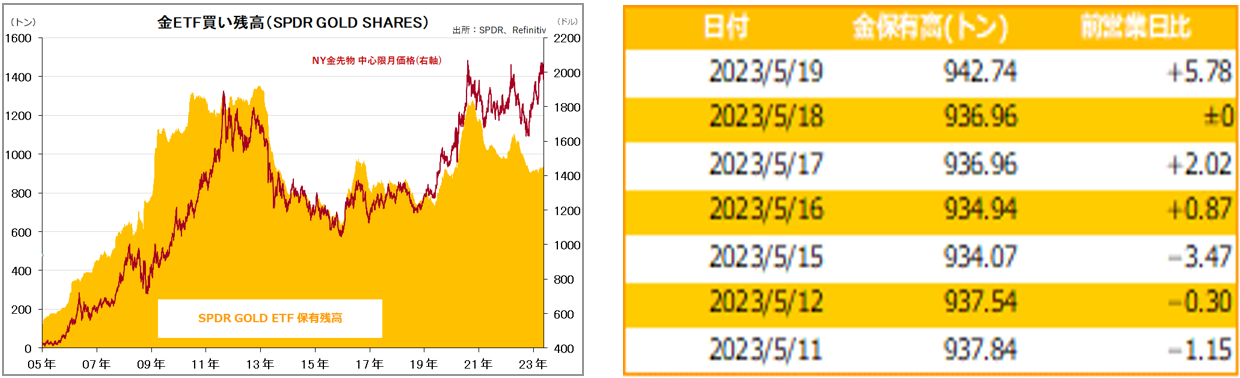

金ETF

週間予定:米債務上限の協議、米PCE、連銀総裁講演

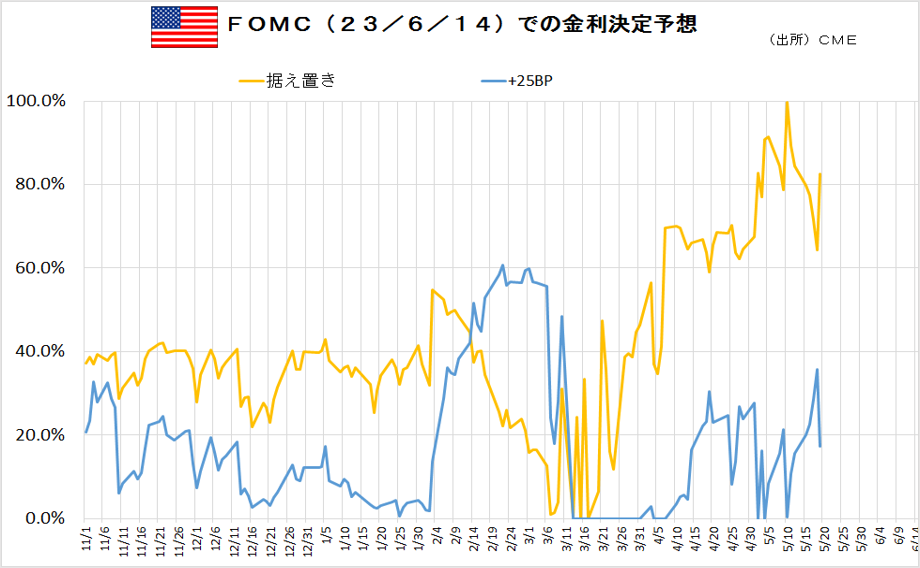

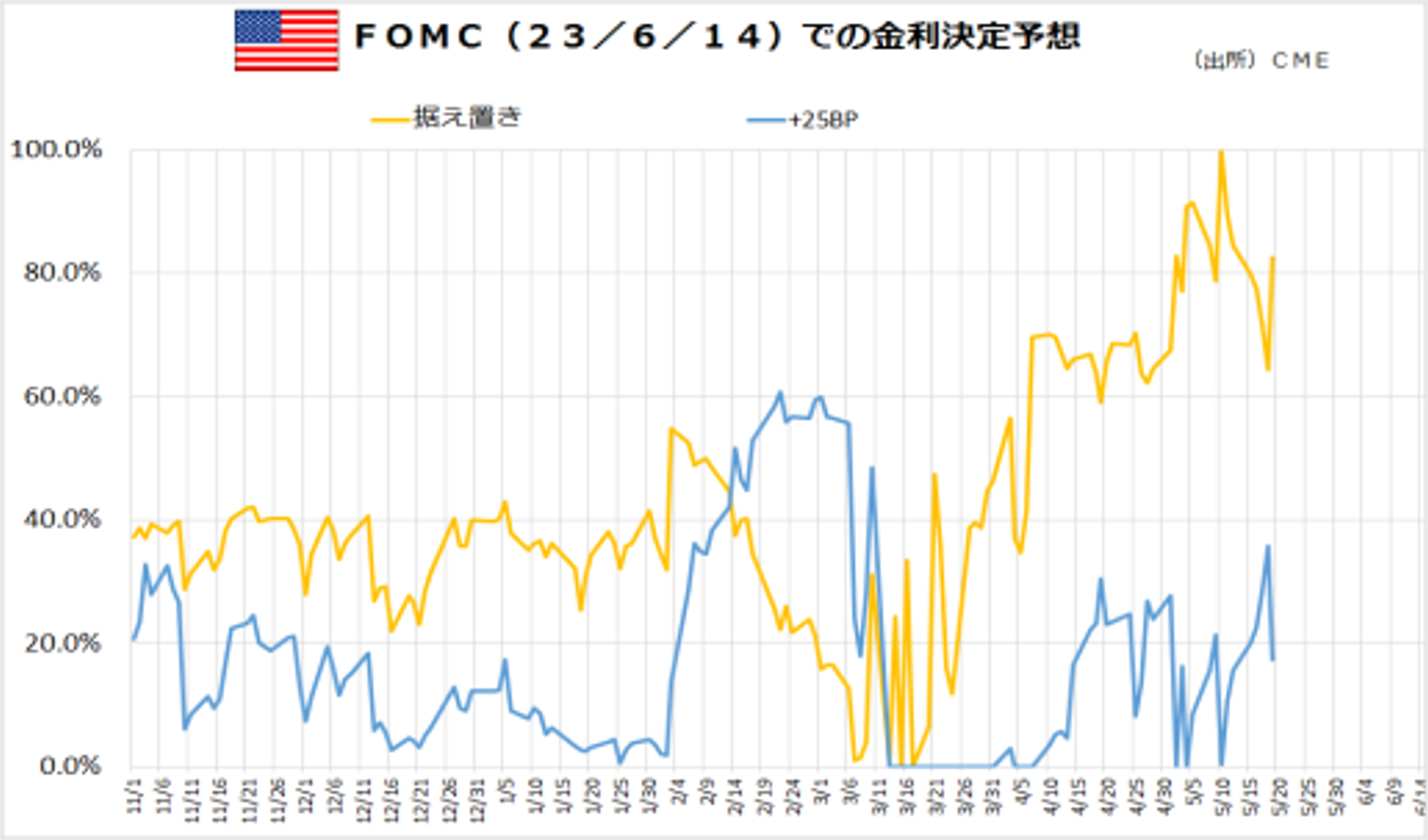

米消費者物価指数(CPI)、米生産者物価指数(PPI)が共に市場予想を下 回る弱い伸びとなり、追加利上げ期待が後退。CMEのFedWatchにおける6月FOMCの金融政策見通しで、据え置きが一時99%超えとなったが、ミシガン大学消費者調査で長期のインフレ見通しが2011年以来の水準まで上昇したことをきっかけに、追加利上げ期待が再燃。ただ、前週末にパウエルFRB議長の発言がハト派寄りだったことで、据え置き見通しが高まるなど、債務上限問題を含め神経質な展開となっている。

今週は26日に4月の米個人消費支出(PCE)デフレータが発表される。FRBのインフレターゲットの対象ということもあり、要注目。前回3月のPCEデフレータは前年比+4.2%と2月の+5.0%から大きく鈍化し、2021年5月以来の低水準となった。4月のPCEデフレータが、もう一段の鈍化を見せるようだと、利上げ期待が後退する可能性。週前半には、セントルイス連銀総裁、リッチモンド連銀総裁、 アトランタ連銀総裁らの講演もある。

平時相場であれば、マクロ経済指標や連銀総裁発言が注目だが、米債務上限問題で政治相場化している現在のマーケットは、やはり、米債務上限問題のチキンレースの行方が最大の焦点となりそうだ。

前週Review:米債務上限問題のデッドライン近づく

【米債務上限問題】

先週の当欄で≪今月の最も大きなテーマが「米債務上限の行方」である。市場のコンセンサスは、政治の茶番は妥協で決着だが、来年に米大統領選挙を控え、市場コンセンサスより、決着の時期が長引くリスクには備えたい。

経済的合理性よりも、政治のメンツが重んじられるのが政治相場。平時相場の感覚で対処しないようにしたい。 ≫としたが、先週は米連邦政府の債務上限引き上げについて共和党のマッカーシー下院議長が18日、「合意に至る道筋がみえる」と述べ、G7にもバイデン大統領が出席するなど債務不履行(デフォルト)に陥る最悪の事態は避けられるとの楽観的な見方に加え、米フィラデルフィア地区連銀製造業業況指数の改善や米新規失業保険申請件数の減少を受けてドル高・株高に振れたが、前週末には、共和党の交渉担当者が19日午前に米メディアに対して「(協議が)生産的ではないため、中断を決めた」と述べ、双方の隔たりが大きく、交渉が難航するとの警戒から米株式相場が下げた。

【米債務上限問題】

バイデン米大統領は21日、主要7カ国首脳会議(G7広島サミット)を終えて記者会見を行い、共和党が求める歳出削減の意向はあるが、債務上限を引き上げるために共和側の条件だけを受け入れるつもりはないと述べた。

想定通りのちゃぶ台返し、チキンレースが繰り広がれており、最終合意に至るまで、容易な決めつけは避けたい。

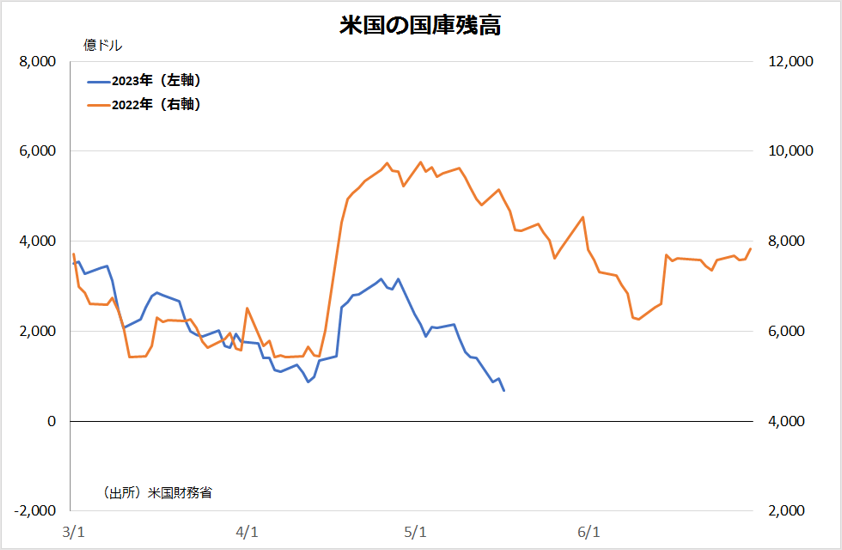

6月1日とされているデッドラインだが、米予算局は、手元現金や特別措置により、税納付期限である6月15日までの期間をしのぐことができれば、少なくとも7月末までは政府の支払い義務を「おそらく」賄うことができ、交渉期限を延ばせる可能性もあるとしている。

ドル円:200日移動平均線を維持できるか否かが焦点

【今週見通し・戦略】

4月の米小売売上高が底堅い動きとなり、4月の鉱工業生産やNAHB住宅価格指数が市場予想を上回ってドル買い要因となった。また、米債務上限問題の交渉に楽観的な見方が広がった事もドル買い要因著なり、ドル円は、2022年10月高値~2023年1月安値までの下げ幅に対する38.2%戻しと重なる200日移動平均線を再度、上抜いてきた。1月安値を起点とした上昇トレンド継続。

17日にバイデン米大統領が「協議が合意に達すると確認している。米国はデフォルト(債務不履行)しない」と述べた。また、共和党が求める歳出削減については交渉に応じる意向を示した。また、共和党のマッカーシー下院議長も18日に「債務上限問題で近いうちに与野党が合意して、来週にも下院で差決する見通し」と述べ、「合意への道筋が見えてきた」などと語った。

債務上限問題が波乱要因

さらにダラス連銀のローガン総裁が6月の米連邦公開市場委員会(FOMC)での利上げ見送りに関して「現在のデータは利上げ停止を正当化しない」などと述べたことなどもあり、米長期金利が上昇するとともにドル買いの動きが広がった。

ただし、前週末には米債務上限問題への懸念が再び強まった事で急反落となった。足元で急速に円安・ドル高が進んでいたため、週末を控えて持ち高調整や目先の利益を確定する円買い・ドル売りも入りやすかった。米連邦債務の上限引き上げ問題を巡り、野党・共和党の交渉担当者であるギャレット・グレイブス下院議員が19日の協議を打ち切り、記者団に「(協議が)生産的ではないため、中断を決めた」と述べたと伝わった。

パウエルFRB議長が19日午前の討論会で銀行の貸し出し状況の引き締まりを踏まえ「政策金利は想定されていたほど上昇する必要がないかもしれない」と述べた。6月会合での利上げ見送りが意識された。

米CNNは「イエレン米財務長官が米大手銀行の経営者に対し、さらなる銀行合併が必要になる可能性があると語った」と報じた。地銀の経営不安がくすぶったことも、円買いドル売りの一因に。米与野党の政治チキンレースは、ギリギリの段階まで続くと思われ、結果如何では波乱含みとなりそう。

金:テクニカル的に売られた安値は、中長期的な買い場となる

【今週見通し・戦略】

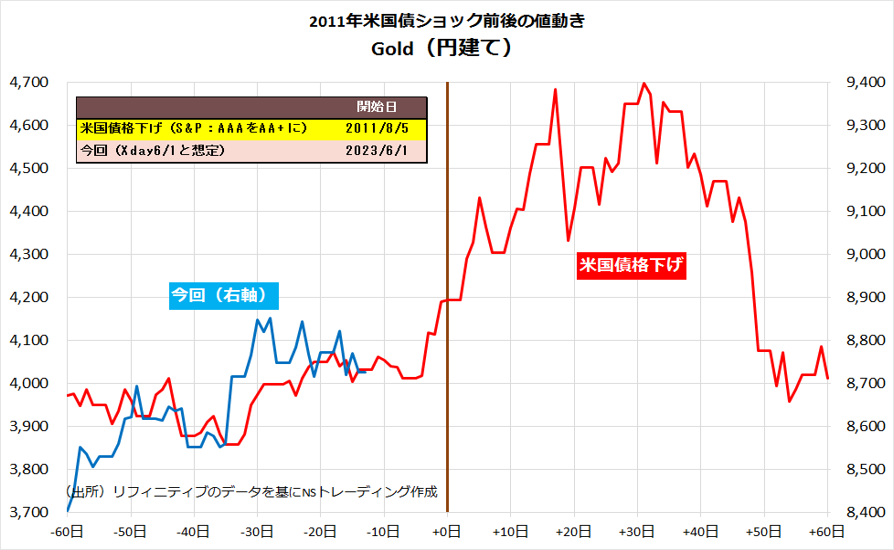

既存レポートで≪内外共に、ネックラインを割り込むと、テクニカル的な売り圧力が一時的に高まると思われるが、テクニカル的に売られた安値は、中長期的な買い場となる。~中略)。今回、仮に市場が期待している9月までの延長合意がまとまっても、問題の根本的に解決ではなく、先送りに過ぎない。金に調整が入っても、下値は限定的。調整の時間も幅も短く小さいだろう。≫と指摘したが、NY金(6月限)は、米債務上限問題に対する楽観的な見方を受けて急落した。

また米経済指標の改善で6月の米連邦準備理事会(FRB)の利上げ確率が上昇し、ドル高に振れたことも圧迫要因となり、ダブルトップ完成となった。

債務上限問題

ただし、前週末には、米債務上限引き上げを巡る米政府と米議会の協議で、マッカーシー下院議長側の交渉担当者らが退席し、協議が暗礁に乗り上げたことで株安・ドル安・金買いの動きとなった。

野党・共和党の交渉担当者であるギャレット・グレイブス下院議員が19日の協議を打ち切り、記者団に「(協議が)生産的ではないため、中断を決めた」と述べたと伝わった。債務上限引き上げが合意に至るとの観測が後退し、デフォルト懸念が再び高まった。ギリギリの段階まで、政治的チキンレースは継続すると思われ、押し目買い戦略は維持したい。合意に至った場合、リターンムーブからの反落パターンとなりそうだが、大きなテーマ(米覇権・基軸通貨の揺らぎ)での金買いシナリオに変化はなく、テクニカル的に売られた安値は、結局、買い場となるだろう。

米フィラデルフィア連銀景気指数

米小売売上高

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。