Weekly Report 2023年5月15日(月)

2023年5月15日

週間展望(5/15~5/21)

このページで知れること(目次)

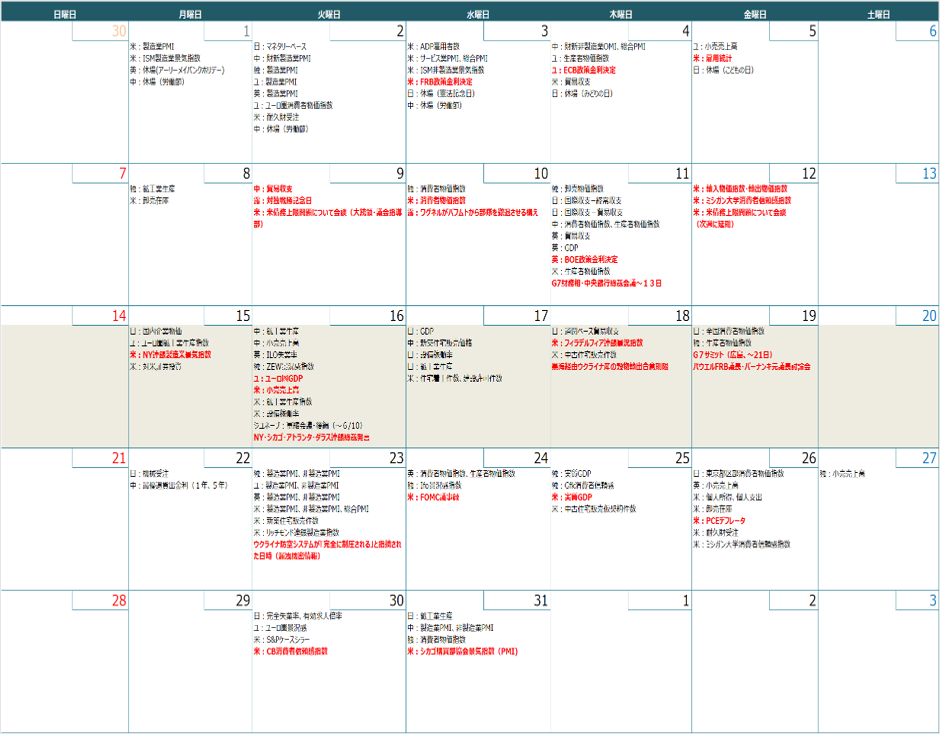

週間予定:米債務上限の協議、米小売売上高、ロシア・ウクライナ戦況

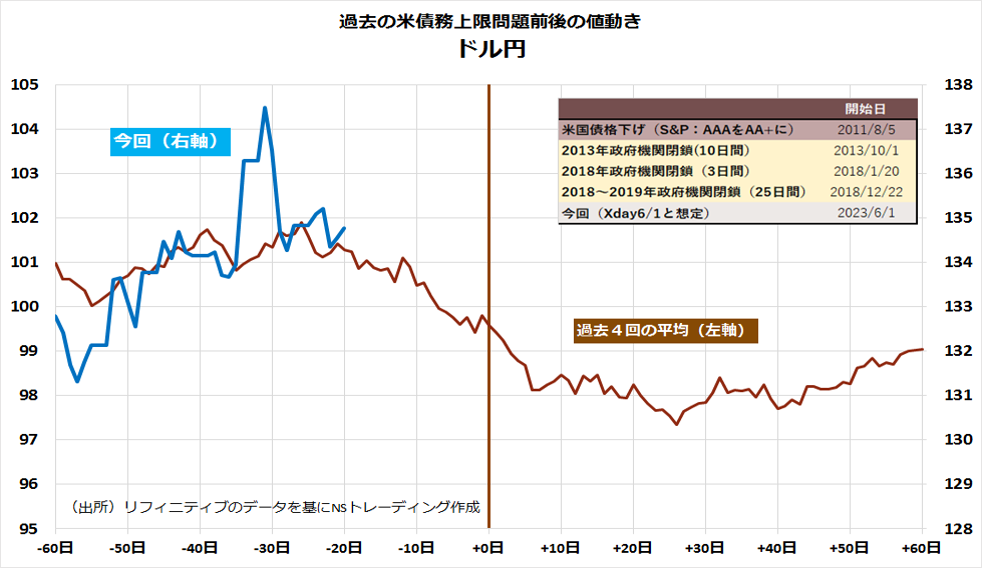

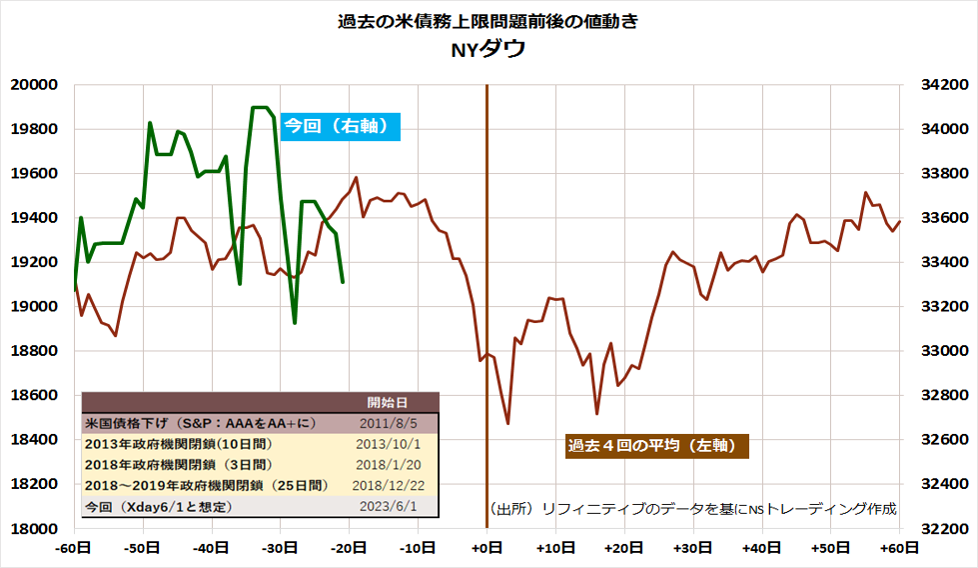

前週Review:米債務上限問題前後の値動き

ドル円:200日移動平均線が上値抵抗

金:テクニカル的に売られた安値は、中長期的な買い場となる

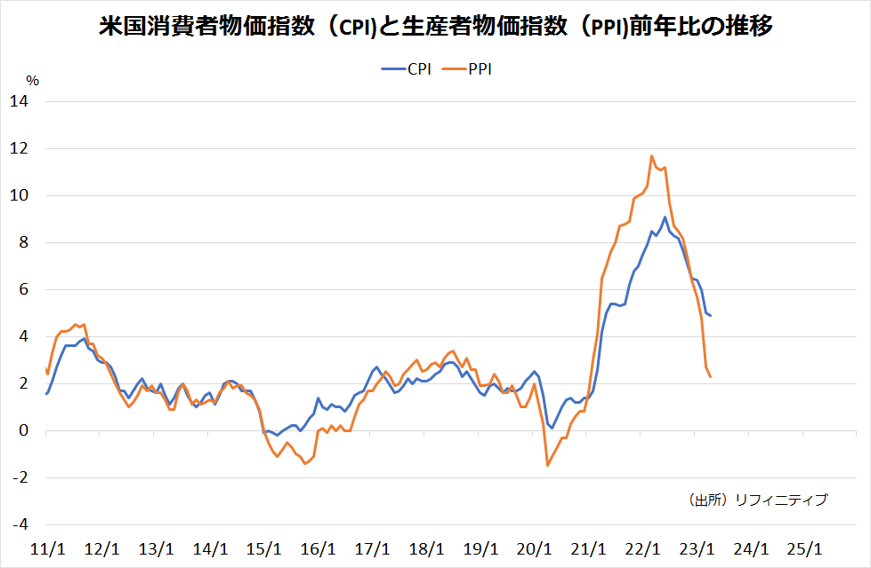

【米CPI・PPI】

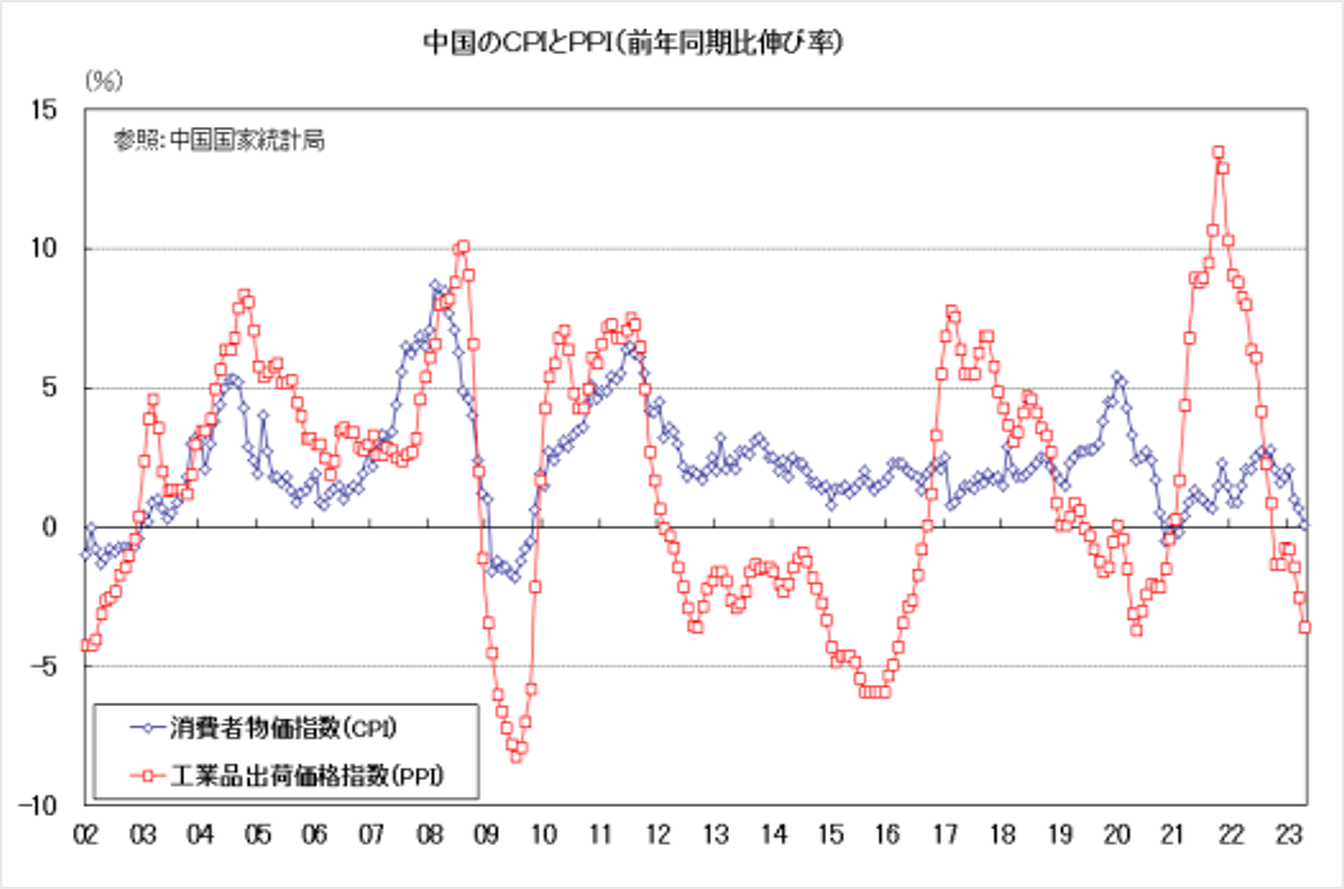

【中国CPI・PPI】

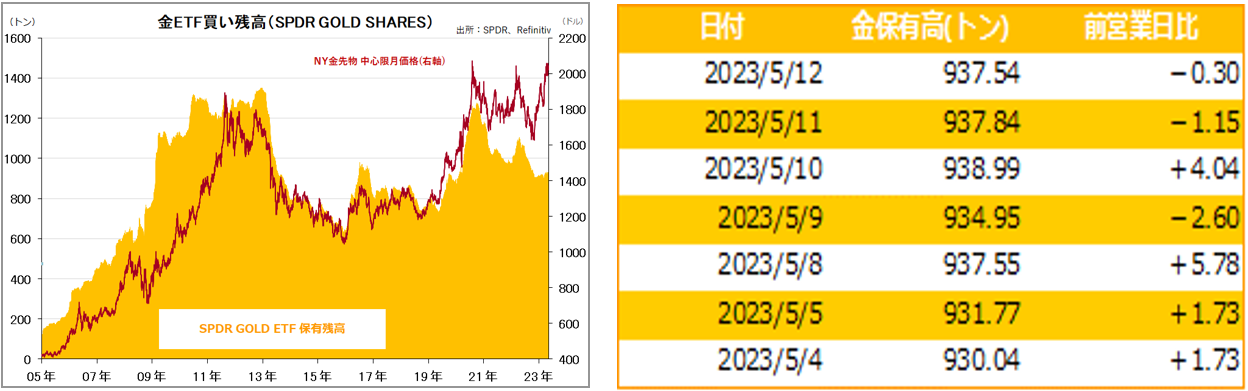

金ETF

週間予定:米債務上限の協議、米小売売上高、ロシア・ウクライナ戦況

16日に4月の米小売売上高が発表される。前回、前々回と前月比マイナスだったが、今回はプラス圏の回復が予想されている。米国は個人消費がGDP全体に占める割合が7割弱(2022年GDPで68.2%)と、他の先進国 (日本は55%前後)よりも高く、個人消費が経済の先行き・現状を測る上で重要な指標。この個人消費動向を示す小売売上高に注目したい。

連銀総裁発言やFRB議長討論会なども予定されている。

ただ、平時相場であれば、米小売売上高などのマクロ経済指標が注目されるが、今年は政治相場の様相が強く、米債務上限問題が材料としては優先されそうだ。

米議会予算局(CBO)は、12日、連邦債務上限を引き上げなければ、6月前半にも債務不履行(デフォルト)となる「重大リスク」に直面すると警告した。この推計はイエレン財務長官がデフォルトの可能性があるとした6月1日の期限とほぼ一致している。

一方、手元現金や特別措置により、税納付期限である6月15日までの期間をしのぐことができれば、少なくとも7月末までは政府の支払い義務を「おそらく」賄うことができ、交渉期限を延ばせる可能性もあるとした。「財務省が最終的に6月上旬に資金を使い果たしたとしても、政府がどの程度継続的な業務に資金を供給できるかは、5月中にはわからない」とした。

前週Review:米債務上限問題前後の値動き

【米債務上限問題】

米銀最大手JPモルガン・チェースのジェイミー・ダイモン最高経営責任者(CEO)は、米国の債務上限を巡る議会の対立を受け、デフォルトの可能性について議論する「作戦会議」を毎週開催している。同銀行の「作戦会議室」は、5月21日には毎日開催となり、債務上限を巡る対立が長引いた場合は1日3回に増やす予定。

今月の最も大きなテーマが「米債務上限の行方」である。市場のコンセンサスは、政治の茶番は妥協で決着だが、来年に米大統領選挙を控え、市場コンセンサスより、決着の時期が長引くリスクには備えたい。

経済的合理性よりも、政治のメンツが重んじられるのが政治相場。平時相場の感覚で対処しないようにしたい。

ドル円:200日移動平均線が上値抵抗

【今週見通し・戦略】

ドル円は、2022年10月高値~2023年1月安値までの下げ幅に対する38.2%戻しと重なる200日移動平均線に上値を抑えられるものの、1月安値を起点とした上昇トレンドに下値を支えられ三角保合いに移行中。

10日の米消費者物価指数で、総合の前年比での伸びが10か月連続で減速していることやスーパーコア指数の鈍化、11日の米生産者物価指数の下振れなどから、6月の米連邦公開市場委員会(FOMC)では、利上げ停止に動くとの見方が広がっている。

米地方銀行持ち株会社パックウェスト・バンコープの預金減少を受けて米地銀に対する不安感が高まっていることや、米債務上限問題の不透明感など、ドルを買い難い地合いだ。

債務上限問題が波乱要因

米議会予算局(CBO)は12日、米政府債務の上限が引き上げられなければ「米政府は6月最初の2週間のどこかで、すべての債務を支払えなくなるリスクが大きい」との見解を示した。同日に予定されていたバイデン米大統領と野党・共和党のマッカーシー下院議長の会談は次週に延期された。

CME FEDウォッチによると、6月FOMCで政策金利据え置きの確率が、92%前後まで上昇している。

三角保合い放れ待ちとなっており、いずれの方向に放れるのかかが焦点。放れのきっかけになりそうなのが、米債務上限の行方。

米財務省は12日、連邦政府債務上限の到達後も支払い履行など資金をやりくりしてきた特別措置について、今月10日時点であと880億ドル(約11兆9400億円)しか残されていないことを明らかにした。1週間前の約1100億ドルから減少。財務省は現行の31兆4000億ドルの債務上限に達した後も会計上の特別措置でしのいできたが、イエレン財務長官は今月に入り、6月1日にも使い切る恐れがあると述べている。

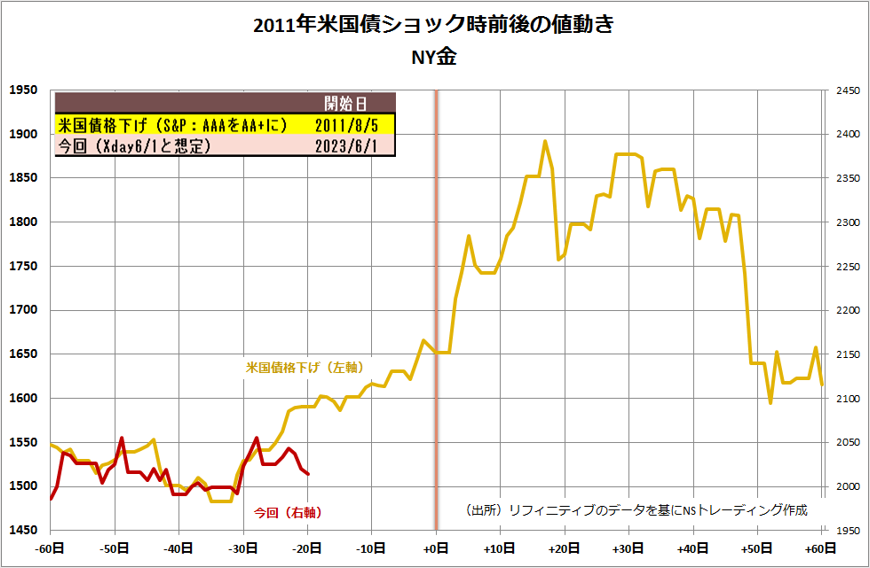

金:テクニカル的に売られた安値は、中長期的な買い場となる

【今週見通し・戦略】

NY金(6月限)は、米金融不安再燃や米連邦公開市場委員会(FOMC)で6月以降の利上げ停止の可能性が示唆されたことを受けて堅調となったが、予想以上の米雇用統計を受けて上げ一服。

一方、米債務上限問題に対する懸念が「安全資産」としての金買い要因となり、下値を支えた。

NY金は2000ドルを維持しているものの、ネックライン(チャート緑線)を割り込むと、ダブルトップが連想されやすいチャート形状となっている。JPX金のネックラインは、8500円水準。

内外共に、ネックラインを割り込むと、テクニカル的な売り圧力が一時的に高まると思われるが、テクニカル的に売られた安値は、中長期的な買い場となるだろう。

債務上限問題

目先は、米債務上限問題の行方が最大の焦点。

「下院議員1人のみで議長の不信任決議の手続きを開始できる」ことを受け入れたマッカーシー下院議長に権限は小さく妥協の余地は少ない。政治的なチキンレースにより、2011年8月のような米債格下げショックが訪れるリスクは残ったままだ。当時は、最終的には債務上限が引き上げられたものの、米債格下げを受けて、NY金は史上最高値を更新した。

今回、仮に市場が期待している9月までの延長合意がまとまっても、問題の根本的に解決ではなく、先送りに過ぎない。金に調整が入っても、下値は限定的。調整の時間も幅も短く小さいだろう。

【米CPI・PPI】

【中国CPI・PPI】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。