Monthly Report 2022年11月

2022年11月1日

~11月1日~11月30日~

このページで知れること(目次)

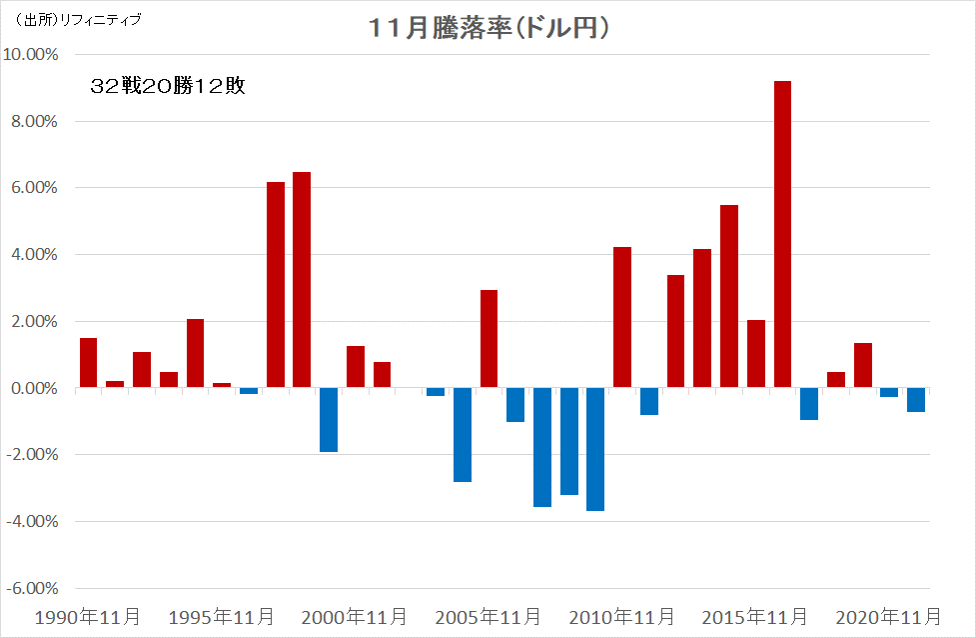

ドル円:米利上げ最終着地点を探る動きG7外貨準備推移・ドル円長期チャート

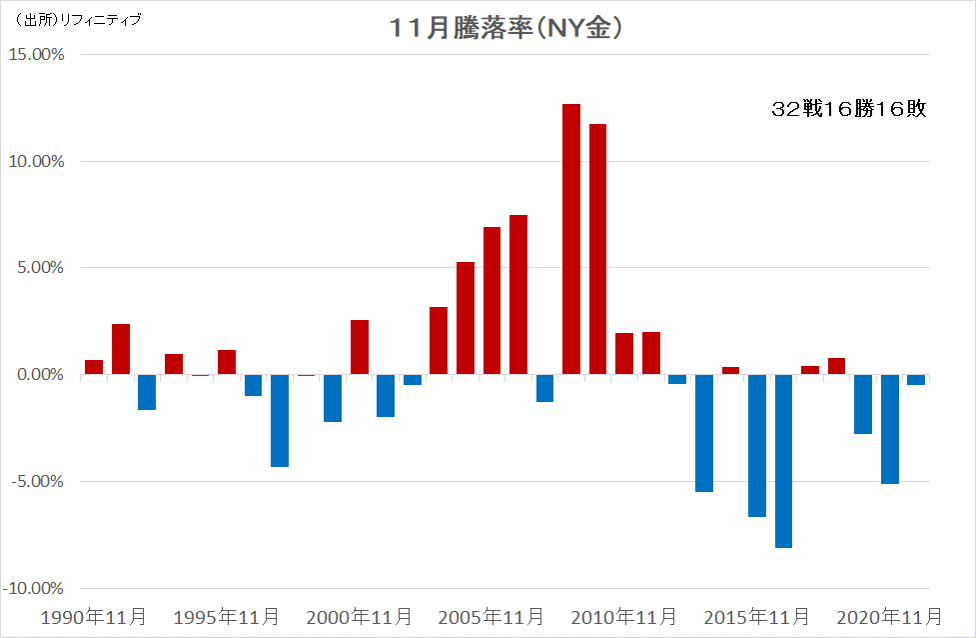

金:中間選挙年アノマリーNY金(自己相似形)・NY金(月間騰落率)

11月注目スケジュール:FOMC・雇用統計・米中間選挙・G20首脳会談が注目

ドル円:米利上げ最終着地点を探る動きG7外貨準備推移・ドル円長期チャート

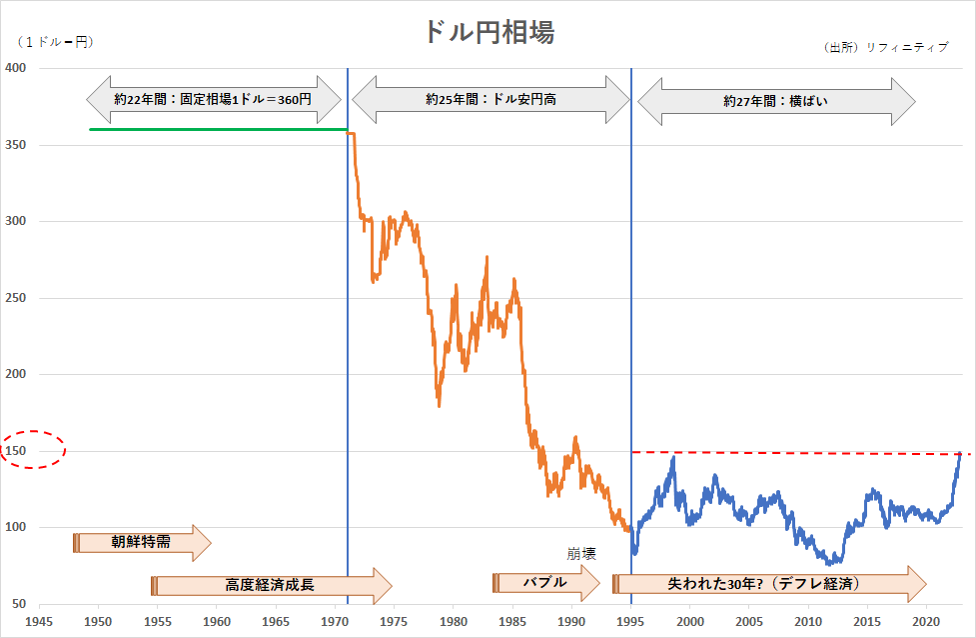

~米利上げ最終着地点を探る動き~

【今月見通し・戦略】

財務省が10月31日に発表した9月29~10月27日の為替介入実績は6兆3499億円で、単月の円買い・ドル売り介入として過去最大を更新した。24年ぶりに実施した9月22日分を含めた一連の介入額は9兆1881億円となる。データの残る1991年4月以降の円買い介入の合計(4兆8793億円)を大幅に超えた。

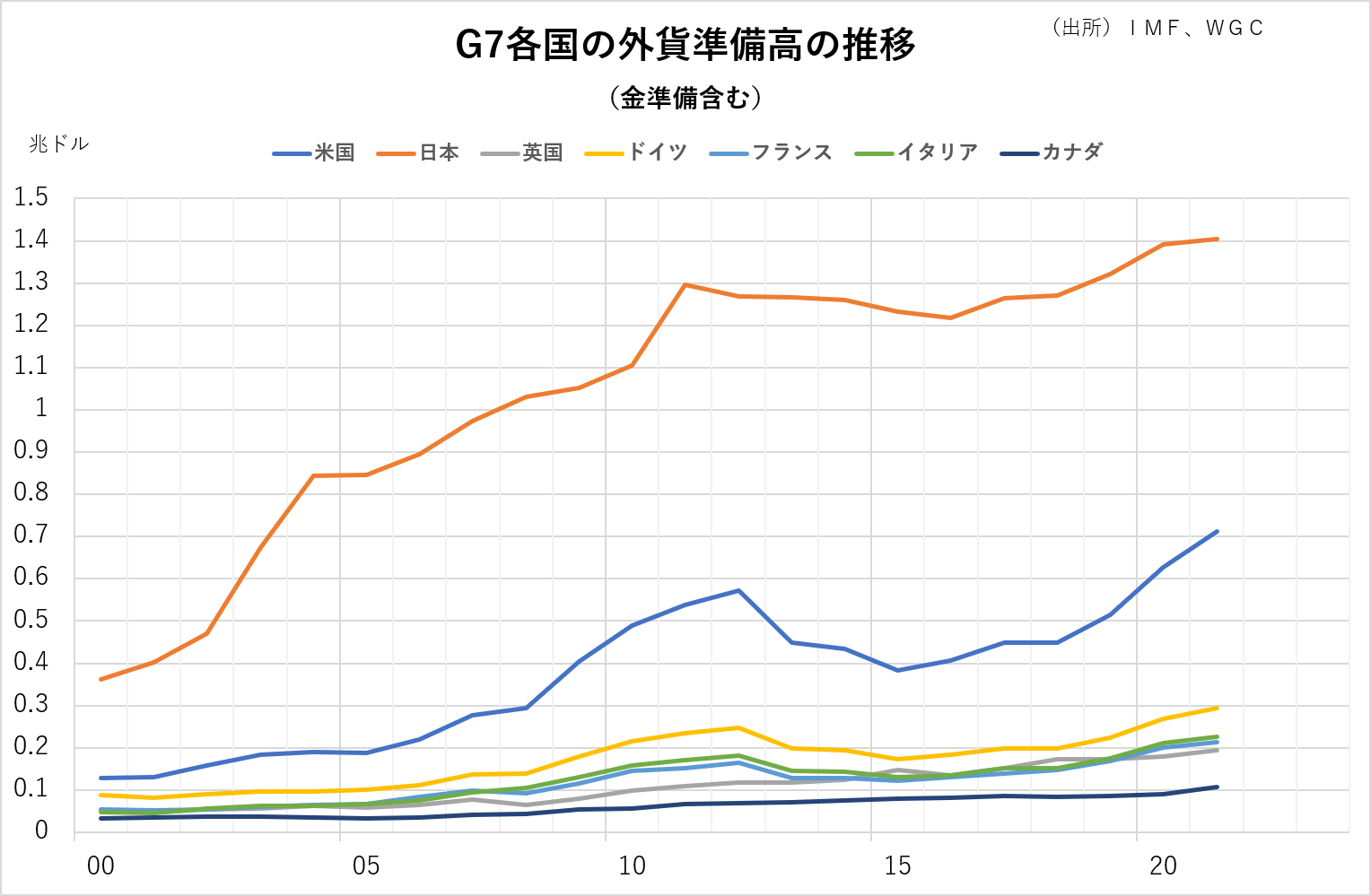

介入の原資となる日本の外貨準備高は、21年末で1兆4058億ドル(当時の為替レートで約161兆円相当)。他のG7諸国の約4〜13倍。日本の外貨準備高は政府の一般会計当初予算の1.5倍の規模だ。過去最大の為替介入後でも、高水準に変化はない。

10月に発表がなかった米国の半期為替報告書だが、米国が為替操作国と認定する基準の1つが「一定期間に国内総生産(GDP)比2%以上」となっており、日本の場合、11兆円程度が介入額の上限で、既に手掛けた円買い額を引くと、介入余力がないことを材料視される可能性はあるものの、米国との間に水面下で一定の合意があるなら、物理的な介入余力は大きい。

98年の円安ドル高局面時には、当初単独介入だったのが、米製造業からの不満の高まりを背景に米国との協調介入が実施された。ドル高での悪影響も出ており、米輸出企業・製造業の動向にも注意したい。10月16日付け「市場分析レポート:ドル円、98年との違いは?」も参照されたい。

黒田日銀総裁体制の任期(2023年4月8日)の間に政策変更の可能性は低く、ターミナルレート(米国の金利引き上げの最終着地点)が見えてくるまでは、日米金利差縮小は期待薄。 心理的節目150円が本邦当局の防衛ラインとして意識されているが、ここを死守すると言うよりも、米金利引き上げの鈍化までの「時間稼ぎ」的な介入が続くだろう。短期的には145-150円のレンジ放れでボラティリティが高まりそう。

ゴールドマン・サックス・グループは、政策金利が来年3月に4.75-5%のレンジに引き上げられると予想。11月FOMCでの0.75ポイント利上げの後、12月に0.5ポイント、来年2月と3月にそれぞれ0.25ポイントの利上げが実施されると、10月リポートで予想している。

~G7外貨準備・ドル円長期チャート~

【G7外貨準備推移】

【ドル円長期チャート】

金:中間選挙年アノマリーNY金(自己相似形)・NY金(月間騰落率)

~中間選挙年アノマリー~

【今月見通し・戦略】

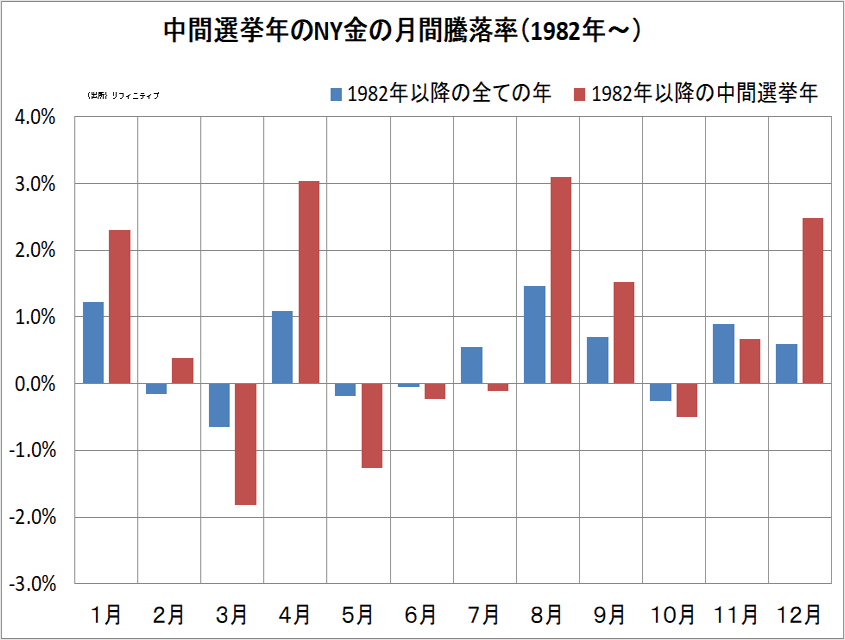

大統領選挙年と同様、中間選挙年も各市場でアノマリー的な値動きパターンが観測される。NY株式市場(S&P500やNYダウ)の中間選挙年の11月~翌春にかけての上昇パターンは、よく知られるアノマリーだが、金市場においても、年末高パターンが中間選挙年ではより顕著になっている。

通常年も中間選挙年も10月は弱気優勢な傾向があり、今年も米金利高・ドル高を背景に軟調推移となった。仮に、アノマリー通りの展開を採るなら、10月~11月初旬のNY金の安値は、年末高に向けての良い買い場になるかもしれない。

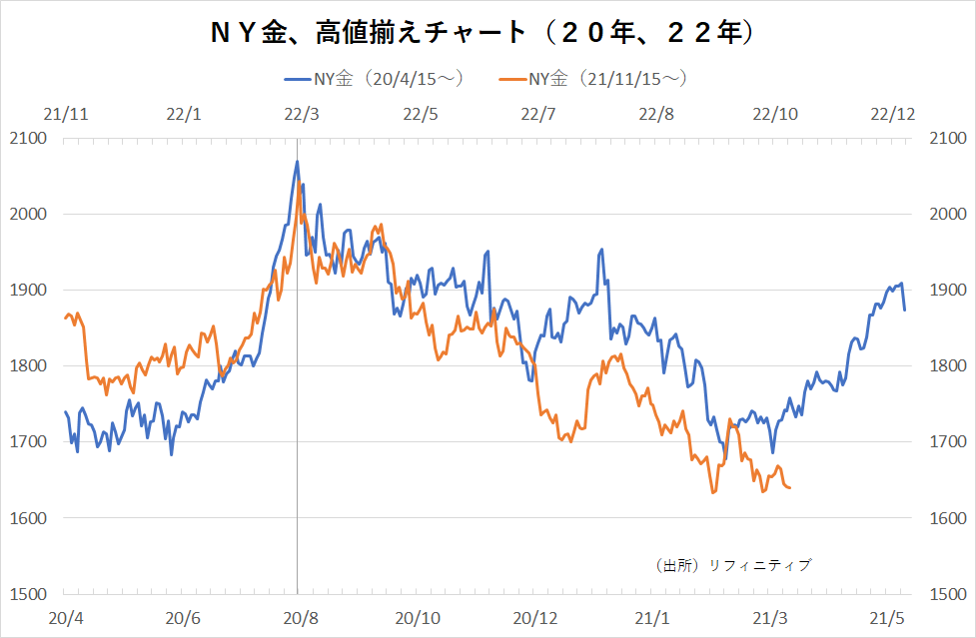

10月4日付け「市場分析レポート」の「NY金、自己相似形(フラクタル)」で採り上げた自己相似パターンも継続している。仮に、自己相似が継続するなら、ダブルボトム完成後、年末にかけて上昇加速パターンが想定される。一方、自己相似形が崩れた場合、崩れた方向に大きく動意付くと言う経験則もあるが故に、鰐の口が開くような一時的な大きめの下落の可能性もあるので要注意。

11月のFOMCでの連続した大幅利上げ観測は織り込み済み、徐々に利上げ最終着地点は、いつ・どの当たりになるかに、市場の関心は移行している。米金利上昇・ドル高と共にNY金の上値を抑えていた欧州通貨安もトラス英首相の退任表明を受けて、ユーロも英ポンドも、2番底を形成後、三角もち合い放れ待ちに移行している。NY金は、ザラ場で一番底を更新する可能性は残っているものの、ユーロ・ドルやポンド・ドルが1番底を維持するなら、NY金の支持線割れはダマシとなるだろう。安値売り込みは避けたいと考える。新たな東西冷戦の様相となる中、地政学リスクの火種は各地で燻っており、来年の景気後退(リセッション)入りや、スタグフレーション懸念が高まる中、ここからの中長期的下値リスクと上値リスクを天秤にはかれば、買い場探しに分があると考える。

米中間選挙でも接戦投票に伴う混乱には要注意だ。結果判明に時間が掛かるリスクも潜在する。米国内の分断はますます高まり、米国の覇権・基軸通貨体制に揺らぎが出てくることは、金にとっては大きな波動の中での強気要因だ。年後半にかけての金相場は、マクロ経済指標だけでなく、政治ファクターの高まりに注意したい。

~NY金・ポンド・ユーロ・中間選挙年月間騰落率~

【【NY金(自己相似形)】

【NY金(月間騰落率)】

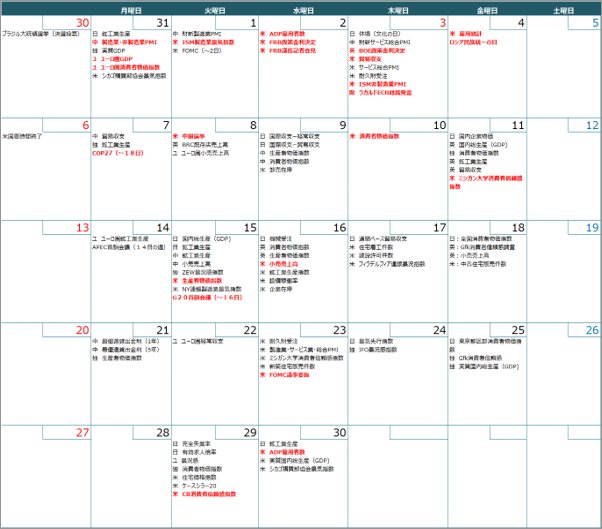

11月注目スケジュール:FOMC・雇用統計・米中間選挙・G20首脳会談が注目

FOMC(11月1日~2日)での0.75%の利上げは織り込み済み。市場の関心は、12月の利上げ動向・利上げの最終着地点に移行しており、声明・議長会見が注目。

3日には英中銀政策金利 4日には米雇用統計。各国のマクロ経済指標の内容如何で、最終着地点の観測・思惑も変動しそう。

10月中旬に発表が予定されていた半期米財務省為替報告の議会提出が期限を過ぎており、日本が為替操作国に認定されるような発表があった場合に注意。

8日の米中間選挙は接戦州で結果判明が遅れたり、再集計のような事態に陥るリスクには注意。

G20では、米ロ首脳会談が行われるか否か、ロシア・ウクライナ停戦の行方を考える上にも重要。

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。