Weekly Report 2023年9月25日(月)

2023年9月25日

週間展望(9/25~10/1)

このページで知れること(目次)

週間予定:8月の米個人消費支出(PCE)デフレータ

前週:主要国金融政策決定会合

ドル円:日米金利差拡大変わらずも、介入警戒感あり

金:悪い金利上昇なら上げ足強める

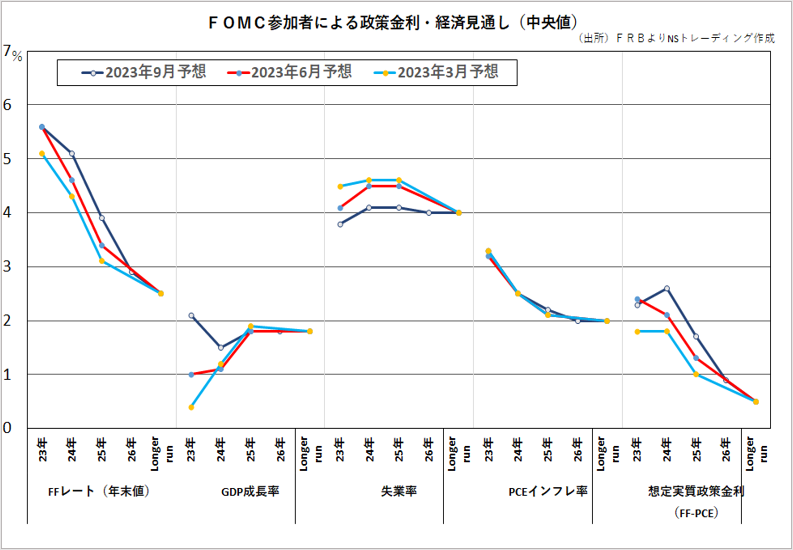

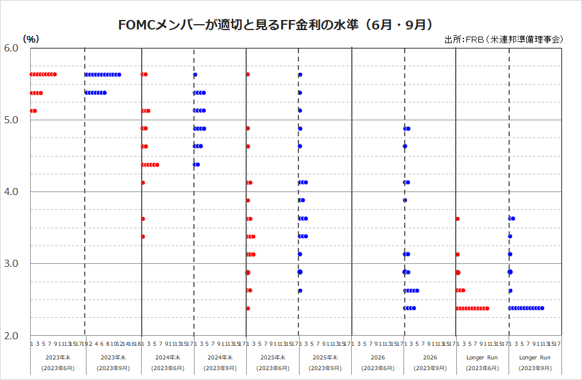

【ドットチャート】

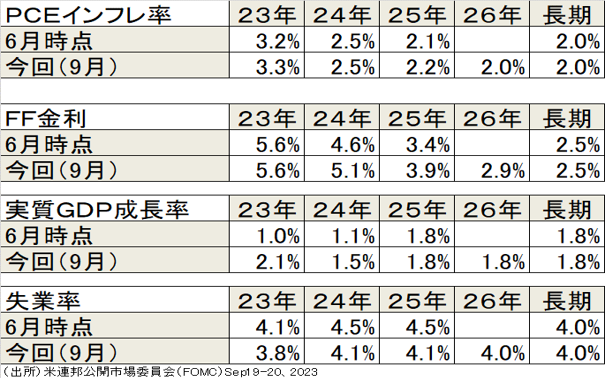

【FOMC経済見通し】

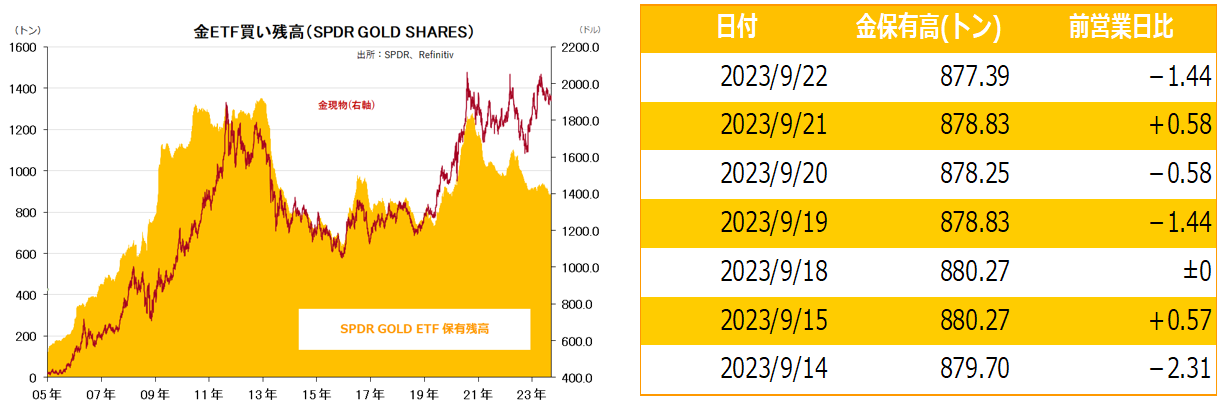

金ETF

週間予定:8月の米個人消費支出(PCE)デフレータ

8月の米個人消費支出(PCE)デフレータが発表される。

米国のインフレターゲットは、CPIでなく、このPCEデフレータ。

市場予想は前年比+3.5%と7月の+3.3%から伸びが加速する見込み。コア指数は前年比3.9%と7月の4.2%から伸びが鈍化予想。

今回CPIで大きく伸びたガソリン及びエネルギー価格は、PCEデフレータの場合でも伸びていると見られるが、CPIに比べて指数全体に占める割合が小さいことから、全体の伸びは抑えられる可能性。コア指数の伸び鈍化につながった住居費の占めるウェイトもCPIに比べて小さい。CPIに比べてウェイトが高くなっている医療費についても、8月は価格低下が見られており、コアは下げると見込まれています。

事前予想通り全般的に抑制気味の数字となるなら、年内金利据え置きの期待が広がり、ドル売り、一方、予想に反して強気の数字が出るならドル買いで反応しそう。

全米自動車労組(UAW)のストライキ動向や、米政府機関閉鎖の行方も材料視されそう。

前週:主要国金融政策決定会合

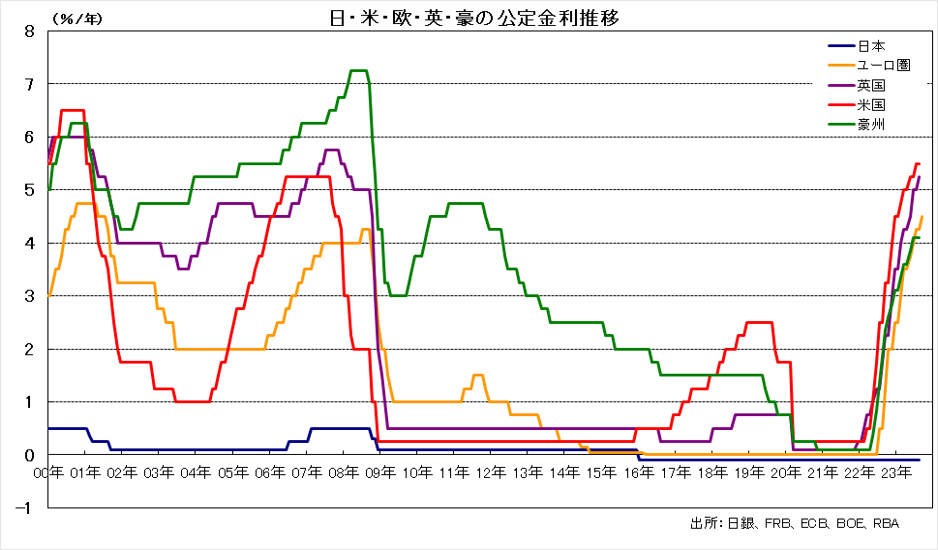

【主要国金融政策決定会合】

FOMCは市場の想定通り、2会合ぶりに政策金利の据え置きを決めた。参加者の政策金利見通し(ドットチャート)では2023年末が5.6%と、年内に0.25%の追加利上げを示唆する水準を維持、6月時点の前回見通しから据え置かれた。経済見通しでは19人中、過半数を占める12人が年内の残り2会合で1回の追加利上げを想定し、利上げの「終結宣言」に慎重な姿勢が目立った。一方、24年末は5.1%と0.50%の利下げを織り込む水準となり、前回予想(4.6%)から切り上がった。

FRBは声明文で景気認識を「堅調なペースで拡大している」と上方修正したうえで10~12月期の実質経済成長率(前年同期比)について予想の中央値を前回の1.0%から2.1%に切り上げた。パウエルFRB議長がFOMC後の会見でも、足元の米景気の底堅さなどに言及し、追加利上げの可能性を否定しなかった。政策金利が十分に引き締め的な領域にあるかについての明言も避けた。

イングランド銀行(英中央銀行)は政策金利を5.25%で据え置いた。インフレ率の低下と景気後退懸念の中で、過去30年余りで最も積極的に進めてきた利上げサイクルを停止した。9人から成る金融政策委員会(MPC)の5人の委員が金利据え置きに賛成し、4人が5.5%への利上げを主張。

ECBは2.23年9月14日に行われた理事会で、10会合連続の利上げとなる0.25%の追加利上げを決定した。ただし、声明文には利上げの停止を示唆する内容が盛り込まれ、2022年7月以降続けられてきた ECBの利上げサイクルは、9月の利上げを以て停止される可能性が高い。9月に公表された ECBによる経済見通しでは、インフレ見通しが軽微に修正された一方、足元を中心に実質GDP成長率の予想が引き下げられた。

日銀金融政策決定会合で現行の大規模金融緩和策の維持を決めた。植田和男総裁記者会見は、早期の緩和修正観測をけん制したと受け止められた。

ドル円:日米金利差拡大変わらずも、介入警戒感あり

【今週見通し・戦略】

FOMCでは市場の想定通り、政策金利の据え置きを決めた。併せて公表した政策金利見通し(ドットチャート)を受け、米国の金融引き締めが長引くとの見方が広がり、円売り・ドル買いが進んでいる。

米政策金利見通しでは、2023年末が中央値で5.6%と、年内に0.25%の追加利上げを示唆する水準を維持した。24年末は5.1%と、前回(4.6%)から水準が切り上がった。

FOMC後の会見で、パウエルFRB議長は「適切であればさらに利上げする用意がある」との考えを示し、「インフレが目標に向かって持続的に低下していくと確信するまでは引き締め的な政策を維持するつもりだ」と述べた。会見を受け、米長期金利は、およそ16年ぶりの水準に上昇。

一方、日銀金融政策決定会合で現行の大規模金融緩和策の維持を決めた。植田和男総裁は記者会見で早期の緩和修正観測をけん制したと受け止められた。日米金利差拡大が続くとの見方が材料視され、ドル円は148円台まで続伸している。

米政府機関閉鎖も

イエレン米財務長官は19日、日本の通貨当局による円相場下支えの外国為替市場介入について、為替レートの水準に影響を及ぼすことでなく、ボラティリティーを滑らかにするスムージングが目的であれば、理解できるとの認識を明らかにした。20日早朝には、神田財務官から「 行き過ぎた変動には適切に対応、あらゆる手段排除せず」「引き続き高い緊張感を持って市場を注視、米国当局とは日ごろから極めて緊密に意思疎通」とコメントが出されている。足元では緩やかな値動きが続いており、この動きが継続するなら、介入は行い難い地合い。

ただし、150円絡みの防戦で変動が高まってきた場合(特にドル買いになるケース)には、介入後の乱高下も想定される。昨年の円安局面との違いは、ドル全面高ではないこと。ドル円のレベルほど、ドルインデックスは強い訳ではない。米金利上昇に対する悪影響も意識される中、米政府機関閉鎖も懸念されてる。

金:悪い金利上昇なら上げ足強める

【今週見通し・戦略】

既存レポートで『ここから追加利上げするとなれば、「米長期金利上昇→ドル高」とはならず、むしろ先々の景気悪化懸念から長期金利低下・ドル安・NY金買いにつながるだろう。』としたが、NY金市場は徐々に悪い金利上昇を織り込むような値動きとなってきた。

FOMCではFF金利誘導目標を5.25~5.50%で据え置いたが、年内の追加利上げを想定し、高金利が続くとの観測から米10年債利回りは上昇しているものの、NY金の調整は限定的。

前回(2015/12~)の「金利引き上げ⇒引き上げ打ち止め⇒金利引き下げ」時のNY金相場の値動きを振り返ると、金利引き上げを嫌気して下げるものの、FOMCでの利上げ決定で、「知ったら仕舞い」で反発。これを繰り返しながら、底固めを行い、利上げ最終局面では、金利引き上げでも金は下げず、下値を切り上げ、利下げ以降は、上げ足を速めた。

悪い金利上昇ならNY金は上昇へ

米当局の期待通り、インフレ鎮静・2024年の利下げ・米経済のソフトランディング(軟着陸)シナリオとなるなら、金は緩やかに上昇して行くだろう。

一方、インフレ再燃から「悪い金利上昇⇒ハードランディングシナリオ」となるなら、株安・ドル安・強い金買いとなるだろう。米政府機関が一部閉鎖する可能性が高まっており、全米自動車労組(UAW)のスト動向と合わせて、三尊天井を形成しつつあるNYダウ売りにつながる可能性に注意したい。

【ドットチャート】

【FOMC経済見通し】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。