Weekly Report 2023年8月14日(月)

2023年8月14日

週間展望(8/14~8/20)

このページで知れること(目次)

週間予定:米小売売上高とFOMC議事録

前週Review:NED(全米民主主義基金)

ドル円:145円超での介入姿勢に注意

金:金利上昇を嫌気して付けた安値が買い場

【米CPI&PPI】

【ミシガン大学期待インフレ率】

金ETF

週間予定:米小売売上高とFOMC議事録

今週は、米小売売上高とFOMC議事録、日英消費者物価指数などが予定されているものの、来週には、BRICS首脳会議(22日~23日)、ジャクソンホール会議(24~26日)が開かれることから、様子見ムードが高まる可能性。

一方、日本のお盆休み期間で、薄商いの中、変動が高まる可能性も否定できない。

特に、ドル円は2022年9月に政府・日銀が円買い・ドル売りの為替介入に踏み切った水準である145円まで値を伸ばしており、週明け早々、牽制発言と思惑が交錯しそうな雰囲気である。

債務上限問題により凍結されていた米国債発行が一気に出て、米金利上昇が高まりやすい地合いの中、米債格下げを行ったフィッチが、植田日銀がYCCでの国債購入を減らせば、日本国債格下げに動く可能性を示唆しており、投機的な思惑と当局の行動次第では、薄商いの中の乱高下もありうる。

前週Review:NED(全米民主主義基金)

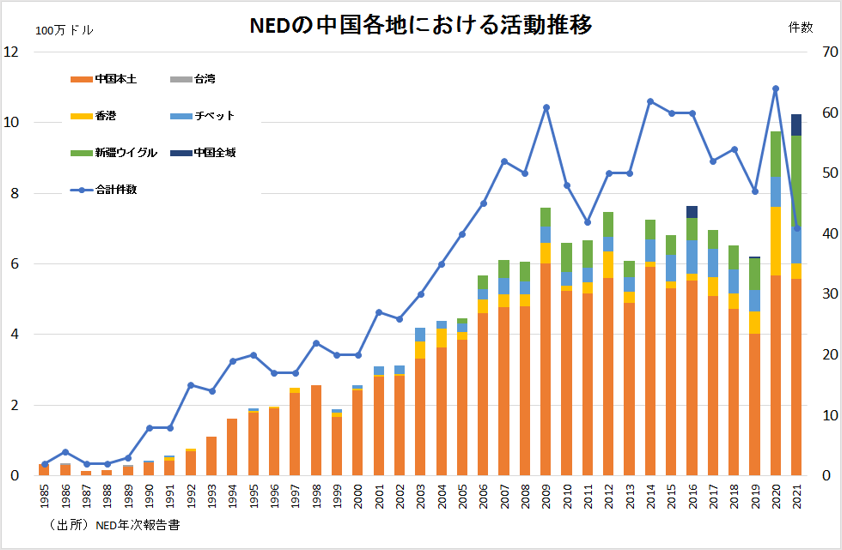

【NED(全米民主主義基金)】

第二次世界大戦中の特務機関であった戦略諜報局OSS(Office of Strategic Services )が、アメリカ統合参謀本部でスパイ活動や敵国への心理戦などを実施していたが、1947年9月18日に機能を拡大して中央情報局(Central Intelligence Agency=CIA)と改名した。アメリカのネオコン(新保守主義)主導の下に「第二のCIA」と呼ばれ1983年に設立されたのがNED(全米民主主義基金)だ。

CIAは政府組織だが、NEDは非政府組織なので、他国の民主化運動組織を支援しやすくなっている。NEDは当初、世界最大の共産主義国家であった旧ソ連を崩壊させることが最大の目的だった。改革派のゴルバチョフがソ連共産党書記長に就くと、民主化運動のための支援金を拠出した。

冷戦終結後は、複数の旧ソ連国家で独裁的政権の交代を求めて起こった民主化運動「カラー革命」を策動した。

現在は、中国が四大重要ターゲットの一つと位置付けられており、対中支援額が突出している。

2022年に起きた「白紙運動」では、「ウイグルと台湾問題」が関連付けられ、来年の台湾総統選に向けて、「民主・自由」の旗のもと、「台湾有事」が仕掛けられる可能性には注意したい。バイデン政権になり、「戦争ビジネス」が大きな動きとなっている。バイデン政権は先週、半導体や量子コンピューター、人工知能(AI)の対中投資規制を打ち出した。中国は「強烈な不満と断固たる反対」(外務省)を表明。中国が報復を示唆する中、バイデン米大統領は10日、「中国は時限爆弾だ」「悪い人々が問題を抱えると、悪いことをする」と述べ、米中間の関係悪化に対し、火に油を注ぐ状況となっている。

終戦から78年、世界では戦争の惨禍が続いている。各陣営のプロパガンダ戦略下でのフェイクニース・メークニュースが飛び交う中、常に客観的な視野を持ってマーケットに臨みたい。

ドル円:145円超での介入姿勢に注意

【今週見通し・戦略】

米雇用統計を受けたドル売りは限定的で、各主要国の金融政策がインフレと景気をにらんで定まらない中、日銀の緩和政策継続姿勢が再び市場のテーマとして浮上。日本の賃金統計では15カ月連続で実質賃金が低下しており、緩和継続の裏付けとして意識された。

米地銀、格下げ

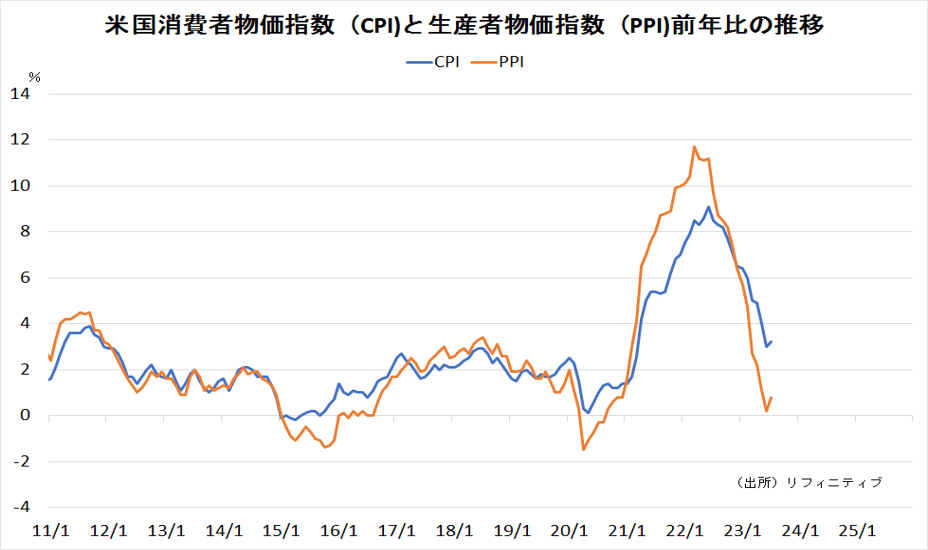

また、8日には格付け会社ムーディーズ・インベスターズ・サービスがM&Tバンクなどを格下げしたほか、バンク・オブ・ニューヨーク・メロンやステート・ストリートなど大手行の格付けを引き下げ方向で見直すと発表した。米地銀の経営不透明感が再燃したうえ、大手銀の業績悪化懸念も意識され、金融株全般の売りに波及。リスク回避のドル買いが進んだ。10日に発表された7月の米消費者物価指数(CPI)、11日に発表された7月の米卸売物価指数(PPI)は、いずれも前年同月比の伸び率が13ヶ月ぶりに加速した。年内にもう一回、米利上げの可能性が高まったとしてドルを買い戻す動きにつながっている。

米債券需給悪化

QT(量的引き締め)によるFRBの資産圧縮(米国債など保有資産の定期的な売却)額は合計1兆ドル規模に達する中、米財務省の国債発行計画(TQR)は、8~10月に増加する。5月:2530億ドル、6月:2440億ドル、7月:2460億ドル、8月:2700億ドル、9月:2700億ドル、10月:2810億ドルの計画で、需給面から米国債には利回り上昇圧力が掛かりやすい。

ドル円は、2022年10月高値を起点とした下降トレンドを上抜き、145円を達成した。ただ、145円台は昨年9月に政府・日銀が円買い・ドル売りの為替介入に踏み切った水準で、介入警戒感が上値を抑えている。3月安値を起点としたエリオット波動の第5波動形成中で、第1波と同値幅上げるとすると、145.38円が上値目標。

まずは、本邦当局の牽制の度合いと、米国の容認度合に注目が集まる。6月の金利上昇局面では、イエレン財務長官は、円安対応の為替介入の是非について、日本政府と調整に入っていることを明らかにした。警戒感が高まれば、改めて三角保合いに入る可能性も。一方、CFTC建玉明細によると大口投機玉の円の売り越しは、直近ピークから3割減っており、新たに円売りを仕掛けやすい内部要因。8月の月間騰落は、円高ドル安傾向。投機的な仕掛けがあれば変動率は高まる可能性も。

金:金利上昇を嫌気して付けた安値が買い場

【今週見通し・戦略】

NY金(12月限)は、中国の輸出入減少やデフレなどによるリスク回避の動きに加えて、米債券市場で長期金利の指標である10年債利回りが上昇(債権は下落)したことが嫌気された。

米国債の格下げや、国債発行増による需給悪化を意識した債券売りが継続した。米財政悪化による国債増発による金利先高観が意識されている。財政悪化は、米連邦準備理事会(FRB)の利上げによる利払い費負担の増加が一因。

金利上昇圧力

QT(量的引き締め)によるFRBの資産圧縮(米国債など保有資産の定期的な売却)額は合計1兆ドル規模に達する中、米財務省の国債発行計画(TQR)は、8~10月に増加する。需給面から米国債には利回り上昇圧力が掛かりやすい。

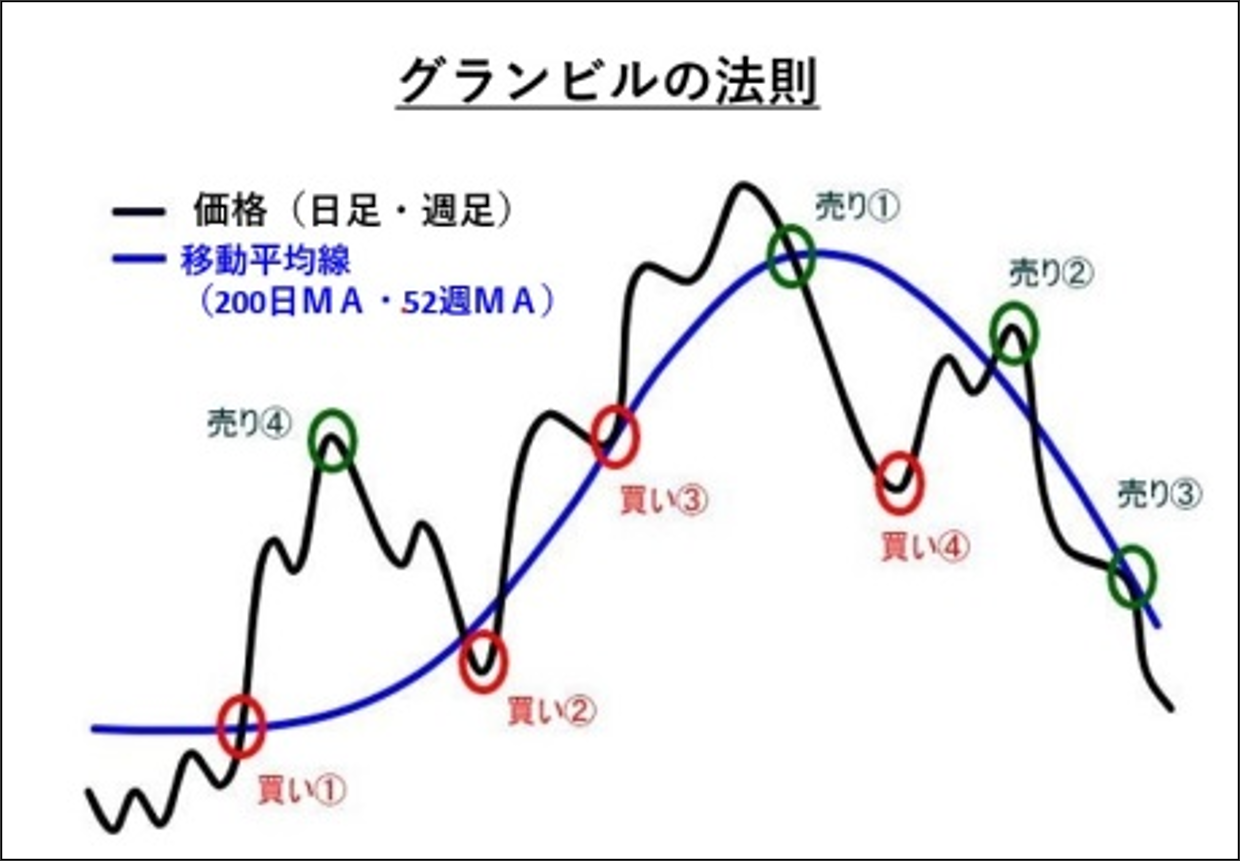

200日移動平均線を割り込んだことで、グランビルの法則③「上昇中の移動平均線に向かって相場が上方から下降してきた時が、移動平均線を割り込むことなく再度上昇に転じた時」にはならなかったが、グランビルの法則買い信号②「移動平均線が上昇している時に、相場が移動平均線を下回った場合」となりそうな状況だ。

昨年から米長期金利が4%を超えるとNY金は売り圧力を受けるものの、結果として、金利上昇を嫌気して付けた安値が買い場となっている。ジャクソンホール会合やBRICS首脳会議を控え、思惑が飛び交いやすい中、チャートパターンの底打ち確認を待ち、買い場探しとしたい。

米債券需給悪化による米金利上昇圧力が高まっているが、インフレ再燃などからハードランディングシナリオが高まれば、悪い金利上昇から金利上昇・NY金上昇が同時に起こる。このシナリオの場合、金の上昇は早く・大きくなるだろう。

【米CPI&PPI】

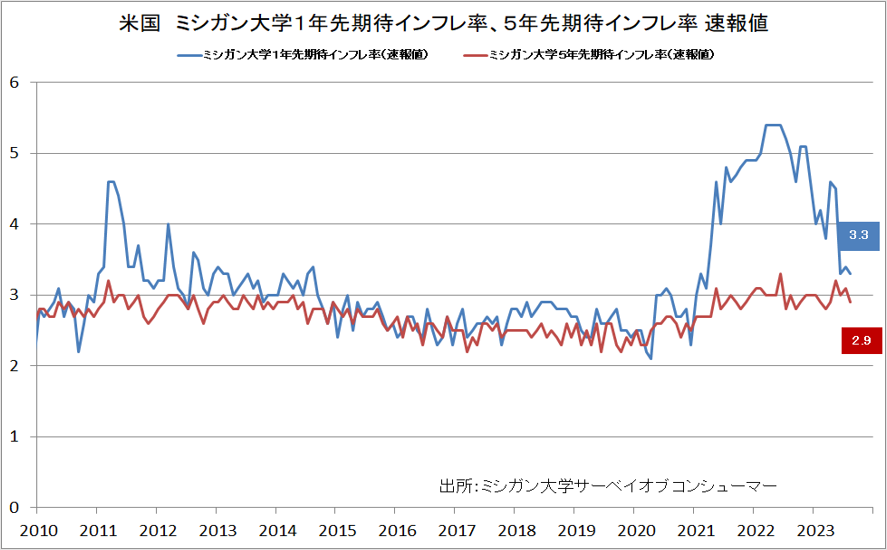

【ミシガン大学期待インフレ率】

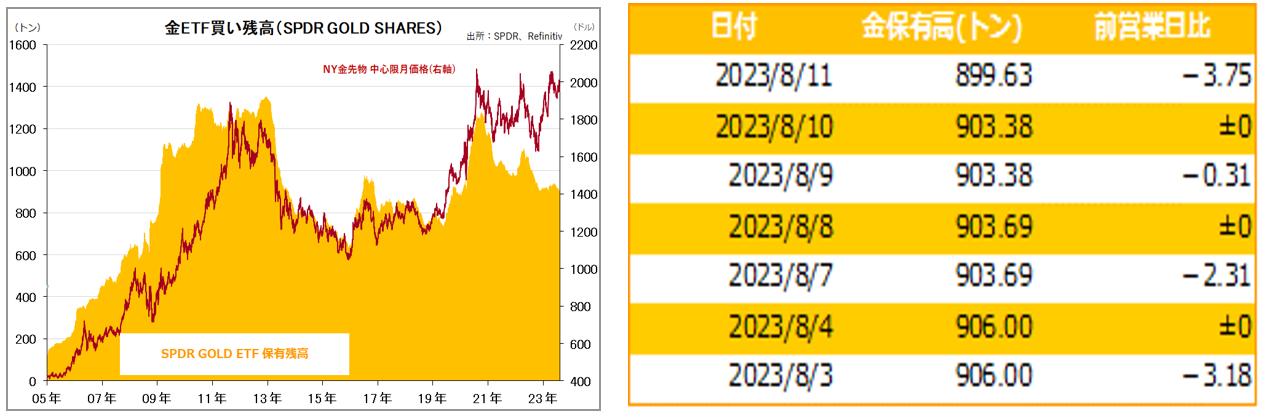

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。