Weekly Report 2022年12月26日(月)

2022年12月26日

週間展望(12/26~12/31)

このページで知れること(目次)

週間予定:大納会

前週Review:大規模金融緩和政策を修正

ドル円:200日移動平均線割れで下げ加速・130円の攻防が焦点

金:200日移動平均線を挟んだ保合いで底固め

金ETF

週間予定:大納会

26日(月)に、黒田総裁による日本経済団体連合会審議員会での講演。28日(水)に日銀金融政策決定会合(12月19-20日)の「主な意見」が発表される。YCCレンジ拡大について、どの様な意見が交わされたか注目。今回一度限りの修正なのか否かが暗示されるか否かが焦点。

日本の休場中(大納会~大発会)に、12月31日(土)、1月2日(祝)に、中国製造業PMI、財新中国製造業PMIが発表される。市場予想では、大きく悪化した前回分から回復が見込まれているが、ゼロコロナ政策緩和に伴い新型コロナ感染再拡大が懸念する中、事前予想比悪化なら、大発会が弱目に始まる可能性も。

今週中に発表予定のロシア産原油価格上限設定に対する対抗策の内容次第では、原油市場発の波乱も想定される。ロシアのノバク副首相は23日(金)、来年初に同国の石油生産を5~7%削減する可能性があると指摘。

前週Review:大規模金融緩和政策を修正

【日銀ショック】

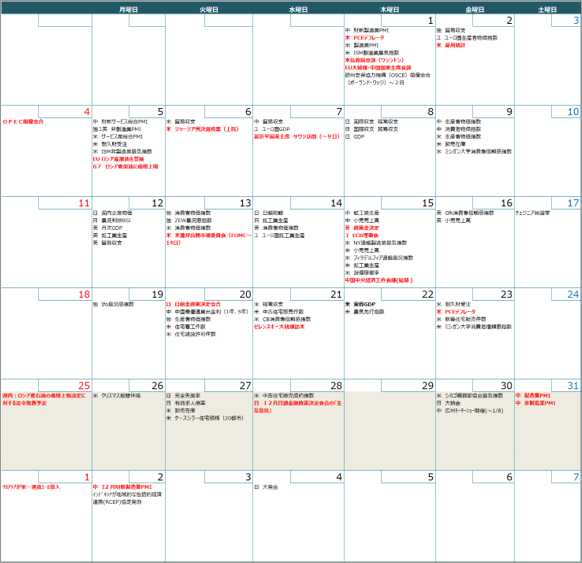

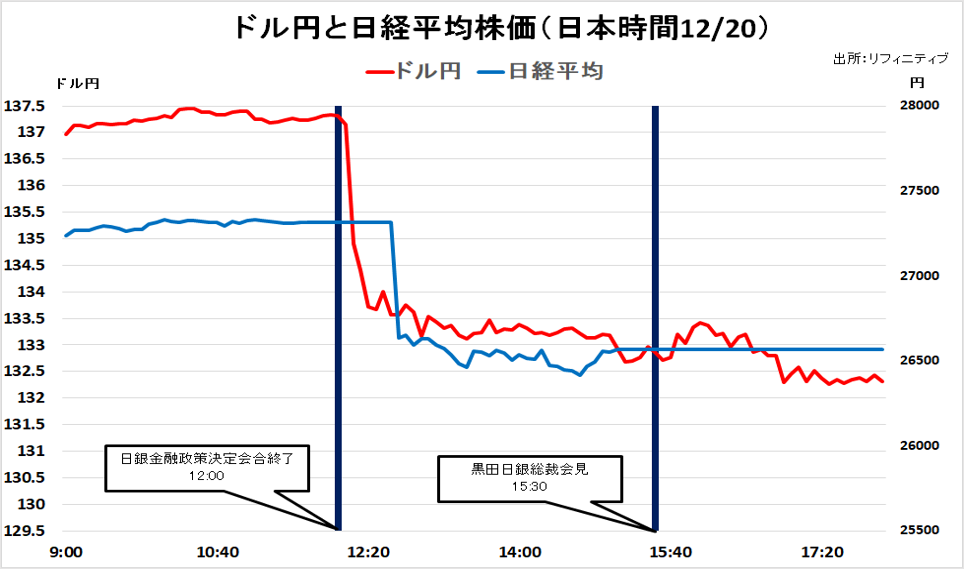

日銀は20日、金融政策決定会合において全員一致で現在の大規模な金融緩和策の一部修正を決定した。長短金利操作を柱とする緩和策の枠組みは維持しつつ、0%程度に誘導する長期金利の許容変動幅を従来のプラスマイナス0.25%程度から同0.5%程度に拡大する。変動幅の拡大は2021年3月に0.2%程度から拡大して以来。

声明では、今回の許容幅拡大を決定した背景について、債券市場の機能低下が、企業の起債など金融環境に悪影響を及ぼす惧れがあるため、としたが、9月に黒田総裁が「許容幅拡大は、明らかに金融緩和の効果を阻害する」と発言していただけに、今回の決定はサプライズとなった。

黒田総裁は記者会見で、今回の措置は金融緩和の効果をより円滑に波及させるために行うものであり、長短金利操作(イールドカーブ・コントロール、YCC)がよりよく機能するように市場機能の改善を図った、と述べ、「利上げではない」ことを強調し、「事実上の金融引き締めではないか?」という市場関係者の観測を否定したものの、日銀の決定を受けて国債利回りが急上昇、円高ドル安が進み株式市場は急落した。ドル円は、137円台から132円台に急落した。

黒田総裁が来年4月に任期を迎えた後、新総裁の下で金融政策の点検・検証が行われるとみられていたが、インフレが高い伸び率を続けるとの見通しや、黒田総裁の在任中に大規模緩和の修正を図り、新総裁の金融政策の選択肢を増やす狙いもあったものとみられる。

今後の注目は、イールドカーブ・コントロールのさらなる修正よりも、マイナス金利の撤廃(+0.1%への回帰)となる可能性。その後、日本銀行は、条件が整えば、ETFやJ-REITの購入停止やイールドカーブ・コントロールのさらなる修正をめざすと思われる。

次期総裁人事

次期日本銀行総・副総裁の人事や、2013年の政府と日銀の共同声明(アコード)の改定の行方にも注目が集まるだろう。

ドル円:200日移動平均線割れで下げ加速・130円の攻防が焦点

【今週見通し・戦略】

先週レポートで≪クリスマス休暇で薄商いの中、外国人投資家の中には、日銀の政策変更を期待する向きもあり、仕掛け的な円買い・ドル売りも注意。~中略)。200日移動平均線を巡って、薄商いの中、値が飛ぶリスク・乱高下するリスクにも注意したい≫としたが、日銀金融政策決定会合で、長期金利の許容変動幅を従来のプラスマイナス0.25%程度から同0.5%程度に拡大したことを受けて、200日移動平均線を割り込み、下げ加速となった。ドル円は、心理的節目130円が下値支持として機能しているものの、戻りは鈍い。

前週末発表された11月の米個人消費支出(PCE)の物価指数は、エネルギー・食品を除くコア指数が、前年同月比4.7%上昇と伸び率は、市場予想(4.6%)より大きかった。11月の米新築住宅販売件数、12月のミシガン大学消費者信頼感指数(確報値)も事前予想を上回ったことで、米利上げが長期化するとの見方から米長期金利が上昇するも、、ミシガン大学1年先期待インフレ率が低下した事もあり、ドル円の上値も米長期金利の上値も限定的だ。

黒田総裁講演

今週は、クリスマス休暇で欧米勢が、年末年始で国内勢の参加が減少し、薄商いが予想される中、予想外の日銀政策修正により、海外勢を中心に更なる修正の思惑が高まりやすく、130円を割り込んだ場合は、一時的な下げ加速も要想定。 黒田総裁による日本経済団体連合会審議員会での講演が予定されており、何らかのヒントを得ようと、行間を読むような動きにも要注意。大きなサプライズがなければ、130円を下値支持とした狭いレンジ相場となるだろう。

金:200日移動平均線を挟んだ保合いで底固め

【今週見通し・戦略】

NY金(2月限)は、日銀金融政策決定会合で、長期金利の許容変動幅の拡大を決め、事実上の金融緩和の縮小に向けた動きとの見方が広がり、対円でのドル売り圧力の強さが対ユーロに波及し、ユーロ買い・ドル売りが優勢となった事を好感した。200日移動平均線を上抜いたものの、7~9月期の英実質国内総生産(GDP)改定値は前期比0.3%減と、速報値(0.2%減)から下方修正され、高インフレが続くなか、英経済のさらなる縮小を警戒したポンド売り・ドル買いが優勢となった事や、欧州主要株価指数の下落で、ユーロ売り・ドル買いに動いた事などから200日移動平均線を挟んだ保合いとなっている。

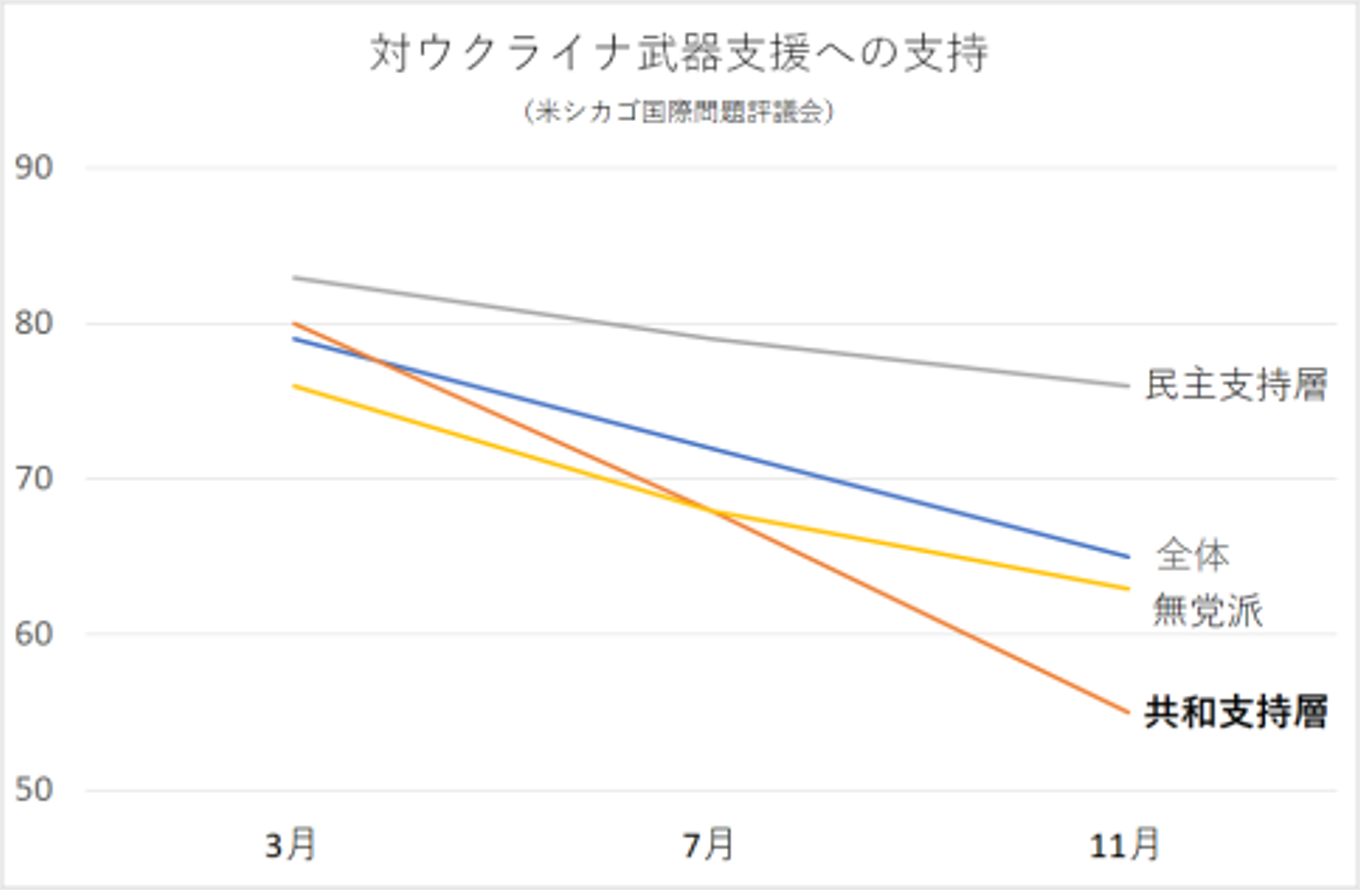

ゼレンスキー大統領が12月21日、ワシントンを電撃訪問し、バイデン米大統領と会談。米上下両院合同会議で演説した。バイデン大統領は、地上配備型迎撃ミサイル「パトリオット」を含む20億ドル(約2600億円)の追加軍事支援を約束したが、来年からは議会がねじれとなり、共和党の反対で追加支援は困難となることが予想され、駆け込み的な追加支援決定であった。

停戦協議の行方が焦点

米国主導の今回の電撃訪問は、停戦へ向けてゼレンスキーの暴走を抑える目的もあったと思われるが、米WSJ電子版は23日、ゼレンスキー政権がロシアによる侵攻から1年となる来年2月24日に合わせて和平案を提示する計画だと報じた。ただし、米国のウクライナ支援の目的は、ウクライナの戦争勝利ではなく、米国人の血を流さず、スラブ人同士の戦争でロシアの弱体化を目指すことが目的であり、これから寒さが厳しくなる中、プーチン大統領も安易な妥協はしないと見られ、停戦協議の行方は不透明。仮に協議進展の場合、ユーロ高・NY金高で反応しそう。

2020年大統領選直前に報道されたハンター・バイデン のラップトップ事件を51人の米情報関係者は「ロシア偽情報」と否定したが、イーロン・マスクによるツイッターの内部情報公開で、「トランプ政権で司法省/FBI、国家安全保障省、国防総省、国家情報長官室内で、トランプへの”クーデター”が起きていたことを示している」とスティーブ・バノンは語り、新下院議長マッカーシーは「51人を1月議会で召喚する」と述べており、年明けと共にドル売り・金買い材料が増えてくる可能性も。

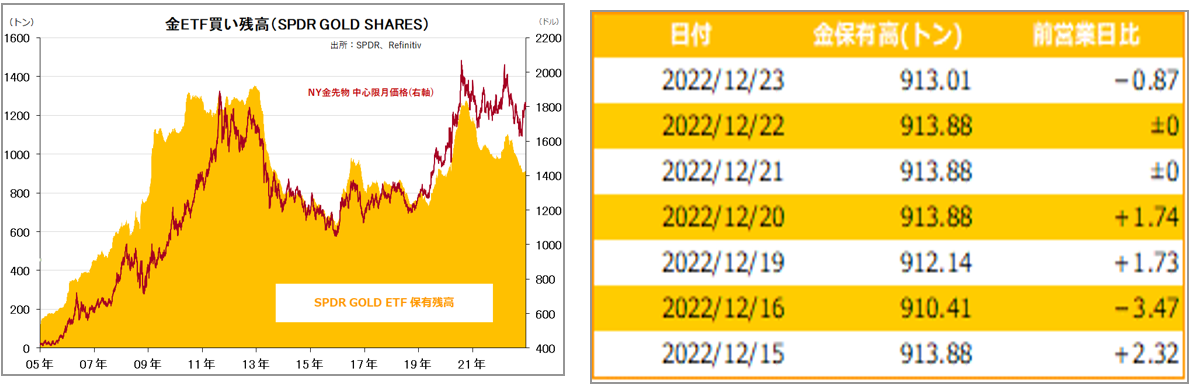

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。