Weekly Report 2023年12月11日(月)

2023年12月11日

週間展望(12/11~12/17)

このページで知れること(目次)

週間予定:米FOMC、日銀短観、プーチン大統領国民との対話

前週:日銀の政策変更思惑高まる

ドル円:日銀の政策変更思惑を急速に織り込む展開

金:200日移動平均線が下値支持

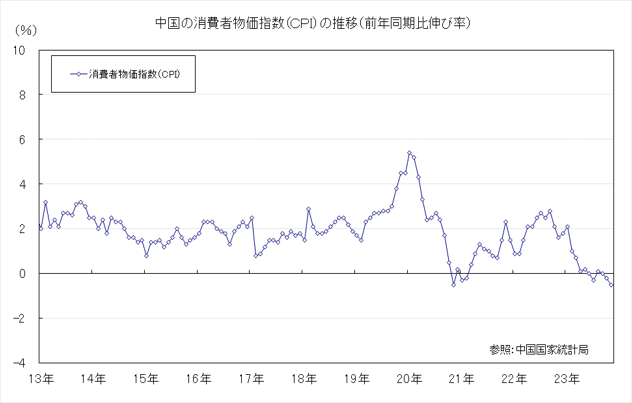

【中国CPI】

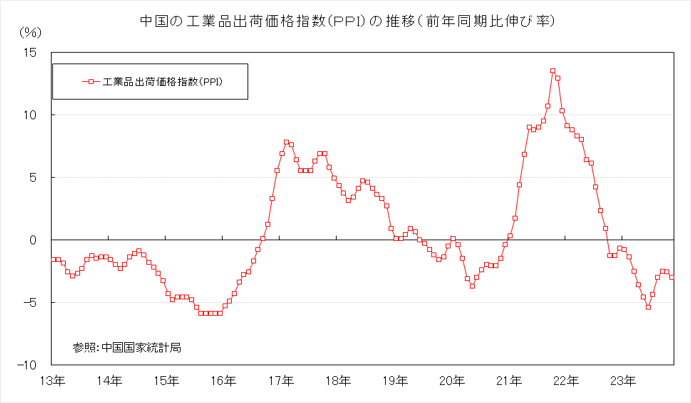

【中国PPI】

金ETF

週間予定:米FOMC、日銀短観、プーチン大統領国民との対話

今週は、12日の米11月消費者物価指数や、13日の日銀短観、12-13日に開催される米連邦公開市場委員会(FOMC)が注目される。

今回のFOMCでは政策金利は据え置きとなる見通しで、声明やパウエル議長の記者会見が注目される。それと、今回は政策金利見通し(いわゆるドットチャート)やGDP、インフレ率など経済見通しも公表される。

11月の米消費者物価指数の前月比予想は、前回に続いての横ばい、前年比は前回の+3.2%から+3.1%に鈍化見込み。変動の激しい食品とエネルギーを除いたコア指数は前月比が前回の+0.2%から+0.3%に上昇、前年比は前回と同水準の+4.0%が予想されている。

前回は9月の前年比+3.7%から+3.2へ伸びが大きく鈍化。ガソリン価格を中心としたエネルギー価格の下落が背景。10月から11月にかけても米国でガソリン価格が低下しており、EIA調査による全米全種平均のガソリン価格は9月から10月の―5.45%に対して、10月から11月は―8.00%となっている。

ただ、昨年の10月から11月にかけてガソリン価格が低下しており、ベース効果(比較対象元の水準の変化による見かけ上の変化、10月時点に比べて低い水準からの比較になることで、前年比では下がっていないように見える)によって影響が抑えられそう。

また、9月から10月にかけての全米自動車労組のストライキを受けた供給不足懸念からの自動車関連価格の持ち直しなども考慮すると、コア前月比での小幅ながら伸び拡大や、前年比での前回並みの伸びが予想される。

8日に次期大統領選挙出馬を表明したプーチン大統領が14日、国民との対話イベントに参加する。来年はBRICS議長でもあり、米国の覇権の揺らぎを中国と共に与えるキーマンであり続ける。

前週:日銀の政策変更思惑高まる

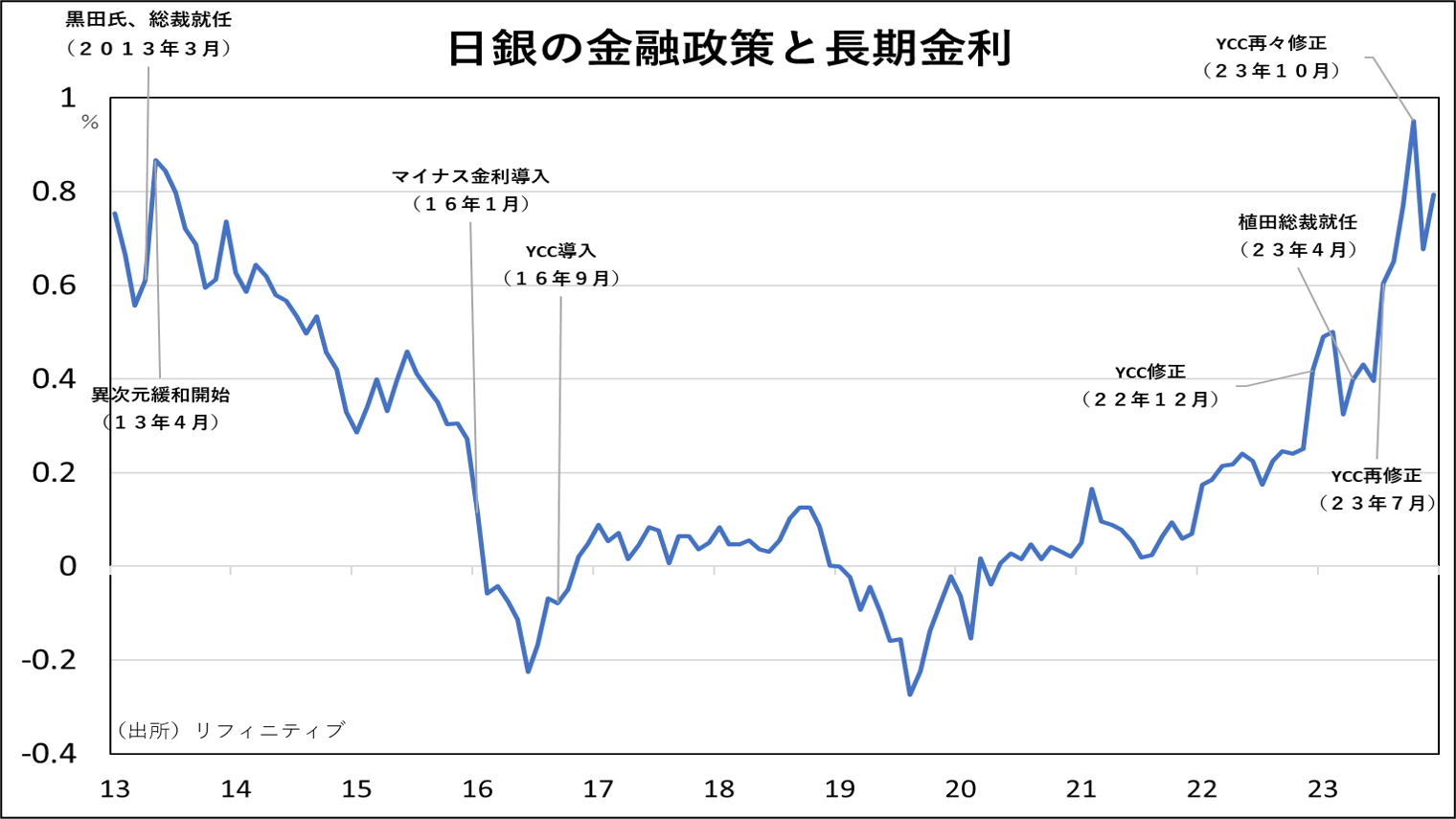

【植田日銀総裁発言】

植田和男日銀総裁が7日の参院財政金融委員会で 「年末から来年にかけて一段とチャレンジングになる」と発言したことを受けて、「12月会合でのマイナス金利解除もありうる」との思惑が急速に広がり、同日朝に1ドル=147円台だったドル円は141円台まで急落した。日経平均株価も大幅に下落。

前日には氷見野良三副総裁が金利上昇が家計に金利収入をもたらす「プラス効果」の可能性に言及した。市場関係者は一連の発言をマイナス金利解除、すなわち利上げへの地ならしと受け止めた格好だ。

日経平均株価も大幅下落。日銀が利上げしたのは2007年2月に政策金利を0.25%から0.5%に引き上げたのが最後で、それ以降は緩和方向の政策修正だった。この逆回転に動き始めるのではないかとの思惑が嫌気された。

18〜19日に日銀金融政策決定会合が控える。当初、年明けからの春季労使交渉(春闘)の結果を見てから日銀が利上げに動くとの見方が支配的で、今月会合への警戒はそれほど高くなかったが、氷見野氏の発言に植田氏の「年末」というワードが加わったことで、警戒感が急速に高まった。

早期解除に否定的な見解は依然として強いものの、12月に解除を事前予告して、政策金利の先行き指針(フォワードガイダンス)を同時に修正するとの見方もある。

指針にある「必要があれば、躊躇なく追加的な金融緩和措置を講じる」との文言を削除し、緩和方向に傾く指針を中立に戻して将来の引き締めへ布石を打つとの見立てだ。

ドル円:日銀の政策変更思惑を急速に織り込む展開

【今週見通し・戦略】

ドル円は、パウエルFRB議長が12月1日、「金融緩和の時期を推測するのは時期尚早だ」と話し、市場の利下げ観測をけん制した一方、足元の政策金利は「かなり引き締め的な領域に入っている」と述べ、来年に米国の消費や生産が減速するとの見方も示し、円買い・ドル売りが広がった中、先週は日銀の植田和男総裁が7日に「年末から来年にかけて一段とチャレンジングになる」と述べた。前日には氷見野良三副総裁が金利上昇が家計に金利収入をもたらす「プラス効果」の可能性に言及したこともあり、マイナス金利解除、利上げへの地ならしとの受け止めが急速に広がった。

また、植田日銀総裁は7日午後、岸田文雄首相と首相官邸で会談した。植田総裁は会談後に為替に関する議論は「なかった」と話したが、会談自体が政策修正への思惑を強めたと受け止められた。

米追加利上げ観測が後退している中、7日の米債券市場で長期金利が低下した場面で、日米の金利差が縮小するとの見方から、円高・ドル安が進んだ。ストップロスの円買い・ドル売りも巻き込んで、6月30日高値と重なる心理的節目145円を割り込み、下げ加速。7月安値~11月高値までの上昇に対する61.8%押し(142.83円)を達成した。141円台まで急落した。

ただ、週末のドル円は、11月の米雇用統計が労働市場の底堅さを示し、米長期金利が上昇し、日米金利差の拡大を受けて円売り・ドル買いの展開に。前日には日銀が早期にマイナス金利を解除するとの思惑が広がり、ドル円は一時141円台まで急落していたこともあり、巻き戻しの動きもあった。

心理的節目145円の攻防

200日移動平均線をザラ場で割り込んだものの、長い下ヒゲを形成して終値ベースでは回復。2営業日連続で下ヒゲ形成しており、押し目買い意欲が感じられる形状。テクニカル面からは、心理的節目145円台を回復できるか否かが焦点。

ファンダメンタルズからは、12〜13日の米連邦公開市場委員会(FOMC)、翌週19日にの日銀金融政策発表が注目。

金:200日移動平均線が下値支持

【今週見通し・戦略】

米国の国務長官や安全保障担当アドバイザーを務めたヘンリー・キッシンジャー氏が11月29日、死去した。キッシンジャー氏は、秘密交渉で共産中国と電撃的和解を果たし、ソ連ともデタント(緊張緩和)によって米国主導の世界平和を創り出そうとした。今年7月にも習近平氏と会談するなど、主要国のトップと直談判できる米国において最も外交・政治面で強い影響力を持つフィクサー的な人物だった。

従来の官僚機構を使わず、ニクソンと二人だけで秘密裏に「ニクソン・ショック」と呼ばれる金とドルとの交換停止を実施したのも彼だった。この「ニクソン・ショック」・「金ドル交換停止」立役者の死去のタイミングと合わせ、呪縛が説かれたかのように、金相場が急騰した。

米長期金利5%乗せを嫌気して調整していたNY金相場だが、米10月の消費者物価指数(CPI)が市場予想を下回ったことや、タカ派として知られるウォラーFRB理事講演での発言(インフレ鈍化に本当に確信が持てた場合には、政策金利を引き下げ始めることができる)などを受けた米金利ピークアウトから底打ち反転。パウエル議長は、「適切であればさらなる金融引き締めをする用意がある」と従来の見方も繰り返した一方、現在の政策金利の水準を「かなり引き締め的」と表現し、市場では「これまでの発言よりタカ派姿勢が薄れている」との見方から米長期金利が低下、金買いの流れとなった。これがファンダメンタルズからの説明。

テクニカル分析的には、心理的節目2150ドルも突破する(新規と売り方の決済の)大玉が入った急伸後の長い上ヒゲ形成で、短期的には「踏んだら終い」のような格好だが、2010年以降、上値抵抗として機能してきた2000ドル水準を維持するようなら、これまでの抵抗が支持線に変化して、上値試しが継続するだろう。

米雇用統計は強気の内容で、利下げ織り込みの行き過ぎ感からの調整は予想されるものの、金の長期上昇の根底にあるのは、米覇権やドル基軸通貨の揺らぎだ。

米大統領選挙を始めとした過去に類をみない選挙イヤーを来年迎える。世界76もの国と地域で国政選挙が行われ、世界の人口の約半分が国政選挙の投票をすることになる年だ。米国の威光が落ち込む中で政治的不安定さは増し、安全資産としての金は買われるだろう。円建て金・ドル建て金共に、調整後は史上最高値を更新する流れが続くと見る。

利下げ局面での優位性

過去の利上げ休止から利上げに転じてからの値動きを比較してみると、内外の株価よりも金相場の顕著さが確認できる。

【中国CPI】

【中国PPI】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。