Weekly Report 2023年10月23日(月)

2023年10月23日

週間展望(10/23~10/29)

このページで知れること(目次)

週間予定:GDP・ガザ侵攻

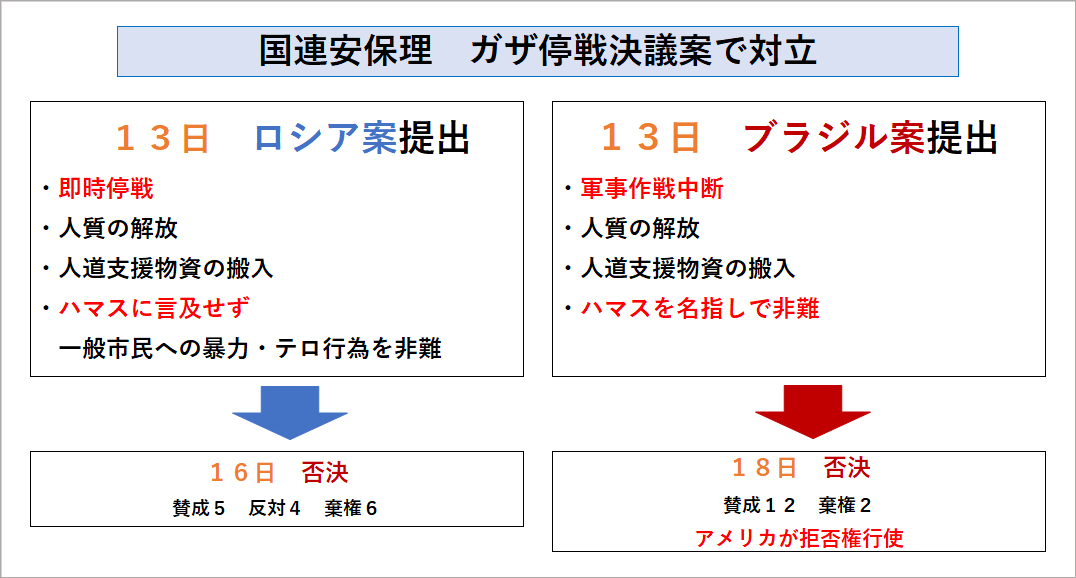

前週:国連安全保障理事会機能不全

ドル円:心理的節目150円の攻防戦

金:「安全資産としての顔」浮上

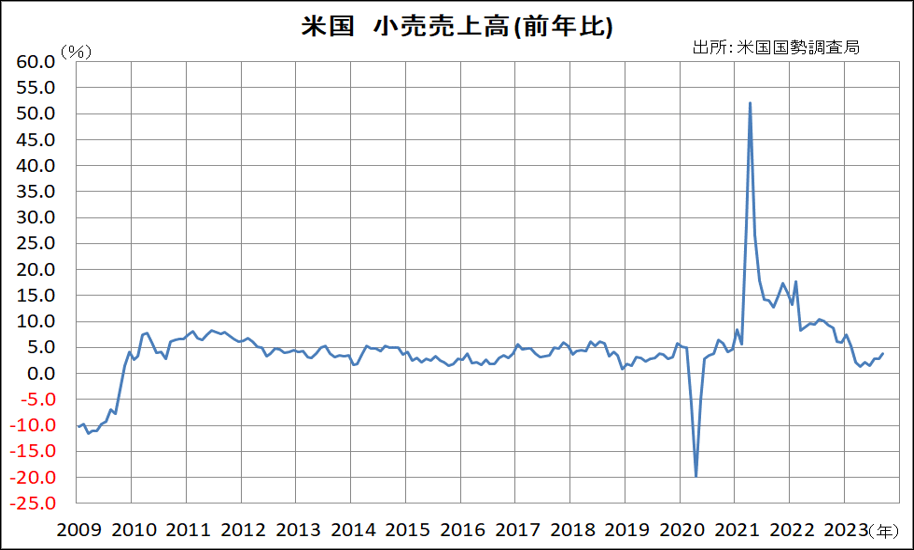

【米小売売上高】

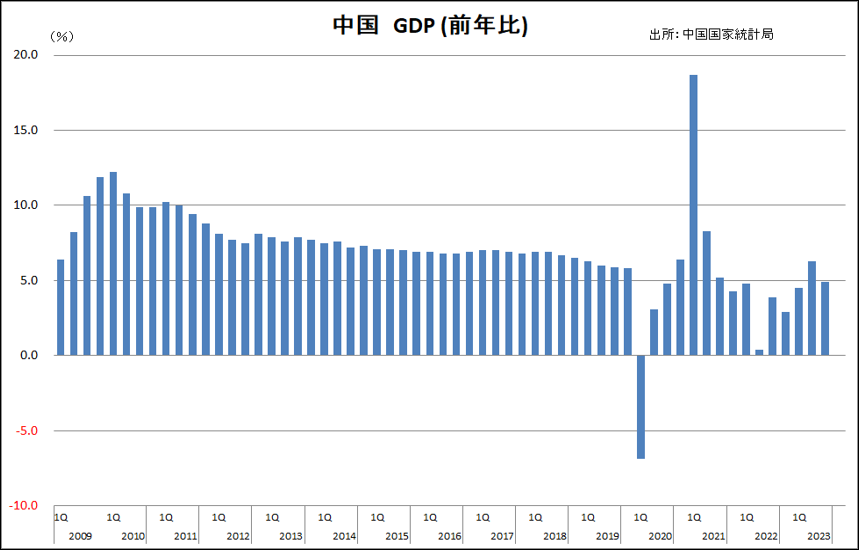

【中国GDP】

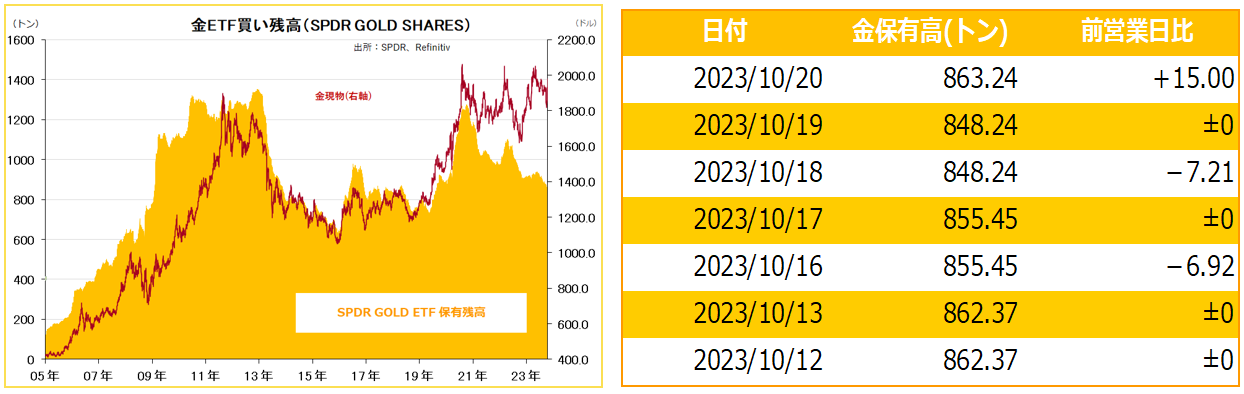

金ETF

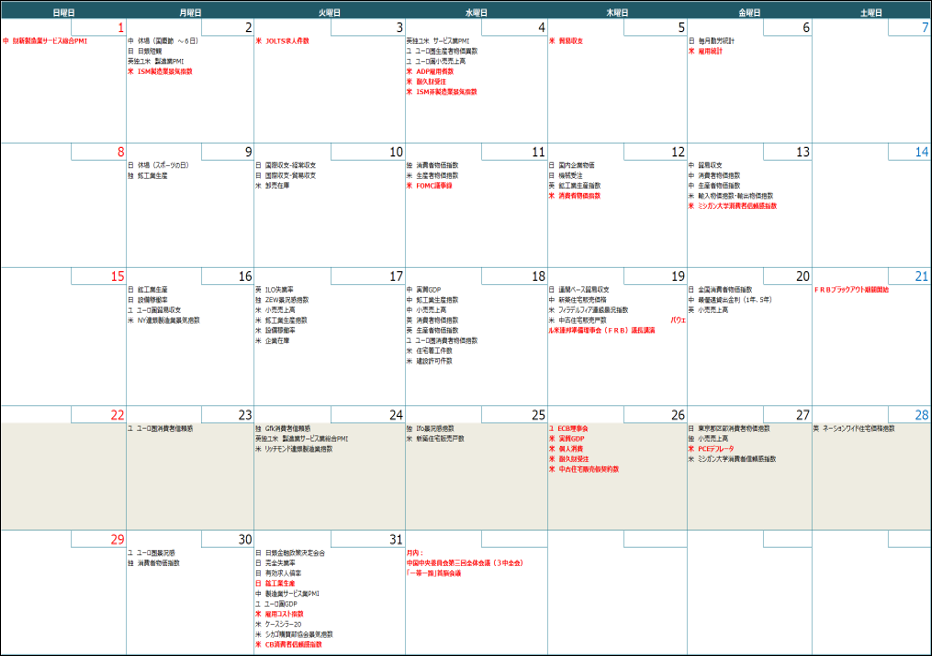

週間予定:GDP・ガザ侵攻

米マクロ経済指標では、第3四半期GDP速報値が注目。昨年第1四半期、第2四半期とマイナス成長を記録した米GDPは、その後4四半期連続で前期比年率2%を超える成長となっている。

今回第3四半期の市場予想は、前期比年率+4.3%。市場予想通りの伸びとなると、2021年第4四半期の+7.0%以来の高い伸びとなる。個人消費の伸びが全体を支えると見られている。

予想前後の好結果となった場合、ドル買いが期待されます。11月の米連邦公開市場(FOMC)での据え置き期待は変わらないと見られるものの、12月の追加利上げ期待が再浮上する可能性。

一方、米長期金利の上昇傾向で、米住宅着工件数や中古住宅販売件数などが鈍化しており、住宅投資の減退の影響がどの程度かが注目。

各国首脳のイスラエル訪問が一巡したことで、人質解放を睨みながら、イスラエル軍によるパレスチナ・ガザ地区への地上侵攻がいつ行われるかには注視しておきたい。実際に、地上侵攻が行われた場合、マクロ経済指標無視で相場が動く可能性もあり、注意したい。

米国は21日、国連安全保障理事会の各理事国に対し、パレスチナ自治区ガザ情勢を巡りイスラム組織ハマスを非難し、イランをけん制する決議案を提示した。米国は18日にブラジルが提出した類似の決議案に拒否権を行使して否決させたばかりで、各国の支持を得られるかどうかは不透明。

前週:国連安全保障理事会機能不全

【パレスチナ問題】

国連の安全保障理事会は、イスラエルとハマスの衝突をめぐり「戦闘の一時停止」を求める決議案を採決したが、米国が拒否権を行使し否決された。ブラジル案に対して、日本など12カ国が賛成し採択に必要な9カ国以上の賛成は得られたが、イスラエルを支持している常任理事国の米国が拒否権を行使した。反対したのは米国のみで、イギリスとロシアは棄権。

安保理決議案は、採択されれば法的拘束力を持つ。今回の決議案には、ガザ北部の住民に対する退避通告の即時撤回要請も含まれていた。米国の拒否権行使は、イスラエルのハマス壊滅に向けた地上作戦を容認する余地を残した。

イスラエルの政治ロビーの力は強く、米国は過去、イスラエルに不利な安保理決議案には拒否権行使を繰り返してきた。今回もハーバード大学で、ハマスによる攻撃はイスラエルが自ら招いたものだとする一部学生団体の声明に対して、Lブランズ創業者の財団が支援撤回を表明したほか、イスラエル人富豪が理事職を辞任。米著名投資家ビル・アックマン氏が声明に署名した学生は絶対に採用しないとして氏名の公表を求めるなどの反応を見せている。

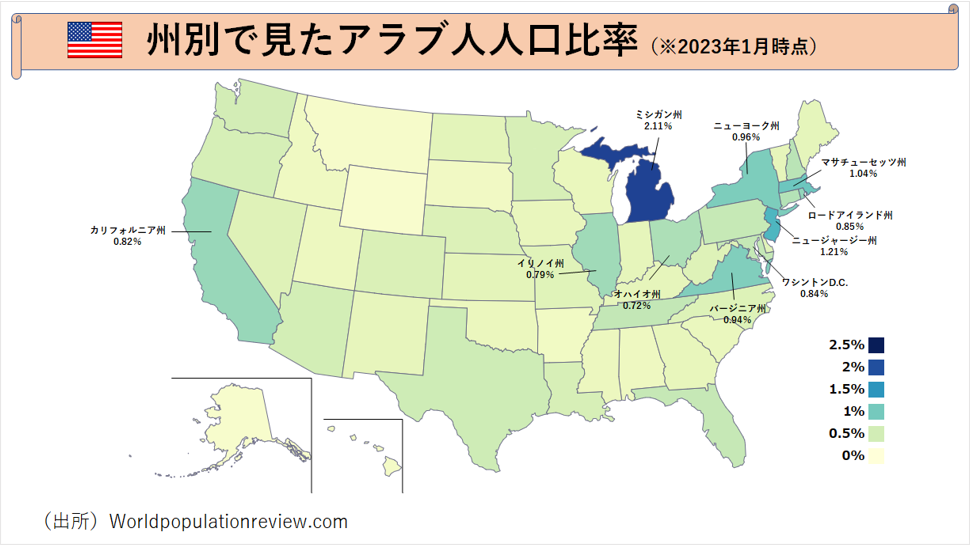

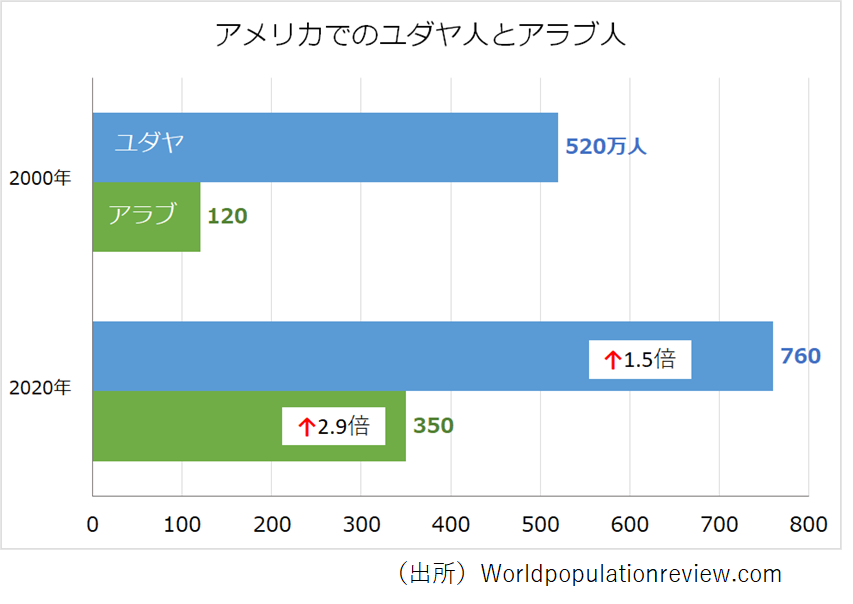

一方、米国内でアラブ移民が増加しているのは、米国大統領選挙の激戦区と重なっており、アラブロビーの動きも無視できなくなっている。米大統領選の行方を左右する激戦州7州合計の支持率では、トランプ氏がバイデン氏をリード。前回大統領選から逆転現象となっている。米中関係やロシアのウクライナ侵攻など外交政策への支持率でも、バイデン大統領の支持率はトランプ氏を下回っている。バイデン大統領が現役の間に、できることを全てやろうとする(やらされる)リスクにも注意。

ドル円:心理的節目150円の攻防戦

【今週見通し・戦略】

ドル円は、日本政府・日銀による円買い介入への警戒感が高まる中、米景気の堅調さを示す経済指標が相次いだこともあり、米金融引き締めが長期化するとの見方も強く、150円の攻防戦での小動きが継続した。

イスラエルのガザ地上戦が懸念されるなか、バイデン大統領が中東を訪問したものの、ガザの病院爆発で、イスラエル訪問に合わせて行われる予定だったヨルダンのアブドラ国王や、パレスチナ自治政府のアッバス議長、エジプトのシシ大統領との首脳会談は取りやめとなった。バランス外交を示すという思惑は崩れ、米国は、やはりイスラエル寄りとの印象が強くなった。

国連安保理でのガザ停戦決議案も否決され、停戦や解決への糸口が見えない状況で、第5次中東戦争の可能性が高まっている。

注目のパウエルFRB議長はNY経済クラブで講演で、今後の利上げの可能性を残す発言をしており、市場の利上げ打ち止め観測をけん制したが、市場金利上昇により政策金利引き上げの必要性が低下、との認識もた。米連邦準備制度理事会(FRB)高官による発言はタカ派的なものだけでなく、ハト派的なものもあるが、現在の高い水準の金利を維持するという点では一致している。

ブラックアウト期間入り

FRBは次回の米連邦公開市場委員会(FOMC)を31日から11月1日に開催する。当局者は前々週土曜日から経済や政策見通しに関する発言を禁じられるブラックアウト期間に入る。

26日に米第3四半期GDP速報値、27日には米9月個人所得・個人支出、米9月個人消費支出(PCE)デフレータが発表される。PCEデフレータの伸びが減速するようなら利上げ長期化への警戒感が後退する可能性。一方、市場予想を上回ると、利上げ長期化への警戒感からドルを下支えする要因となるだろう。

政策金利据え置きと見られる10月3日~11月1日に米連邦公開市場委員会(FOMC)を控え、様子見モードとなりそうだが、150円突破で投機的な動きが強まると、介入絡みでの乱高下も要想定。保合いが長ければ長いほど、放れた際の値動きは大きくなる。

【今週見通し・戦略】

ニクソンショック(1971年8月)から50年の節目の2021年に、アフガニスタンからの撤退など中東での米国の存在感が落ち込んでいた中、第4次中東戦争勃発(1973年10月)から50年の2023年、イスラム組織ハマスが、イスラエルに対する攻撃が行われた。周辺の産油国を巻き込む事態に発展すれば、原油供給に支障が出かねないとの見方から原油や、安全資産の金が急反騰となっている。

2007年以来の金利上昇を嫌気して上値が抑えられていたNY金だが、足元は金利上昇にもかかわらず、上昇している。

これは、地政学リスクの高まりに加えて、米議会でつなぎ予算案が可決されたものの、11月17日までの暫定予算であり、下院議長が決まらない状況が続いており、年内に政府機関が一部閉鎖される可能性が意識されていることも背景だ。米債務残高は急増しており、米国債の需給の悪化による悪い金利上昇が意識され始めており、金利上昇が金売りに繋がっていない。

金現物を手元に置く動き

米国の政治的な不安定さもあり、G7以外の国々のドル離れの動きは続いており、金の現物を手元に置くような動きも顕著になっている。産金国ロシアへの制裁の影響もあり、COMX在庫や金ETF在庫が減少しているのは、証券化商品ではなく、金の現物を手元に置きたいとの動きにも見える。

海外金安でも円安ドル高で国内金相場の上昇が続いているが、仮に、円高ドル安に振れた場合でも、ドル安に対する海外金の上昇で円建て金の優位性は続く。円建て金は抵抗だった1万円が支持線に変化、NY金も史上最高値を試す流れとなりそうだ。

債務問題も抱え、米国の覇権・ドルの基軸通貨体制の揺らぎに変化はなく、急伸に対する調整はあっても金の押し目買いが継続。

【米小売売上高】

【中国GDP】

金ETF

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。