Monthly Report 2023年10月

2023年10月2日

~10月1日~10月31日 ~

このページで知れること(目次)

ドル円:過熱感高まった際の介入の動きに注意 ドル円(長期)・CME Fed Watch・ドル円(日足)

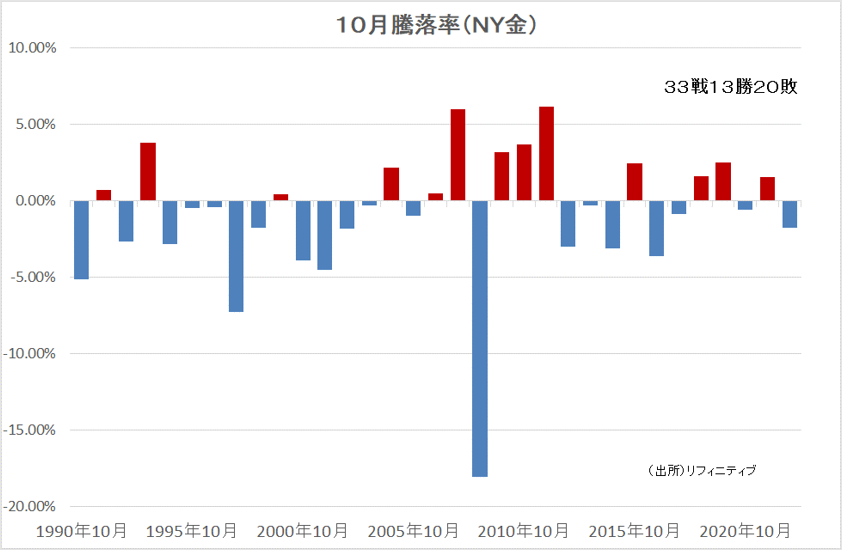

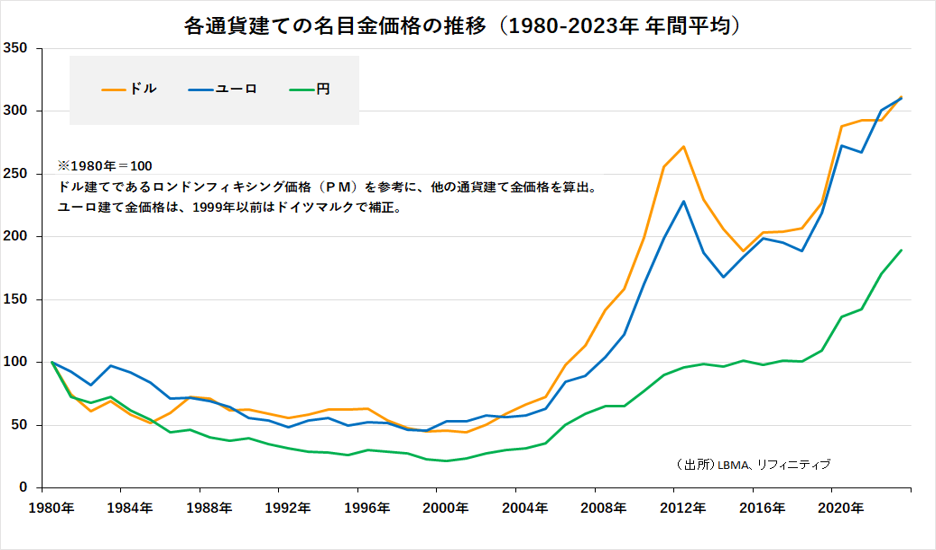

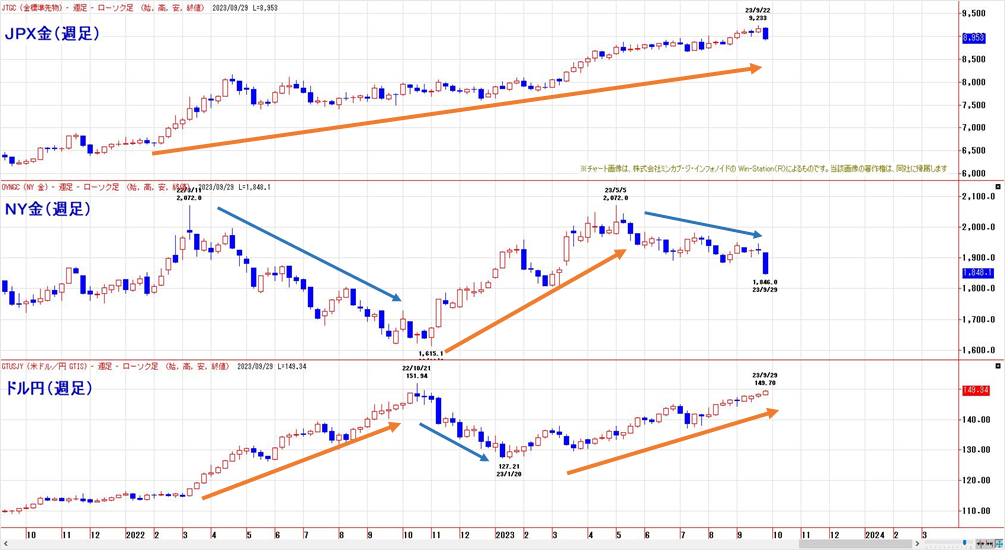

金:利食い・換金売りをこなし1万円が下値支持に変化する 各通貨建て金価格・国内小売価格・NY金・10年債

10月注目スケジュール:雇用統計・2014米大統領選挙絡みの動き

ドル円:過熱感高まった際の介入の動きに注意

ドル円(長期)・CME Fed Watch・ドル円(日足)

【今月見通し・戦略】

米連邦政府の2023会計年度末を迎えた9月30日、議会上下両院は11月半ばまでの「つなぎ予算案」をいずれも賛成多数で可決した。バイデン大統領が同日夜に署名し、成立した。新会計年度(23年10月~24年9月)が始まる10月1日から45日間の一時的な支出を手当てする内容で、バイデン政権が反対する大幅な歳出削減を見送る一方、共和党の保守強硬派が反対するウクライナへの追加支援は盛り込まなかった。

つなぎ予算を9月30日までに成立させられなければ、10月1日から政府機関が一部閉鎖されることになっていた。米政府機関閉鎖は、ギリギリの段階で回避され、米国債の格下げ観測などは一旦後退すると見られる。市場の関心は、米マクロ経済指標を受けた米金利動向に移行する。

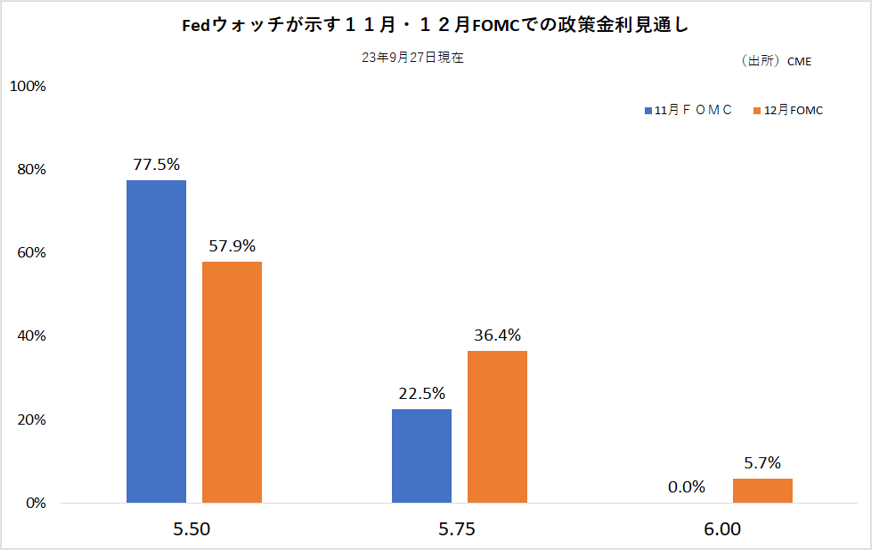

米FRB(連邦準備制度理事会)の利上げが最終局面にあるとみられる中、10月31日-11月1日のFOMCで利上げが決定されるか否かが注目。米マクロ経済指標の結果次第で、ドル円も大きく動きそうだ。ドル高が加速した場合、本邦の介入も予想される。

ドル売り円買い介入の場合、外貨準備のドルを取り崩して、円を購入する。財務省が発表した8月末の外界準備を見ると、預金はそのほとんどが米ドルと想定され、約20兆円相当の規模。これを使うなら、米国が嫌がる米国債売却を行わず、介入できる。

昨年度と同じ規模(3回:9兆1880億円)なら、積極的な米国債売却を行わず、3~4回の介入は可能な状況だ。介入による時間稼ぎはできる環境だ。米国の同意を得るためには、値位置ではなく、変動の高さという条件が必要になる点には注意。一方、弱気の米マクロ経済指標の数字が出れば、介入なしでもドルの調整が入る可能性はあろう。

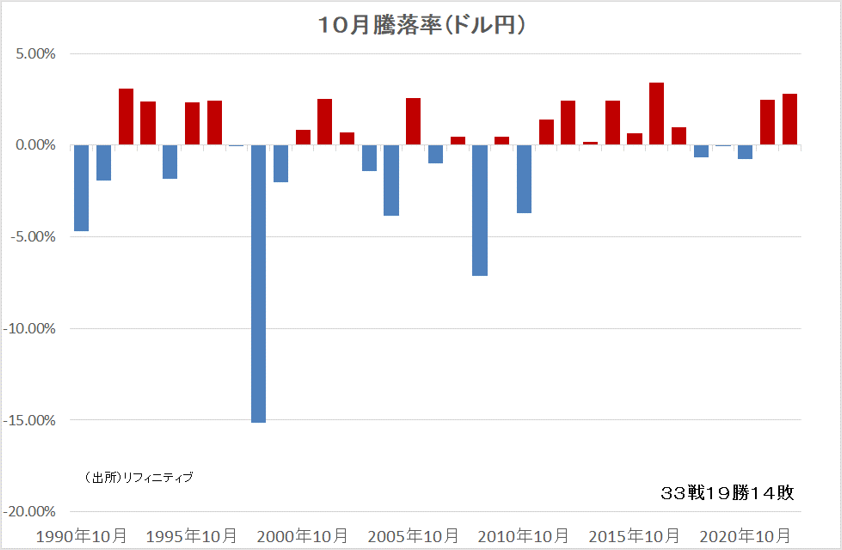

過去の季節傾向では、10月はドル買い有利な時間帯(33戦19勝14敗)。

~ドル円・CFTC建玉明細~

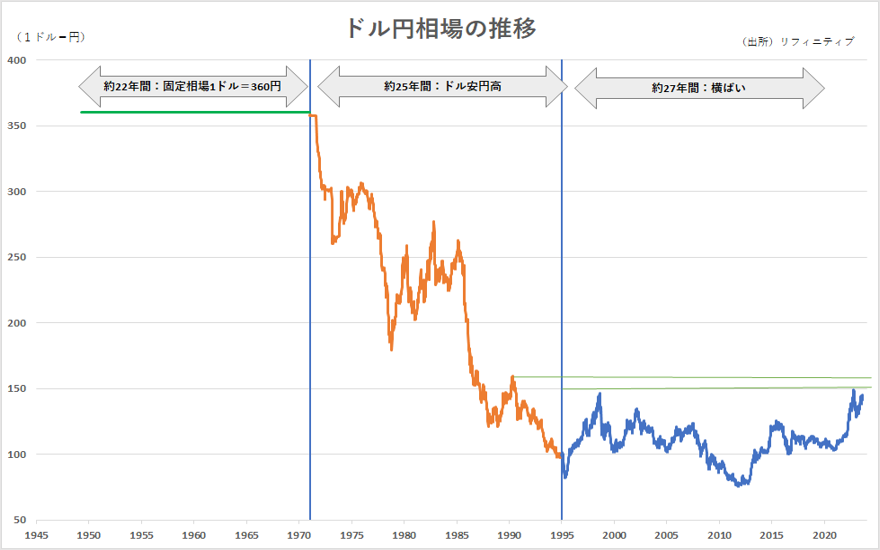

【ドル円(長期)】

【CME FED WATCH】

【ドル円200日移動平均線】

金:利食い・換金売りをこなし1万円が下値支持に変化する

各通貨建て金価格・国内小売価格・NY金・10年債

【今月見通し・戦略】

BRICS(中国、インド、ロシア、ブラジル、南アフリカ)に、新たに加盟するアルゼンチン、エジプト、エチオピア、イラン、サウジアラビア、アラブ首長国連邦(UAE)の6ヶ国は、世界の石油輸出39%、石油埋蔵の46%、産油量の48%のシェアを占めており、金本位制破棄後のドルの基軸通貨体制を支えてきた「ペトロ・ダラー」体制の揺らぎが意識されている。

BRICSに公式、非公式に参加意欲を示している40ヶ国は、グローバルサウス主要国すべてが含まれており、これらの国が自国通貨で貿易決済すると、結果的に脱ドル化が進むことになるという大きな流れの中、足元では、NY金相場は米金利上昇に伴うドル高を嫌気して修正の展開となっている。

米政府機関の閉鎖が回避されたものの、米国(米債)に対しての信頼性が根本的に回復した訳ではなく、米覇権やドルの基軸通貨体制に対する揺らぎが中長期的に継続するだろう。

インフレ対策に伴う金利上昇圧力だけでなく、債務問題に伴う金利上昇も高まりを見せる中、金利上昇を嫌気して付けるNY金の安値は、中長期的な買い場を提供するという見方に変化はない。

また、米当局の期待通り、インフレ鎮静・2024年の利下げ・米経済のソフトランディング(軟着陸)シナリオとなるなら、金は緩やかに上昇して行くだろう。一方、インフレ再燃から「悪い金利上昇⇒ハードランディングシナリオ」となるなら、株安・ドル安・強い金買いとなるだろう。いずれのケースでも、円建て金の優位性も変わらない。

円建て金の優位性も継続している。今回も利食いをこなしながら、1万円以下を買い拾う動きが出て、1万円が抵抗から支持線に変わり、上値を試す流れが継続しそうだ。

~各通貨建て金価格・内外金・NY金&10年債~

【各通貨建て金価格】

【内外金&ドル円】

【NY金&米10年債】

10月注目スケジュール:

雇用統計・2014米大統領選挙絡みの動き

米FRB(連邦準備制度理事会)の利上げが最終局面にあるとみられる中、10月31日-11月1日のFOMCで利上げが決定されるか否かが注目。

パウエルFRB議長は経済データやリスクを見極めながら慎重に政策判断を行なうと述べており、米マクロ経済指標を受けた金利動向・株価動向に関心が向く。

米政府機関閉鎖は、ギリギリの段階で回避され、米国債の格下げ観測などは一旦後退するとみられる。ただし、今回のつなぎ予算は11月17日に期限を迎え、それまでに2024会計年度の正式な予算が成立しなければ、11月に再び政府閉鎖の懸念が強まる可能性があることや、UAWのストライキの行方など不確定要因は残ったまま。

ECB(欧州中央銀行)は9月の理事会で、10会合連続となる利上げを決定した一方、声明文には利上げ停止を示唆する内容を盛り込んだ。ユーロ圏経済の景気減速があるとみられるが、同地域のインフレ率は依然として目標を大きく上回る上、労働市場の逼迫や原油高といった物価の上振れ要因もあることから、ECBは引き続き難しい舵取りを迫られる。

中国では、中央委員会第三回全体会議(三中全会)で決まるとみられる、中長期の主要な経済政策などが注目。

この記事の監修者

東証スタンダード市場上場 日産証券グループ株式会社グループ会社

取締役 菊川 弘之

帰国後、商品投資顧問会社でのディーリング部長を経て日産証券主席アナリストに。

2023年4月NSトレーディング代表取締社長に就任。日経CNBC、ストックボイスTV、ラジオ日経はじめ多数のメディアに出演の他、日経新聞にマーケットコメント、時事通信、Yahooファイナンスなどに連載、寄稿中。近年では、中国、台湾、シンガポールなど現地取引所主催・共催セミナーの招待講師も務める。また、自身のブログ『菊川弘之の月月火水木金金』でも日々のマーケット情報を配合中。